En este momento, parece que la economía sigue sosteniendo que el último informe de empleo es mejor de lo esperado, pero las previsiones de crecimiento económico todavía han disminuido constantemente desde que el presidente inició las guerras comerciales en febrero:

Una desaceleración de la actividad económica y el crecimiento está prácticamente asegurada en este momento, independientemente de lo que ocurra con la política comercial.

Es ciertamente posible que la economía de los EE.UU. simplemente se alinee y se detenga sin pérdidas significativas de empleo o declives económicos. Pero también es claramente posible que esta desaceleración se convierta en una recesión.

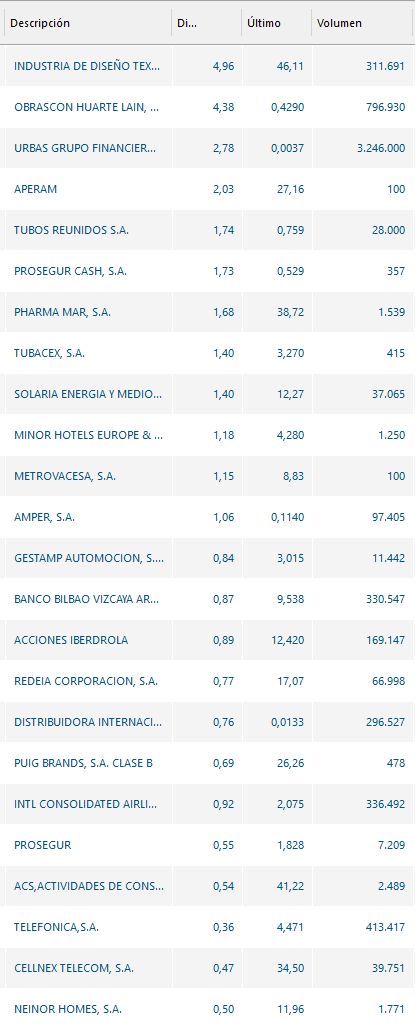

Entre aranceles e incertidumbre política, el anterior consenso de analistas para el crecimiento de las ganancias del S&P 500 (SPY) de dos dígitos también se ha visto frustrado. En los últimos meses se han registrado más revisiones de la estimación de ingresos a la baja que en ningún otro momento desde la pandemia de COVID:

Si bien algunos piensan que las guerras comerciales y la incertidumbre política pronto se resolverán con firmeza, creemos que es probable que persista.

Ya ha habido efectos significativos de este entorno en forma de un colapso en el valor relativo del dólar estadounidense a medida que los inversores reasignan capital de los EE.UU. a otros mercados internacionales.

Si bien las noticias económicas están saliendo a un ritmo frenético, hay cinco motivos por las que creemos que el crecimiento económico al menos se va a desalentar significativamente y posiblemente también se vuelva negativo a finales de este año.

A continuación, hablamos de ellos uno por uno.

1. Aranceles (y Incertidumbre arancelaria)

Empezamos en este punto porque los aranceles son sin duda el mayor catalizador para una desaceleración económica.

Por contexto, la tasa arancelaria efectiva promedio actual sigue siendo mucho más alta de lo que era a principios de 2025.

La tasa actual puede disminuir, pero Trump también ha dejado claro que los aranceles no volverán a cero, y es probable que se asienten a niveles que siguen siendo restrictivos para la economía, según muchos.

Citando al WSJ:

Incluso si Trump decide bajar algunos aranceles a las importaciones chinas a la mitad, ese nivel todavía significaría que los mercados estadounidenses estarían casi cerrados a muchos fabricantes chinos de maquinaria y equipo eléctrico y otros productos. Algunos analistas han estimado que el comercio entre los dos países podría secarse en cuestión de meses a un nivel tan alto.

Dado el hecho de que las tasas arancelarias de EE.UU. pueden cambiar en un momento dado con base en los caprichos mercuriales de una persona, sigue habiendo muy poca claridad sobre las perspectivas de los aranceles en los próximos años.

Los objetivos de Trump de relocalizar la manufactura y eliminar los déficits comerciales bilaterales no han cambiado, y sin embargo también se ha mostrado dispuesto a retirar la severidad de sus aranceles cuando el mercado reacciona mal a ellos.

Por lo tanto, encontramos que la incertidumbre en materia de política comercial se está disparando en este momento.

Algunos podrían estar tentados a pensar que el breve período de Trump con los aranceles ha terminado, que el apalancamiento sobre los países extranjeros se ha logrado, y que los acuerdos comerciales anunciados entregarán aranceles aún más bajos y más buenas noticias al mercado en el futuro.

Pero es importante reconocer que los instintos de Trump no han cambiado.

Por ejemplo, Trump ha declarado recientemente que "hay una posibilidad real" de que los ingresos recaudados de los aranceles podrían reemplazar completamente el impuesto sobre la renta. Los economistas dicen que esta idea es "mecásicamente imposible", pero demuestra el deseo del presidente de mantener sus aranceles en vigor indefinidamente.

Muchos participantes en el mercado siguen esperando que pronto se produzca cierto grado de claridad duradera, pero es totalmente posible que la incertidumbre en materia de política comercial disminuya y disminuya continuamente en los próximos años.

Como resultado tanto de las subidas arancelarias como de la incertidumbre en torno al futuro de los aranceles, los economistas pronostican ahora una fuerte caída del crecimiento del PIB para lo que resta de este año.

Las perspectivas se vuelven más brillantes en 2026, en gran medida debido a supuestos recortes de impuestos, pero se espera que el crecimiento sea débil a inexistente este año.

Gran parte de la razón de esta mala perspectiva es una fuerte caída de las intenciones declaradas de las empresas de llevar a cabo el capex.

Históricamente, hay una fuerte correlación entre las intenciones de capex y los envíos reales de bienes duraderos durante los próximos seis meses.

Si las intenciones se hacen realidad esta vez también, entonces el gasto de las empresas se prevé que disminuya drásticamente en el transcurso de 2025.

2. Consumidores P2P

Las perturbaciones económicas descritas anteriormente no se dieron en el vacío. Ya había algunas tendencias importantes en juego en la economía antes de que comenzaran las guerras comerciales.

Uno de ellos es el debilitamiento constante de los consumidores de bajos ingresos / cheques de pago ("P2P").

La situación financiera de los consumidores de P2P ha azotado salvajemente desde una fuerza increíble en 2021-2022 como resultado del alto gasto de estímulo gubernamental al aumento constante de la debilidad de 2023 hasta el presente.

Podemos ver esta creciente debilidad en la forma de aumentar las tasas de delincuencia de tarjetas de crédito.

Estas son las tasas de delincuencia a gran escala de crisis financiera, y sin embargo estos datos no reciben mucha atención en los medios de comunicación debido al grado en que la economía ha sido impulsada por los acomodados en los últimos años.

Si el mercado laboral fuera tan fuerte hoy como lo fue en 2021-2022, entonces los consumidores de P2P podrían ser capaces de recortar el gasto y empezar a salir de esta espiral de deuda. Pero hoy en día, el crecimiento del empleo se ha desacelerado, el crecimiento salarial se ha enfriado, y las horas semanales trabajadas en el sector privado se han cortado hasta los huesos.

Dada esta situación, no debería sorprender ver que varios titulares de empleos (todos a tiempo parcial) han aumentado recientemente a estar cerca del nivel más alto registrado.

Si el crecimiento del empleo, incluso los empleos a tiempo parcial, se seca como resultado de un retroceso en el gasto de los consumidores y las empresas, entonces la debilidad del consumo de P2P sólo debería empeorar, exacerbando aún más la suavidad económica más amplia.

3. Consumidores acomodados pueden reducir su consumo.

La verdadera pregunta es si los consumidores acomodados empezarán a retirar sus gastos.

Por supuesto, el mercado laboral juega un papel en esto. Si los altos ingresos siguen teniendo puestos de trabajo, su nivel básico de gasto sólo debería cambiar ligeramente en los márgenes.

Pero los consumidores acomodados también están impulsados por el efecto riqueza - confianza para gastar debido al fuerte desempeño en sus carteras de acciones y, en menor medida, sus valores domésticos.

Desde el comandancia acomodado la gran mayoría de la propiedad de activos, las fluctuaciones en el mercado tienen un mayor impacto en su patrimonio neto.

Si bien la mayoría de la población ha visto mermado su ahorro en la era pandémica, el 10% superior de los asalariados había retenido la mayor parte de sus ganancias en ahorros a finales de 2024.

El gasto de los acomodados es importante porque, sencillamente, ha desempeñado un papel primordial en impulsar el crecimiento económico en los últimos años.

Los que más ganan siempre representan una mayoría del consumo total, pero el 10% superior ha aumentado su participación en el gasto en los últimos años a un nuevo récord de máximo del 50%.

Bloomberg informó recientemente que en medio de la volatilidad bursátil (e la incertidumbre económica), muchos consumidores acomodados han comenzado a frenar el gasto.

La gente que posee acciones tiende a ser más rica, y son esos estadounidenses los que han impulsado la economía y las ganancias corporativas en los últimos años. En general, mantenían las compras de coches, vacaciones, entradas para conciertos de Taylor Swift y comidas de restaurantes, incluso cuando la inflación y las altas tasas de interés martilleaban a los hogares de menores ingresos.

Ahora, a medida que los precios de las acciones caen, algunos retroceden.

Por supuesto, este artículo se publicó en torno al pico de la venta bursátil. Queda en cuestión si los consumidores acomodados siguen recortando el gasto a medida que se asienta el mercado (asumiendo que sigue asentándose) sigue en entredicho.

4. A la migración a la baja

Sacamos este tema con un interés cero en la política del asunto. Reconocemos que la inmigración ilegal tiene importantes inconvenientes y ha sido extraordinariamente alta en los últimos años. Probablemente no sea controvertido decir que la inmigración legal siempre es preferible a la inmigración ilegal.

Dicho esto, hay que reconocer que el reciente aumento de la inmigración (incluso ilegal) ha sido un positivo neto para la economía estadounidense. Ha impulsado el PIB, ha llenado un sinfín de vacantes de empleo, aumentado los ingresos fiscales federales sobre los ingresos y nóminas y aumentado el consumo agregado.

No te creas en nuestra palabra. La Oficina de Presupuesto del Congreso publicó un estudio en 2024 que muestra el impacto económico y fiscal neto positivo del reciente aumento de la inmigración.

La inmigración ha sido un negativo neto para los presupuestos de los gobiernos estatales y locales porque algunos estados y municipios han soportado la mayoría de los costos de los migrantes acomodados, mientras que el gobierno federal y el sector privado han capturado la mayoría de los beneficios.

Eso significa que es probable que la política migratoria restrictiva de la administración Trump ralentice el empleo y el crecimiento económico este año.

La administración ha tenido un éxito extraordinaria en el cierre de la frontera sur y el corte de la inmigración ilegal:

Los investigadores de Goldman Sachs estiman que la inmigración neta en EE.UU. debería disminuir a unos 500.000 este año, frente a los 2,8 millones de 2024.

Esta es una mala noticia para la economía, dados los 7,5 millones de ofertas de empleo en EE.UU. Son especialmente malas noticias para industrias como la agricultura, la construcción y la preparación de alimentos que dependen en gran medida de la mano de obra nacida en el extranjero.

Cabe señalar que, si bien el empleo de origen natural ha sido completamente plano, en el empleo neto y en el extranjero ha aumentado más de un 18% desde principios de 2020.

Los trabajadores de la primera edad están empleados a la misma tasa, si no un poco más alta, que antes de COVID-19. Pero los trabajadores de más edad (arriba a 55 años) tienen una tasa de participación de la fuerza laboral marcada y persistentemente más baja hoy que antes de la pandemia.

Esto es el resultado del auge de la jubilación anunciado desde hace mucho tiempo. Los afluentes Baby Boomers simplemente están eligiendo no trabajar más, y no hay suficientes trabajadores nativos más jóvenes disponibles para llenar todas las vacantes de empleo creadas por estas jubilaciones.

La inmigración ha sido el principal mecanismo para compensar esta brecha en el mercado laboral. Ha aliviado la escasez de mano de obra y ha permitido a las empresas expandir la producción para satisfacer la demanda.

Una inmigración significativamente limitada también hará que el crecimiento del PIB se desacelere.

5. Reducción de la ralentización del gasto fiscal en 2H 2025

Guardamos este punto para el final porque es el más incierto. Es muy difícil proyectar cuánto gastará exactamente el gobierno federal en lo que resta de este año.

Hasta ahora, el gasto del gobierno federal ha aumentado en 154.000 millones de dólares interanualmente desde el 20 de enero hasta la actualidad.

Sin embargo, si hay arerecortes de gastos notables que provendrán de los esfuerzos de DOGE, la mayoría de ellos se sentirán en los próximos meses.

Curiosamente, a partir de hoy, DOGE reclama un ahorro de 180.000 millones de dólares, que, suponemos, se realizarían plenamente sobre una base anualizada a partir del año fiscal 2026. Después de todo, algunos de estos recortes, como los despidos del gobierno federal en los que los empleados continúan siendo pagados hasta septiembre, sólo entran en vigor después de algún período de tiempo.

Por supuesto, mucho depende de qué paquete de gasto apruebe el Congreso este año. Actualmente, hay una creciente división en el Partido Republicano sobre esto, liderado por Elon Musk, quien está llamando al presidente Trump por no hacer lo suficiente para reducir el gasto.

Aumentamos este punto por su potencial para contribuir a un crecimiento más lento del PIB a finales de este año.

Sin embargo, es importante pensar no sólo en el gasto actual del gobierno sino en el gasto público pasado. Algunas investigaciones económicas han sugerido que el gasto en déficit público tiene efectos positivos sobre el PIB a corto plazo (2-4 trimestres) pero se convierte cada vez más en un lastre para el PIB a partir de entonces.

Una de las grandes razones por las que los economistas piensan que el gasto deficitario es un lastre a largo plazo para el PIB es que los efectos de estímulo económico son relativamente breves, mientras que la nación sigue pagando intereses por eso a perpetuidad. A medida que las tasas de interés han subido, los costos de los intereses del gasto público de años anteriores se han disparado absolutamente en los últimos años.

Si esta teoría económica resulta exacta, entonces debería haber una desaceleración constante del crecimiento del PIB en el futuro independientemente de si el gasto federal actual continúa aumentando gradualmente, disminuye ligeramente o se mantiene plano.