Pocos estrategas de Wall Street ven que su investigación se vuelve viral en las redes sociales. Pero la EM de Morgan Stanley, Michael Mauboussin ha cultivado un público tan entusiasta que los enlaces a sus últimos informes pueden verse haciendo ping en plataformas como X prácticamente tan pronto como se publican.

Durante una carrera en finanzas que abarca casi cuatro décadas, Mauboussin ha publicado aproximadamente 170 informes (según un recuento llevado por uno de sus muchos seguidores) junto con cuatro libros. Su enfoque le ha ganado una audiencia leal al fusionar elementos de la economía del comportamiento y la ciencia cognitiva con discusiones altamente técnicas sobre cómo abordar la valoración de empresas, al tiempo que ofrece análisis profundos útiles que agregan contexto histórico a los mercados contemporáneos.

Recientemente, Mauboussin ha estado publicando junto con el coautor Dan Callahan en Morgan Stanley Investment Management, donde se desempeña como jefe de investigación consilient en Counterpoint Global , que gestiona una serie de estrategias de renta variable.

A principios de esta semana, Mauboussin le dio a MarketWatch media hora de su tiempo para charlar sobre varios temas que surgieron en su investigación reciente. (La siguiente entrevista ha sido editada para mayor claridad y extensión).

MarketWatch: Los inversores parecen preocupados por el nivel de concentración,

especialmente en índices de gran capitalización como el S&P 500 SPX y el Nasdaq-100 NDX . ¿Qué diferencia este episodio de concentración extrema de episodios similares del pasado?

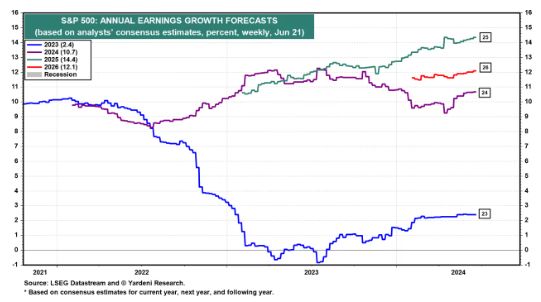

Mauboussin: Para ponerlo en contexto, la forma en que lo medimos es medimos las 10 principales acciones versus el mercado completo. La lectura que tuvimos está en los 30, es decir, la más alta que hemos visto desde 1963.

Y para encontrar esto en un nivel sostenido, tendríamos que remontarnos a la década de 1930. Si miramos atrás, al siglo pasado, esto es realmente inusual. Pero lo que realmente supone un desafío para los inversores es el ritmo del aumento. Si nos remontamos a 2014, la concentración se ha más que duplicado. Es ese ritmo de cambio lo que ha sido realmente inquietante.

MarketWatch: ¿Qué es lo que los inversores deberían tener en cuenta acerca de las empresas detrás de las acciones más importantes del mercado que quizás no se haya aplicado en el pasado?

Mauboussin: Vale la pena señalar que, a pesar de nuestro estado actual, Estados Unidos es el cuarto mercado más diversificado de los 12 mercados más grandes del mundo, y Estados Unidos representa el 60% de la capitalización total del mercado global. Si miras globalmente, no es tan inusual.

Creo que una forma de responder a esa pregunta es preguntarse si existe un apoyo fundamental para que estas grandes empresas funcionen tan bien como lo han hecho.

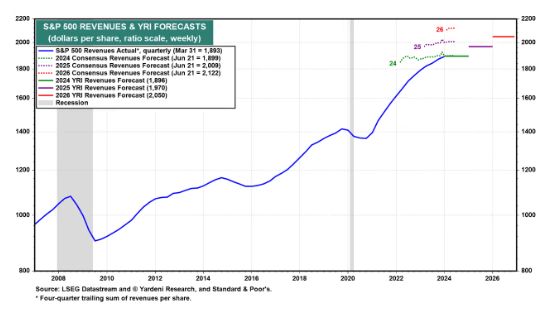

Ahora, tenemos datos en el informe que muestran que estas empresas representaban el 27% de la capitalización de mercado en 2023, pero representaban poco menos del 70% de las ganancias económicas. Es importante señalar que el beneficio económico no es lo mismo que el beneficio declarado en una cuenta de resultados; Básicamente, se trata de cuánto estás agregando al capital que has invertido en tu negocio.

El beneficio económico ha sido consistentemente bastante superior a la capitalización de mercado. Esa relación ha sido cierta durante los últimos 25 o 30 años.

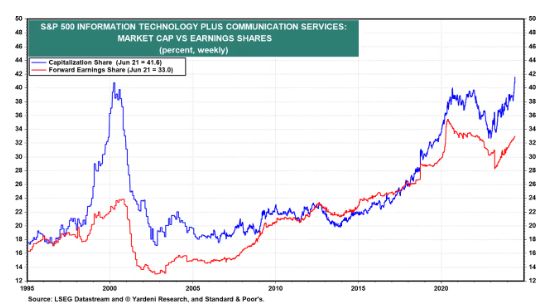

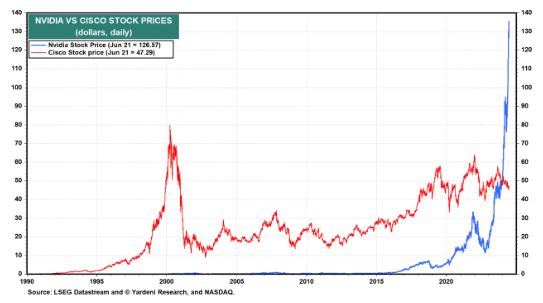

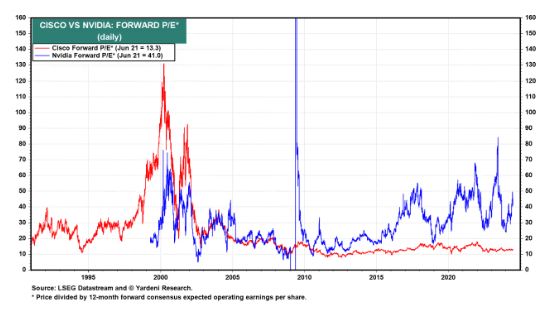

El segundo factor que creo que debemos considerar es el auge de la IA y lo que eso ha significado para estas empresas de megacapitalización. Cuando se piensa en inteligencia artificial, hay dos cuestiones en las que profundizar. En primer lugar, hay claramente un juego de infraestructura. Las empresas están demandando estos chips y eso ha sido lo que está apoyando a empresas como Nvidia NVDA, -3,54%.

El segundo es preguntarse si la IA será lo que Clay Christensen llamó una “innovación sustentable” que respaldará a las empresas que ya son fuertes versus una “innovación disruptiva”, que es cuando una nueva tecnología innovadora respalda a las empresas que suplantan a estas empresas más grandes. .

Hasta ahora, el criterio del mercado parece ser lo primero. Parece que el mercado cree que la IA fortalecerá a los jugadores más fuertes.

MarketWatch: Ha escrito sobre cómo las oportunidades son necesarias para que los inversores capacitados prosperen. La dispersión en el S&P 500 fue alta en 2023, pero la mayoría de los gestores activos siguieron teniendo un rendimiento inferior. ¿Ves algo que pueda ayudar a explicar esto?

Mauboussin: El otro día analizamos las cifras de dispersión, y la forma en que las medimos parece ser promedio en este momento. Así que no parece que estemos en un entorno particularmente bueno o malo para los seleccionadores de valores.

Pero una forma en que la concentración puede perjudicar a los administradores activos (y hay muchas investigaciones que lo demuestran) es cuando la capitalización de mercado promedio de las acciones propiedad de los fondos es menor que la capitalización de mercado promedio del S&P 500.

Como consecuencia, cuando a las grandes capitalizaciones les va muy bien, estos fondos tienen dificultades porque están expuestos a empresas de menor capitalización. Los datos muestran que en 2023, el 80% de estos fondos tenían capitalizaciones de mercado más bajas y tuvieron dificultades, mientras que al otro 20% en realidad le fue bastante bien. Ése es el problema principal: esta exposición natural a empresas relativamente más pequeñas frente al S&P 500.

Esto ha sido cierto durante décadas: si a las empresas de gran capitalización les va bien, tiende a ser un entorno más desafiante para la gestión activa, mientras que si a las empresas de pequeña capitalización les va bien, tiende a ser un entorno mejor para la gestión activa.

MarketWatch: ¿Qué ha cambiado en la forma en que los inversores valoran las acciones desde que comenzó su carrera en Wall Street?

Mauboussin: Creo que, con diferencia, el tema más importante ha sido el aumento de las inversiones intangibles. Demos un paso atrás. A finales de la década de 1970, por ejemplo, las inversiones tangibles eran aproximadamente el doble que las intangibles (intangibles son aquellas que no son físicas). Según las últimas lecturas, casi ha dado un vuelco; Las inversiones intangibles son ahora el doble de inversiones tangibles.

La razón por la que esto es importante es que las inversiones tangibles se capitalizan y deprecian a lo largo de su vida útil. Pones la inversión directamente en el balance.

Las inversiones intangibles, por el contrario, se contabilizan como gastos en el estado de resultados. Por cierto, el FASB [Consejo de Normas de Contabilidad Financiera] tomó una gran decisión con respecto a la investigación y el desarrollo a principios de la década de 1970 y llegó a la conclusión de que debería tratarse de esta manera. Entonces, digamos que gasta $1,000 para adquirir un cliente que genera $1,500 en flujos de efectivo, y la inversión inicial es un gasto.

Esto es importante porque significa que las ganancias y el capital invertido están subestimados. Para ayudar a poner esto en perspectiva, estimamos que las ganancias del S&P 500 están subestimadas entre un 10% y un 15%.

Esto significa que si va a utilizar de forma predeterminada múltiplos como el valor empresarial respecto del Ebitda, sólo debe tener mucho cuidado, ya que no se trata de manzanas con manzanas en relación con la historia, ni siquiera entre industrias. En términos de valoración, los principios básicos no han cambiado en lo más mínimo, pero la naturaleza de la inversión ha cambiado y la contabilidad ha cambiado, y como resultado de eso, estamos teniendo algunas distorsiones que es importante que los inversores conozcan.

MarketWatch: ¿Cuál es un error o idea errónea común que los inversores suelen cometer al valorar una acción?

Mauboussin: Escribimos un artículo sobre los múltiplos de valoración, y el componente más importante es que los múltiplos de ganancias a menudo no indican cuánta inversión hay.

Digamos que tienes un puesto de limonada, inviertes $1000 y tu tasa de rentabilidad es del 10%. En el escenario uno, estás ganando exactamente eso y, por lo tanto, la creación de valor es neutral. En el escenario dos, estás ganando $200; claramente estás creando mucho valor. Y en el escenario tres, estás ganando $50, por lo que estás destruyendo valor.

Si observara únicamente las ganancias, verá que no le dicen mucho sobre el perfil subyacente de retorno sobre el capital de la empresa. Pero realmente debes tener esto en cuenta cuando asignas múltiplos. Y nuevamente, aquí tenemos tres escenarios: el primero es neutral en cuanto a valores, el segundo es crear valor y el tercero es destruir valor.

Una cosa que los inversores deben tener en cuenta al utilizar múltiplos de ganancias es si la empresa A) está creando valor o no, y B) cómo el crecimiento amplifica eso.

En el informe, citamos a Aswath Damodaran, quien dijo que los inversores ponen precio a las empresas, no las valoran. Ese es realmente el mensaje que estamos tratando de transmitir: no es que los múltiples sean malos, sino que debes usarlos con mucha atención y consideración para justificar tu reclamo aquí.

Observación del mercado: Muchos economistas de Wall Street anticiparon que la economía estadounidense estaría en recesión en este momento, pero ninguna se ha materializado. ¿En qué se equivocaron estos pronosticadores?

Mauboussin: Hace mucho tiempo que aprendí que no es una buena idea ser pronosticador económico. Siempre me ha cautivado el trabajo de Phil Tetlock en la Universidad de Pensilvania. Escribió un libro en 2005 llamado “Juicio político experto”, donde siguió los pronósticos hechos por expertos en economía y política. Y descubrió que los pronósticos que hacían en realidad no eran tan precisos, no eran mucho mejores que un algoritmo de extrapolación. Cuando pienso en invertir, obviamente uno quiere tener una idea de lo que está sucediendo en el mundo. Siempre digo que hay que ser macroconsciente, pero macroagnóstico. Desea estar alerta a la amplia gama de resultados posibles y pensar de manera probabilística. Personalmente trato de no hacer previsiones económicas, pero creo que tener un escenario de recesión no era descabellado.

Una cosa sobre la que hemos escrito es el reconocimiento de patrones. La pregunta es, ¿bajo qué circunstancias el reconocimiento de patrones añade valor? Lo que hemos señalado es que el reconocimiento de patrones funciona, pero es muy condicional.

El ejemplo muy clásico y conveniente sería algo como el ajedrez, que es muy estable y lineal, lo que favorece el reconocimiento de patrones. Pero cuando se introducen entornos inestables y no lineales, básicamente todas las apuestas están canceladas.

También existe una diferencia importante entre experiencia y conocimientos. La experiencia es cuando tienes un modelo predictivo que realmente funciona y puedes obtener información valiosa a partir de él. Mientras que la experiencia simplemente significa que has estado haciendo algo durante mucho tiempo.

Lo último de lo que soy un gran admirador es el concepto de tarifas base. En lugar de pensar únicamente en su propia evaluación, observe cómo se han desarrollado escenarios históricamente similares. Danny Kahneman era muy famoso por hablar de combinar sus propios insumos con tasas base para obtener los mejores pronósticos posibles.

Tenga en cuenta que la mayoría de los pronósticos son probabilísticos y que es necesario poder tener en cuenta diferentes resultados.

MarketWatch: Una cosa que se escucha a menudo de los inversores profesionales es que "la historia no se repite, pero a menudo rima". ¿Cuáles son los límites de este tipo de reconocimiento de patrones cuando se trata de inversión?

Mauboussin: Una vez más, es muy condicional y, por cierto, la inversión lo tiene todo bajo el sol: algunas cosas que son estables y lineales, y otras que son inestables y no lineales.

El problema es que todos experimentamos el mundo como lo experimentamos, y esto lleva a algunas ideas muy particulares sobre lo que puede y debe suceder. Es de esperar que las tasas base abran la mente de la gente sobre lo que sucedió antes.

El punto principal a destacar aquí no es decir que no sea útil mirar la historia o que el reconocimiento de patrones siempre falla, sino más bien ser muy claro acerca de dónde puede ser poco confiable y dónde puede ayudarnos. Las personas en la vida cotidiana a menudo no tienen esas delineaciones tan claras como deberían.

MarketWatch: ¿Hay algún tema en el que los inversores deberían pensar más?

Mauboussin: Creo que una cosa a la que volvería y embellecería un poco es que creo que esta cuestión de los intangibles es realmente importante, y mencioné una especie de cura para eso, que era capitalizar las inversiones intangibles y amortizarlas, pero la manera de hacerlo es muy incierta.

Lo segundo que diré es que las características de los activos intangibles son bastante diferentes de las de los activos tangibles. Un ejemplo es una canción de Taylor Swift: una vez que la graba, se convierte en un activo intangible que puede distribuirse a lo largo y ancho del mundo prácticamente sin costo alguno.

El desafío cuando se trata de valorar activos intangibles es que pueden enfrentar la obsolescencia con bastante rapidez. Se llega menos a ese extremo cuando se valoran activos tangibles. Un código de software obsoleto vale mucho menos que un camión usado.

¿Entendemos la diferencia entre activos tangibles e intangibles? Creo que los mercados son bastante buenos para detectar esto. Pero quizás sería bueno centrarse más en ello y arrojarle una luz más brillante.