Re: Trabajo en grandes almacenes y... deben adaptarse a los nuevos tiempos

Buenas a todos.

Enlazando con los articulos anteriores y el tema de la adaptación de las empresas al cambio de costumbres de sus clientes, os dejo un artículo de Marc Vidal:

TUS CLIENTES HAN CAMBIADO, ¿HA CAMBIADO TU EMPRESA?.

¿En los últimos 6 meses has automatizado algo en tu empresa? ¿En los últimos tres meses has modificado algún proceso operativo? ¿En el último mes has analizado algún reporte de 'business inteligence'? ¿Durante la semana pasada has analizado las reacciones en las redes sociales a tus publicaciones? ¿Tu empresa diferenciaba entre digitalizarse y transformarsedigitalmente antes de hoy? ¿Y entre táctica digital y estrategia de transformación? ¿Existe una comunicación personalizada para cada cliente? ¿Tenéis herramientas para la captura de datos y ejercer venta predictiva? ¿Tienes a tiempo real datos de oferta, publicidad, procesos de la competencia? ¿El pedido online todavía es menor al 50%? Si, como empresa, has respondido no a alguna pregunta o has dudado en tus respuestas afirmativas, este artículo te interesa.

Netflix ofrece su servicio a más de un tercio de la población británica con apenas un centenar de empleados. Sky, la plataforma de contenidos que opera en el mismo territorio, para hacer llegar su catálogo a la mitad de los británicos, precisa más de 25.000 trabajadores. Es cierto que la segunda asume infraestructura y aspectos vinculados a la telefonía y red, pero se calcula no obstante que, directamente, cerca de una cuarta parte de la plantilla de Sky tienen que ver directamente con la plataforma de contenidos únicamente.

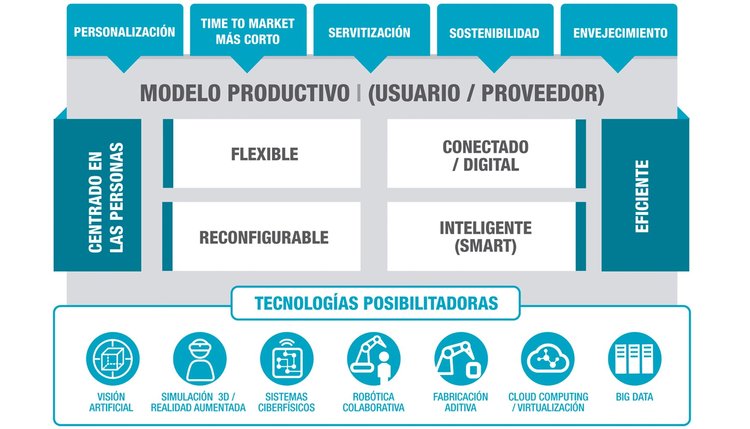

Ni los mas digitales se libran de las complicaciones que supone la digitalización y la necesaria transformación que se deriva. Adaptarse a un nuevo entorno y mercado exige flexibilidad, ahorro de costes ajustando procesos, conocer al cliente, colocarlo en el centro de la cadena de valor, enfocar una nueva oferta basada en los datos y sustituir productos por un catálogo de servicios, generando nuevos modelos de negocio a fin de evitar la irrupción de competencia donde menos tenías previsto.

Hace mucho tiempo que mi trabajo consiste precisamente en convertir a cualquier empresa en otra que pueda ser un buen ejemplo de transformación digital, yendo mucho más allá de operativas internas o de ajustes puntuales. Siempre se trata de una visión completa y transversal en la que van a tener mucho que hacer todos los miembros de esa compañía, pero también en como se aprovecha el talento existente y se atrae al que todavía no se dispone. En este tiempo he visto que cuando una empresa sugiere que tenemos que trabajar en su digitalización, en su adaptación a un mundo tecnológico y cambiante, al principio le cuesta asumir que ya no hablamos de cómo incorporar elementos tecnológicos, sino que se trata en el modo en el que abordamos esa transformación tecnológica para que se convierta en estrategias de negocio en sí mismas.

Podría parecer complejo, pero tras este proceso siempre hay una metodología, o debería haberla. Un método que asuma un hecho relevante e inédito. Hoy en día es la primera vez que la propia tecnología determina de manera completa los planes de negocio y el crecimiento de una compañía. Si bien antiguamente se diseñaba un plan de negocio y a partir de ahí se enlazaba con las tecnologías disponibles, ahora es muy distinto. Vivimos un tiempo en el que es la propia tecnología la que cristaliza cualquier estrategia con la que afrontar cualquier reto futuro.

Es más, las tecnologías disponibles no pueden verse como unidades inconexas que requieren focos distintos. La tecnología ahora es un todo que establece la estrategia completa de una empresa. Hay tecnologías que afectan inicialmente a un sector o a un tipo de empresa, pero al final todos tendrán que incorporarla a sus planes de negocio pues irrumpirá de manera transversal. Por poner un ejemplo, el ‘ blockchain’ va mucho más allá del Bitcoin, el Ethereum o de cualquier criptomoneda. Hablamos del inicio de una nueva revolución que se lo va a llevar todo por delante. Si somos capaces de eliminar la hojarasca de las divisas y la especulación que las rodea, veremos que la ‘cadena de bloques’ afectará a todas las empresas del mundo, no sólo las financieras. Internet permitió la desintermediación de la información. El blockchain desintermediará las relaciones de toda nuestra especie.

Y no hay límites. El blockchain, la impresión 3d, la robótica, la automatización, la inteligencia artificial y la internet de las cosas van a modificar irremediablemente el modo en el que nos enfrentaremos al futuro. No obstante, el aterrizaje de todo, dependerá de nosotros. De ser algo tremendamente beneficioso bien puede convertirse en un soberano desastre. La digitalización y los datos que emite en todos los espectros no es más que una herramienta no un motivo. A veces, algunas empresas incorporan tecnología disponible por el mero hecho de que hay que incorporarla. Ese error es habitual. La tecnología, en plena cuarta revolución industrial, exige de un giro del punto de vista como decía. Ahora no es una herramienta, es la definición de una estrategia.

Sabemos que ya hay tecnología disponible capaz de aportar soluciones antes de que exista el propio problema. Esto es una ventaja si se utiliza correctamente. La inteligencia artificial combinada con el ‘machine learning’ lo logra en fases iniciales y en ejercicios ya demostrables. El problema radica en el desafío sobre la seguridad digital que esto exige. Faltan expertos en esto. En los próximos años se van a necesitar millones de empleos en ciberseguridad. Unos tres millones de desarrolladores de inteligencia artificial, robótica asistida y analítica. Aunque, por suerte, como decía antes, también harán falta filósofos capaces de entrar en el debate ético al que nos enfrentamos.

El asunto es, ¿a que países va a irse todo ese empleo? ¿Allí donde ya se está asumiendo el reto, analizando el momento y liderando el desarrollo o dónde todavía seguimos analizando nuestra realidad económica con una miopía desesperante? ¿Qué empresas han iniciado ese cambio? ¿Qué sectores y en que servicios o productos se engloban esas transformaciones? ¿Eres tú la demanda del futuro? ¿Tu empresa sabe como demandarlo? Ese es el gran desafío.

Los clientes están cambiando y las empresas deben cambiar también para satisfacer mejor esas nuevas necesidades. Piensa en tu sector y luego pregúntate el grado de digitalización en el que te encuentras. Haz un examen detallado de cada área, de cada departamento, analiza que sucede con la tecnología actual y que no. Pregunta si lo necesitas. Toma decisiones si la cosa no pinta como esperabas inicialmente. Esto no va de esperar. La pregunta no debe ser ¿me afectará la disrupción en mi empresa o en mi sector? La pregunta correcta es ¿cuándo? y también ¿con qué tecnología va a suceder?

https://www.marcvidal.net/blog/2017/12/18/tus-clientes-han-cambiado-ha-cambiado-tu-empresa

Como siempre:

-adaptación a los cambios, mejora, evolución, aprendizaje, escuchar a los clientes y satisfacer sus necesidades, aprender, formarse.

Saludos evolucionando para mejorar y mejorando para evolucionar.