#31

El Banco de España defiende el potencial de las monedas digitales de bancos centrales

El Banco de España ha defendido en un informe el potencial de las CBDC (monedas digitales emitidas por bancos centrales) de carácter mayorista, que permitirían la reducción del número de intervinientes que son necesarios para ejecutar una transacción financiera y la automatización de muchos de los procesos que le sirven de soporte, entre otras aplicaciones.

El autor del informe, Sergio Gorjón, señala que las implicaciones más inmediatas son las relativas a los circuitos de pago.

"Las oportunidades que ofrecen, junto con la mayor transparencia y mecanización de la operativa, propiciarían el ajuste de los costes de cumplimiento, aportarían mayor estabilidad al sistema económico y financiero, y ofrecerían, al mismo tiempo, un espacio flexible para la innovación", destaca en su informe.

No obstante, señala que surgen desafíos como los derivados de permitir una más amplia participación de agentes con una solvencia, técnica y financiera, potencialmente inferior a la de la banca.

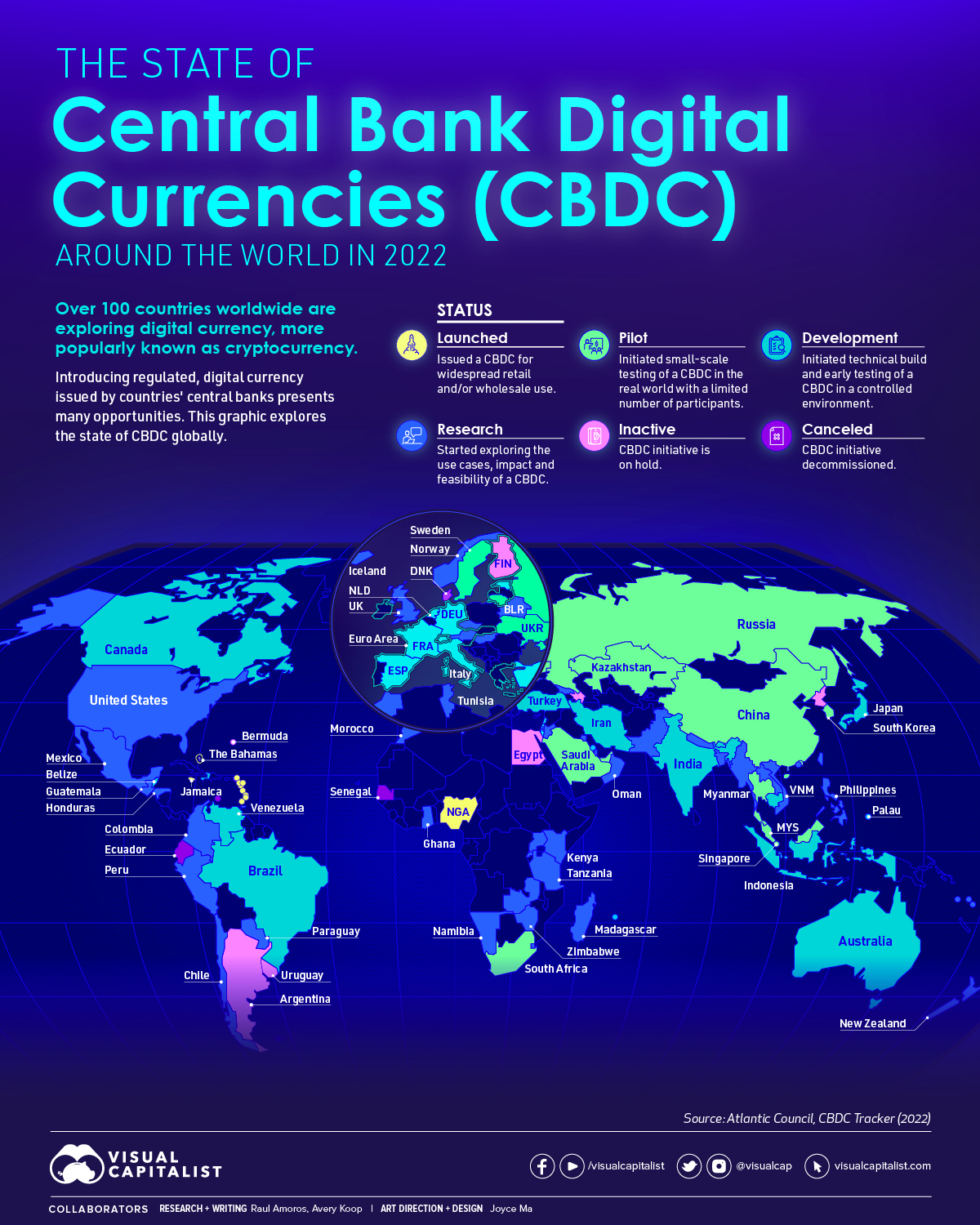

Actualmente, un total de 73 bancos centrales han introducido proyectos relacionados con las CBDC, centrados principalmente en la vertiente minorista o de acceso universal. No obstante, estas iniciativas coexisten con otras centradas en el espacio interbancario y orientadas a la ejecución de operaciones de elevado valor, bajo la denominación de CBDC mayorista.

Gorjón ha explicado que las motivaciones que se esconden detrás de esta segunda variante "son mucho más homogéneas" y obedecen a un intento por adecuar las infraestructuras de los mercados financieros a las necesidades de la economía digital o a la búsqueda de nuevas herramientas que faciliten la ejecución de ciertas políticas macrofinancieras.

Así, las CBDC mayoristas permiten reducir el número de intervinientes que son necesarios para ejecutar una transacción financiera y seguir automatizando muchos de los procesos que le sirven de soporte gracias a la "programabilidad".

Frente a los criptoactivos de naturaleza privada, Gorjón ha destacado que "no presentan riesgo de crédito frente a su emisor, puesto que constituyen un pasivo monetario de un banco central".

Gorjón también ha mencionado que dado que la introducción de una CBDC mayorista puede modificar tanto la estructura como el funcionamiento de los mercados financieros, "cabe anticipar que esta lleve aparejada también consecuencias para la estabilidad financiera".

No obstante, reconoce que los trabajos existentes sobre este particular son aún escasos, y muchos de ellos, no concluyentes.

"Algunos autores defienden que su implantación podría contribuir a contener el riesgo de refinanciación de la deuda privada, mientras que otros se muestran más preocupados por sus potenciales distorsiones sobre los mercados de repos o de deuda pública a corto plazo, ya que al ampliarse el acceso al dinero de banca central, afectaría a la demanda de activos líquidos de alta calidad", destaca el informe.

Los proyectos de CBDC mayoristas que más sobresalen son los de Singapur y Canadá por un lado, y los de Tailandia y Hong Kong por otro, además del que desarrolla el Centro de Innovación del Banco de Pagos Internacionales (BIS).

La hoja de ruta comienza con la realización de pagos interbancarios dentro de las fronteras nacionales, para posteriormente explorar la sincronización de esta operativa con la de valores.

En las fases finales, ya en colaboración con distintos bancos centrales, se abordan las facetas de la entrega contra pago y/o del pago contra pago, tanto en el plano internacional como en tiempo real