#91

Las apuestas de Cobas Asset Management

La gestora de activos Cobas Asset Management ha apostado por el sector de las materias primas y la energía, las compañías con capacidad para fijar precios y por los negocios defensivos para proteger sus carteras de la inflación, ya que prevén que esta no será transitoria.

Así lo ha destacado el equipo de la firma en su última carta trimestral, en la que ha recordado que el sector de las materias primas y la energía que tiene una "cobertura natural" frente a la inflación, ya que el producto o servicio vendido tiende a ajustarse automáticamente con el incremente de los precios.

Este segmento supone un 15% de su cartera internacional y un 23% de la ibérica, en tanto que las compañías que son capaces de trasladar la inflación suponen un 50% en la primera y un 45% en la segunda. Los valores defensivos, por su parte, tienen un peso en las carteras del 10% y del 15%, respectivamente.

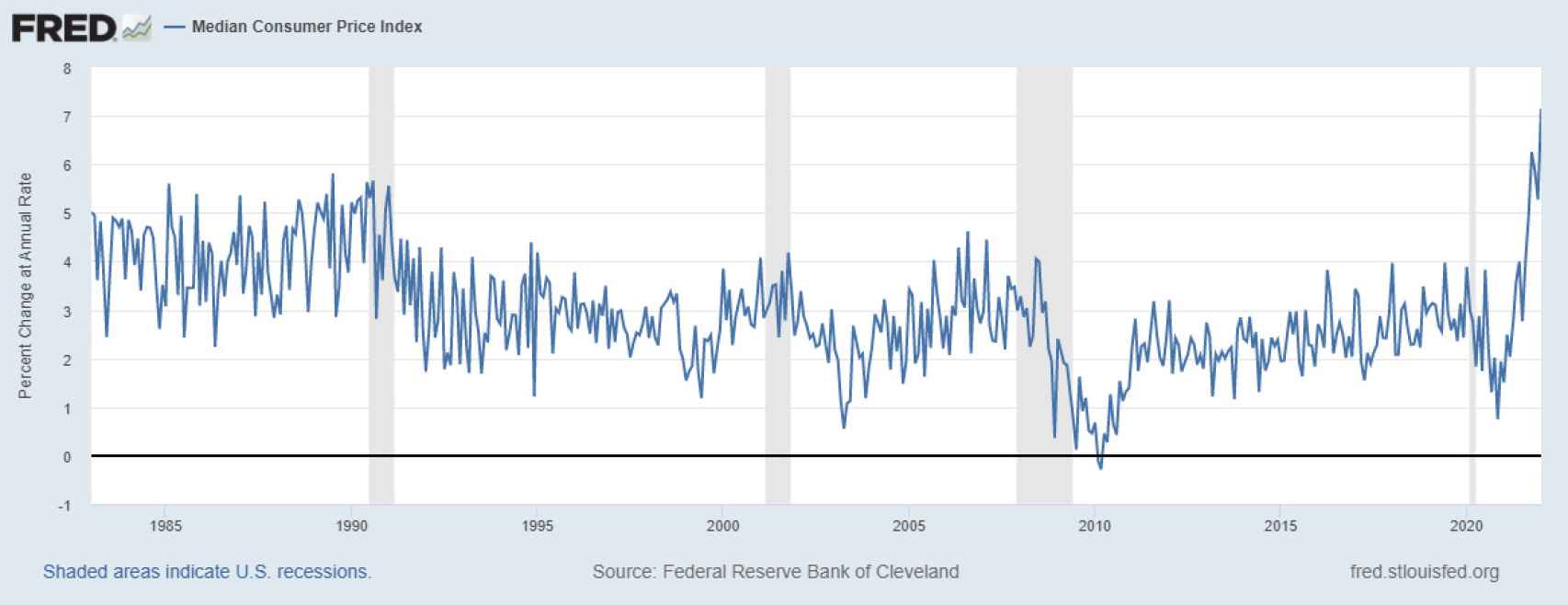

El equipo de inversión de la firma cree que la inflación no va a tener un carácter transitorio debido al nivel de oferta monetaria, es decir, la cantidad de dinero total en la economía.

"La causa de este incremento se debe a las políticas monetarias excesivamente laxas que los bancos centrales han desarrollado desde la crisis económica del año 2009, y que se han agravado con el surgimiento de la pandemia", señala en la carta trimestral.

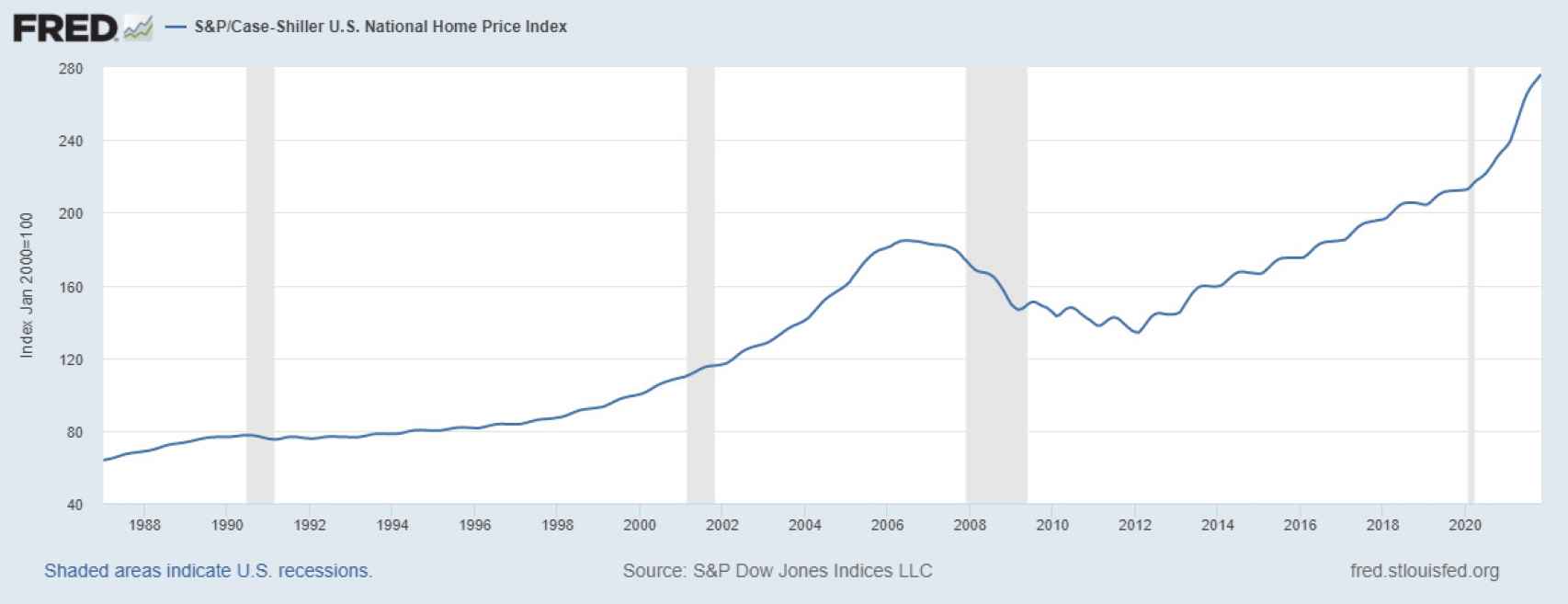

Desde la firma apuntan a que el incremento de la inflación se debe al aumento de los precios de la energía y que, cuando estos se normalicen, la tasa bajará. "Pero no creemos que los precios de la energía vayan a caer en el corto plazo. Si el precio del gas, el petróleo o el carbón se mantienen altos, se genera un incremento de los costes que se extiende a lo largo de toda la industria", especifican.

En este contexto, su fondo Cobas Internacional FI obtuvo una rentabilidad del 34,5% en 2021, en tanto que el resultado global del año pasado en el fondo Cobas Iberia FI es del 20,9%. El Cobas Grandes Compañías FI obtuvo un avance del 23,6%.

No obstante, el equipo de la gestora ha destacado que no se conforma con esas cifras. "No estamos satisfechos y creemos que todavía queda camino por recorrer hasta alcanzar el valor objetivo de nuestros fondos, que sigue estando un 100% por encima del valor liquidativo", han señalado.

Asimismo, han incidido en que "la paciencia dará sus frutos y esperamos que esto ocurra más pronto que tarde, conforme las tesis de inversión de nuestras compañías siguen avanzando en la dirección correcta".

CAMBIOS EN LAS CARTERAS

Los principales cambios en su cartera internacional durante el cuatro trimestre ha sido la salida por completo de Teekay LNG, SOL Spa y de OCI, que en septiembre tenían un peso conjunto por debajo del 6%.

Por el contrario, han entrado la minera de oro Equinox Gold, la productora de petróleo y gas Energean, el proveedor de información geológica para la industria de petróleo y gas TGS ASA, el productor de ordenadores y juguetes educativos para niños y aparatos para telefonía fija VTech y la ingeniería de propulsión espacial AVIO Spa.

En el resto de la cartera los movimientos más importantes han sido la compra de Curry's y Babcock International, mientras que destaca por el lado de las ventas Maire Tecnimont y OVS.

Su cartera ibérica no ha experimentado muchos cambios en lo que se refiere a entradas y salidas en cartera: ha salido por completo de Corporación Financiera Alba, Mota Engil y Global Dominion, que a cierre de septiembre tenían un peso conjunto cercano al 3%, mientras que ha entrado en Ence, CAF, Mediaset España, Almirall y Catalana Occidente, que a cierre de diciembre tenían un peso conjunto ligeramente superior al 6%.

Los movimientos más importantes del resto de la cartera han sido la compra de Elecnor e Inmobiliaria del Sur frente a la venta de Atalaya e Indra.

La cartera de grandes compañías, por su parte, ha tenido poca rotación en el cuarto trimestre: han salido Mapfre y Teekay LNG, que a finales de septiembre tenían un peso conjunto ligeramente por debajo del 4%, y han entrado la farmacéutica Bayer AG, la empresa de plásticos Lyondellbasell y la compañía de transporte marítimo Wilhelmsen Holding.

Todas estas compañías a cierre de diciembre tienen un peso conjunto cercano al 4%. La firma ha destacado otros movimientos como la compra de Samsung C&T y Golar y la venta de Maire Tecnimont e Inpex