#38581

Cierre WS

Buenas noches.

Cierra Wall Street mixto: SPX -0.05%, NDX +0.11%, Dow -0.02%, Russell -0.37%. El día arrancó muy débil para la renta variable, debilitado especialmente por el gran alza de los rendimientos hasta niveles que ya “pican”, especialmente porque los mercados de predicciones se están disparando a favor de Trump e incluso las encuestas están subiendo ahora.

Los que sobresalieron en el día son los siete magníficos, con el ETF “MAGS” logrando el mayor cierre desde el 16 de julio, beneficiado hoy por la subida de más del 2% de Microsoft. Los bonos del Tesoro cotizaron entre mixtos y estables hoy, y ninguna de las curvas terminó con una diferencia de cierre de más de 1 punto básico (el extremo largo estuvo levemente más ofrecido).

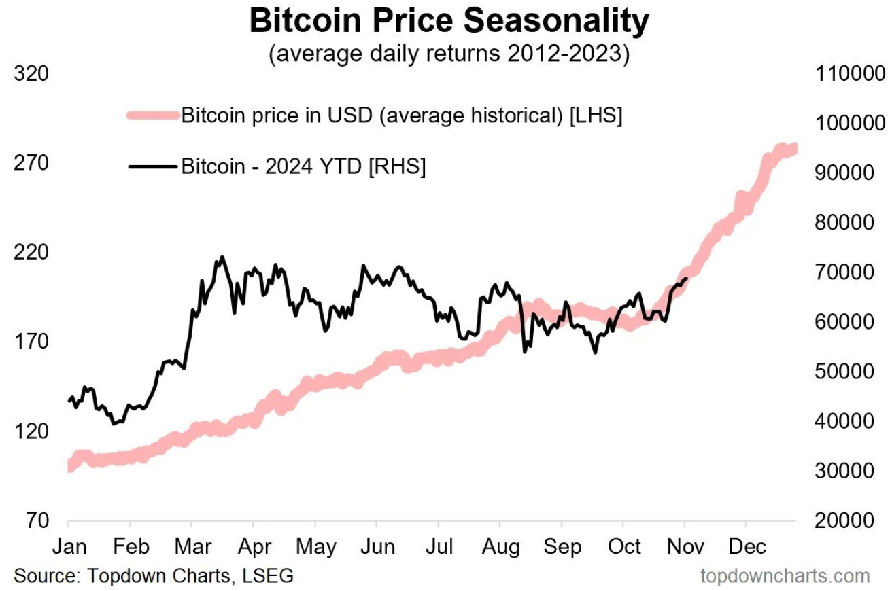

El dólar continuó su avance, aunque solo modestamente hoy. Otro día, otro máximo histórico para el oro, cotizando a pocos centavos de $2,750. La plata también sigue superando al oro y sube un 3% hoy. Los precios del crudo subieron durante el día y el WTI volvió a superar los 70 dólares. Las criptomonedas no avanzaron mucho hoy, con Bitcoin rondando los $67,000.

Ed Yardeni, fundador de Yardeni Research, comentó en una entrevista con Bloomberg Television que probablemente veremos rendimientos del bono a 10 años de EE. UU. llegar al 4,5 % a principios del próximo año. Señaló que un aumento hasta el 5 % dependería en gran medida de los resultados de las elecciones: “Si los demócratas o los republicanos ganan por mayoría, casi no importa. De cualquier manera, vamos a tener déficits más amplios”, afirmó. Bloomberg.

Garrett de Goldman señala que el mercado podría estar subestimando la volatilidad en torno a las elecciones presidenciales de EE. UU., con un movimiento implícito muy bajo del 2%. Aunque no se espera mucha agitación inmediata, los creadores de mercado mantienen una mayor volatilidad implícita para el periodo posterior a las elecciones, lo que sugiere que se anticipa incertidumbre y volatilidad en las semanas posteriores al día de las elecciones.

¿Cuándo empezarán las acciones a reaccionar al aumento en los rendimientos? “Normalmente, si el rendimiento de los bonos a 10 años en EE. UU. sube mucho (equivalente a unos 60 puntos básicos), las acciones tienden a tener un rendimiento por debajo del promedio. Este mes ya hemos subido 46 puntos básicos, lo que sugiere que si los rendimientos alcanzan el 4,30 %, las acciones podrían empezar a sufrir.” GS

Citi eleva su pronóstico del oro a 0-3 meses a $2,800/oz (desde $2,700) y su objetivo a 6-12 meses a $3,000, ya que el metal se mantendrá fuerte en medio de señales económicas de fin de ciclo en EE. UU. Con el debilitamiento del mercado laboral, que probablemente aumentará la demanda de oro como cobertura contra los riesgos a la baja en los precios de activos en general, la continua compra por parte de los bancos centrales y el potencial de aumentos en el precio del petróleo debido a las tensiones en Medio Oriente, el oro parece estar bien posicionado para obtener más ganancias.

Mary Daly, presidenta de la Reserva Federal de San Francisco: “No he visto ninguna información que sugiera que no continuaremos reduciendo la tasa de interés”. “¿La política sigue siendo estricta? En mi opinión, sin duda lo es”. Nick Timiraos.

En la Conferencia Global de Metales Preciosos 2024 de LBMA/LPPM, los asistentes mostraron un fuerte optimismo sobre la plata, pronosticando un aumento del 40% en su precio, alcanzando $45 por onza. Este aumento se debe a la subvaloración, la demanda versátil y preocupaciones sobre el suministro. Sin embargo, para que esto ocurra, se espera que los metales industriales se recuperen en 2025, lo que podría verse complicado por posibles políticas arancelarias bajo una presidencia de Trump, a pesar de los esfuerzos de estímulo en China.

Las recompras corporativas se aceleraron y están por encima de los niveles estacionales, alcanzando un máximo histórico como porcentaje de la capitalización de mercado del S&P 500. Las ventas de acciones por parte de clientes institucionales aumentan este mes por la fecha límite para realizar ganancias de capital, y se espera que las ventas de inversores minoristas aumenten en diciembre.

La semana pasada, aunque el S&P 500 subió un 0.9%, los clientes de BofA Securities fueron vendedores netos de acciones estadounidenses por segunda semana consecutiva, con salidas de $3.7 mil millones. Vendieron acciones individuales pero compraron ETFs, con salidas en grandes y medianas capitalizaciones, mientras que las pequeñas vieron entradas. Fondos de cobertura, institucionales y minoristas también fueron vendedores netos.

fuente: serenity-markets.com

Un saludo y a por el martes!

Cierra Wall Street mixto: SPX -0.05%, NDX +0.11%, Dow -0.02%, Russell -0.37%. El día arrancó muy débil para la renta variable, debilitado especialmente por el gran alza de los rendimientos hasta niveles que ya “pican”, especialmente porque los mercados de predicciones se están disparando a favor de Trump e incluso las encuestas están subiendo ahora.

Los que sobresalieron en el día son los siete magníficos, con el ETF “MAGS” logrando el mayor cierre desde el 16 de julio, beneficiado hoy por la subida de más del 2% de Microsoft. Los bonos del Tesoro cotizaron entre mixtos y estables hoy, y ninguna de las curvas terminó con una diferencia de cierre de más de 1 punto básico (el extremo largo estuvo levemente más ofrecido).

El dólar continuó su avance, aunque solo modestamente hoy. Otro día, otro máximo histórico para el oro, cotizando a pocos centavos de $2,750. La plata también sigue superando al oro y sube un 3% hoy. Los precios del crudo subieron durante el día y el WTI volvió a superar los 70 dólares. Las criptomonedas no avanzaron mucho hoy, con Bitcoin rondando los $67,000.

Ed Yardeni, fundador de Yardeni Research, comentó en una entrevista con Bloomberg Television que probablemente veremos rendimientos del bono a 10 años de EE. UU. llegar al 4,5 % a principios del próximo año. Señaló que un aumento hasta el 5 % dependería en gran medida de los resultados de las elecciones: “Si los demócratas o los republicanos ganan por mayoría, casi no importa. De cualquier manera, vamos a tener déficits más amplios”, afirmó. Bloomberg.

Garrett de Goldman señala que el mercado podría estar subestimando la volatilidad en torno a las elecciones presidenciales de EE. UU., con un movimiento implícito muy bajo del 2%. Aunque no se espera mucha agitación inmediata, los creadores de mercado mantienen una mayor volatilidad implícita para el periodo posterior a las elecciones, lo que sugiere que se anticipa incertidumbre y volatilidad en las semanas posteriores al día de las elecciones.

¿Cuándo empezarán las acciones a reaccionar al aumento en los rendimientos? “Normalmente, si el rendimiento de los bonos a 10 años en EE. UU. sube mucho (equivalente a unos 60 puntos básicos), las acciones tienden a tener un rendimiento por debajo del promedio. Este mes ya hemos subido 46 puntos básicos, lo que sugiere que si los rendimientos alcanzan el 4,30 %, las acciones podrían empezar a sufrir.” GS

Citi eleva su pronóstico del oro a 0-3 meses a $2,800/oz (desde $2,700) y su objetivo a 6-12 meses a $3,000, ya que el metal se mantendrá fuerte en medio de señales económicas de fin de ciclo en EE. UU. Con el debilitamiento del mercado laboral, que probablemente aumentará la demanda de oro como cobertura contra los riesgos a la baja en los precios de activos en general, la continua compra por parte de los bancos centrales y el potencial de aumentos en el precio del petróleo debido a las tensiones en Medio Oriente, el oro parece estar bien posicionado para obtener más ganancias.

Mary Daly, presidenta de la Reserva Federal de San Francisco: “No he visto ninguna información que sugiera que no continuaremos reduciendo la tasa de interés”. “¿La política sigue siendo estricta? En mi opinión, sin duda lo es”. Nick Timiraos.

En la Conferencia Global de Metales Preciosos 2024 de LBMA/LPPM, los asistentes mostraron un fuerte optimismo sobre la plata, pronosticando un aumento del 40% en su precio, alcanzando $45 por onza. Este aumento se debe a la subvaloración, la demanda versátil y preocupaciones sobre el suministro. Sin embargo, para que esto ocurra, se espera que los metales industriales se recuperen en 2025, lo que podría verse complicado por posibles políticas arancelarias bajo una presidencia de Trump, a pesar de los esfuerzos de estímulo en China.

Las recompras corporativas se aceleraron y están por encima de los niveles estacionales, alcanzando un máximo histórico como porcentaje de la capitalización de mercado del S&P 500. Las ventas de acciones por parte de clientes institucionales aumentan este mes por la fecha límite para realizar ganancias de capital, y se espera que las ventas de inversores minoristas aumenten en diciembre.

La semana pasada, aunque el S&P 500 subió un 0.9%, los clientes de BofA Securities fueron vendedores netos de acciones estadounidenses por segunda semana consecutiva, con salidas de $3.7 mil millones. Vendieron acciones individuales pero compraron ETFs, con salidas en grandes y medianas capitalizaciones, mientras que las pequeñas vieron entradas. Fondos de cobertura, institucionales y minoristas también fueron vendedores netos.

fuente: serenity-markets.com

Un saludo y a por el martes!

Mañana sabré explicar lo que ocurrió hoy