En el vertiginoso mundo de la inversión, las acciones parecen avanzar a toda velocidad. Y en 2021, los principales índices mundiales subieron a máximos históricos o máximos multianuales. Y, sin embargo, decenas de millones de ciudadanos han sufrido económicamente.

Si bien invertir es bueno, hacerlo teniendo en cuenta la realidad es mejor. Hay varias razones por las que las acciones han experimentado tales ganancias, y no hay garantía de cuánto tiempo podría continuar.

- Apuestas a largo plazo

"El mercado de valores no es necesariamente un reflejo de lo que está sucediendo en la calle", dice Greg McBride, analista financiero jefe de Bankrate.com. "Los mercados miran hacia el futuro y el mercado de valores está compuesto por empresas mucho más grandes que las tiendas familiares de tu ciudad que están sufriendo terriblemente por la pandemia".

A largo plazo, el mercado de valores es una excelente manera de generar riqueza. O, como dice Robert Johnson, profesor de finanzas en el Heider College of Business de la Universidad de Creighton, los mercados son un tipo divertido de juego amañado. "Es como un casino, pero en lugar de tener un sesgo para la casa, tiene un sesgo para los inversores", dice. "Desde 1926, las acciones avanzan alrededor de un 10,2% compuesto anualmente".

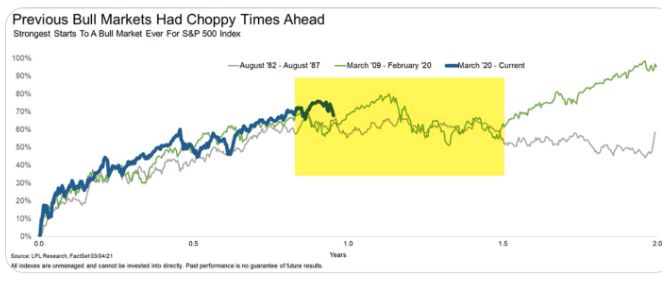

Eso es un gran retorno, a largo plazo. A corto plazo, las cosas pueden ponerse más feas. Los expertos en finanzas llaman a la década de 1990 la década perdida, porque las condiciones dejaron las acciones sin cambios durante los 10 años.

"Algunos años bajan un 30% o un 40%", dice Johnson.

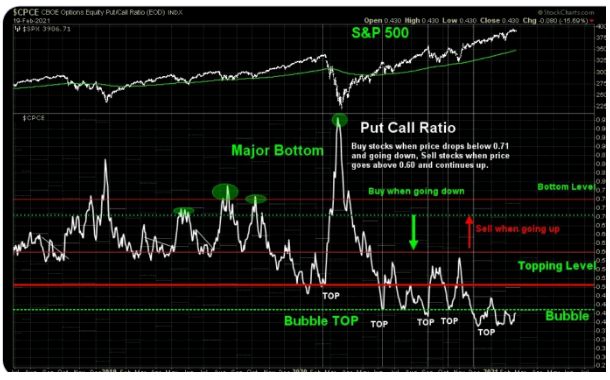

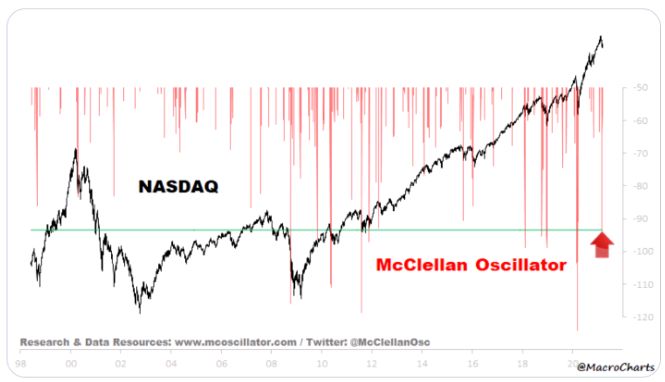

Las reversiones pueden ocurrir cuando los inversores menos las esperan. Cuán pronto podemos olvidar.

¿Qué impulsa los mercados ahora?

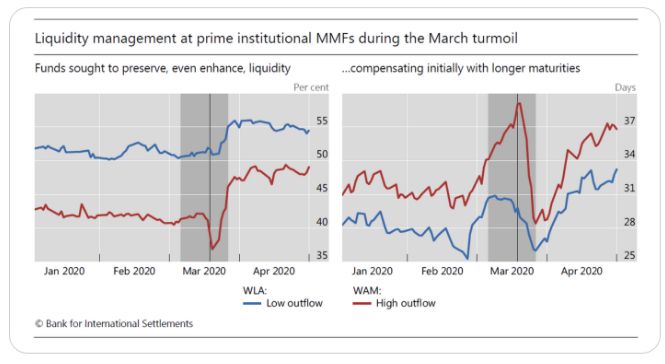

"Hemos vivido un año muy inusual en los mercados", dice Lauren Goodwin, estratega de carteras de activos múltiples de New York Life Investments. "Los inversores se encuentran en contracorrientes muy poderosas".

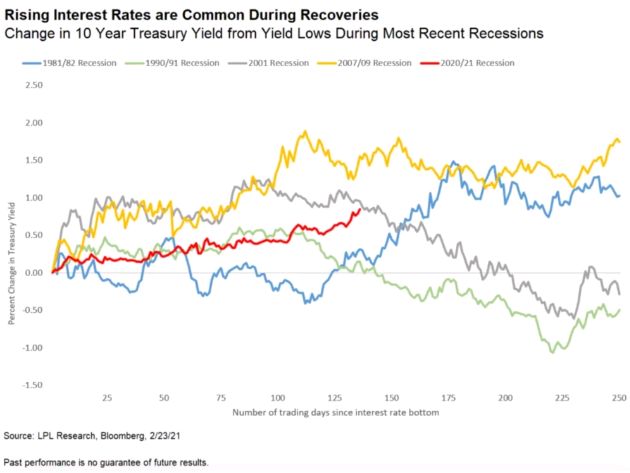

Las bajas tasas de interés durante una docena de años han hecho que a los inversores les resulte más difícil obtener buenos rendimientos de su dinero. Piense en cuánto interés, si es que recibe alguno, recibe en su cuenta bancaria; puede sumar tan solo unos pocos euros al año.

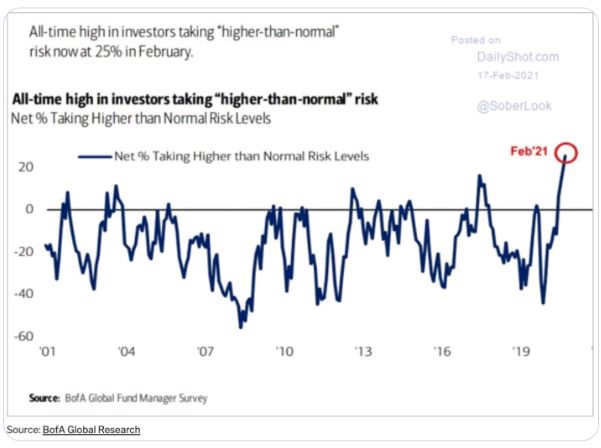

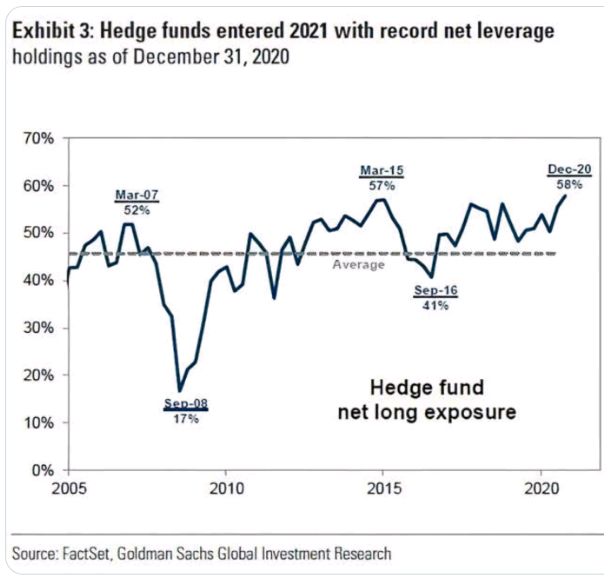

"Este entorno prolongado de tasas bajas realmente está impulsando a la gente a realizar inversiones de riesgo, siendo el mercado de valores el mejor ejemplo", dice Tom Smythe, profesor de finanzas en la Universidad de la Costa del Golfo de Florida, "y no estoy seguro de que la gente realmente lo entienda".

Luego está todo el dinero de los gobiernos para estimular la economía que ha enviado inmensas cantidades de efectivo al mundo. Los inversores invierten gran parte en acciones, lo que hace que los precios de las acciones suban.

"Hemos visto un aumento de los ingresos personales y la gente también ha invertido algunos de las ayudas", dice Kelly Welch, vicepresidente y asesor patrimonial de Girard Advisory Services en King of Prussia, Pensilvania. Los grandes inversores institucionales también se han beneficiado y puesto más dinero en el mercado.

Un tercer punto es que los inversores valoran las acciones en función de las ganancias futuras y el efectivo que esperan que generen las empresas. La eficacia de las vacunas, combinada con la anticipación de un regreso a tiempos económicos más normales, pone un rostro optimista en los mercados.

"En este momento, existe una expectativa generalizada de que las vacunas conducirán a reaperturas económicas y, en muchos sectores de la economía, a un rápido regreso a la normalidad", dice McBride. "En ese contexto, los inversores ven las ganancias corporativas mucho mejor que en 2020 cuando se cerraron grandes sectores de la economía".

- Algunos pasos para invertir con inteligencia

Todo esto plantea la pregunta: ¿cómo puede la persona promedio invertir en acciones de manera más efectiva en este momento? La respuesta se reduce a la estrategia, la perseverancia y el descuido benigno.

1. Sea paciente.

"Para la mayoría de los inversores, identificar y responder a lo que sucede en los mercados hoy en día no es un buen comportamiento de inversión", explica Goodwin. "La mayoría de la gente está invirtiendo porque quiere cumplir un objetivo en un plazo. Los objetivos son los que definen el plan de inversión".

Ya sea que el objetivo sea pagar los estudios de un hijo, comprar una casa, garantizarse una jubilación cómoda u otra cosa, incluya una cantidad final y un plazo para obtenerla. "Para la mayoría de los inversores, eso ocurre en términos de trimestres y años o incluso décadas, no en términos de semanas y meses", agrega Goodwin. "Lo principal es permanecer realmente anclado en esos objetivos de inversión y los plazos para cumplir esos objetivos de inversión. Con frecuencia tengo que dar un paso atrás, recordar por qué estoy invirtiendo, para qué estoy invirtiendo y tomar decisiones sobre una jubilación está a décadas de distancia".

2. Busque ayuda y diversifique.

Hable con un asesor financiero que sepa sobre inversiones. Además, ciertos tipos de inversiones ofrecen asistencia incorporada.

"Si estás entrando en esto y no quieres hacer mucha investigación, un fondo indexado será tu mejor opción frente a un fondo de inversión o algo así", dice Elizabeth Edwards, socia gerente de H Venture Partners. "Las comisiones son muy bajas; es de fácil acceso".

Y un buen fondo indexado ofrece algo clave para los inversores: diversidad. Los fondos que intentan reflejar un índice como el S&P 500 atraen una amplia gama de acciones.

"A veces, a algunas empresas e industrias les va bien, a otras les va mejor", dice Welch. Así que no pongas todos tus huevos en una cesta.

3. Sea constante.

Mire su presupuesto, determine (posiblemente con la ayuda de un planificador financiero) cuánto necesita invertir y cuánto puede permitirse, y luego coloque dinero en esa cuenta con regularidad.

Y que no cunda el pánico, incluso cuando parezca que las cosas han salido mal.

"En un año, el mercado de valores siempre baja y siempre sube", enfatiza Welch. "No te sorprendas y no seas reactivo. Vender con el miedo solo te lastima a largo plazo".

Mantenga sus inversiones y se sorprenderá de cómo sus ahorros aumentan con el tiempo.