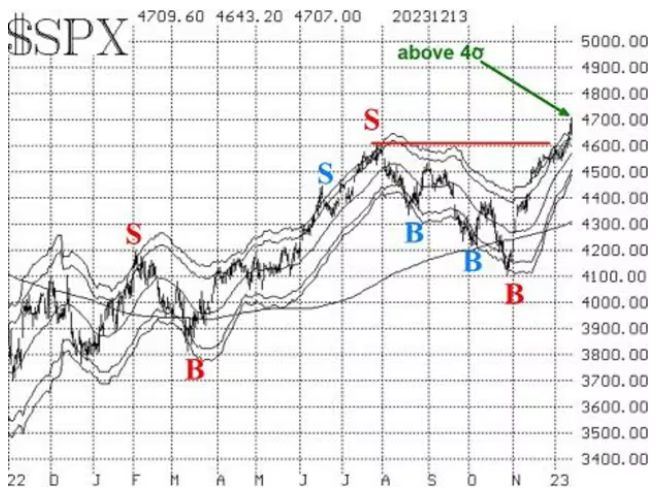

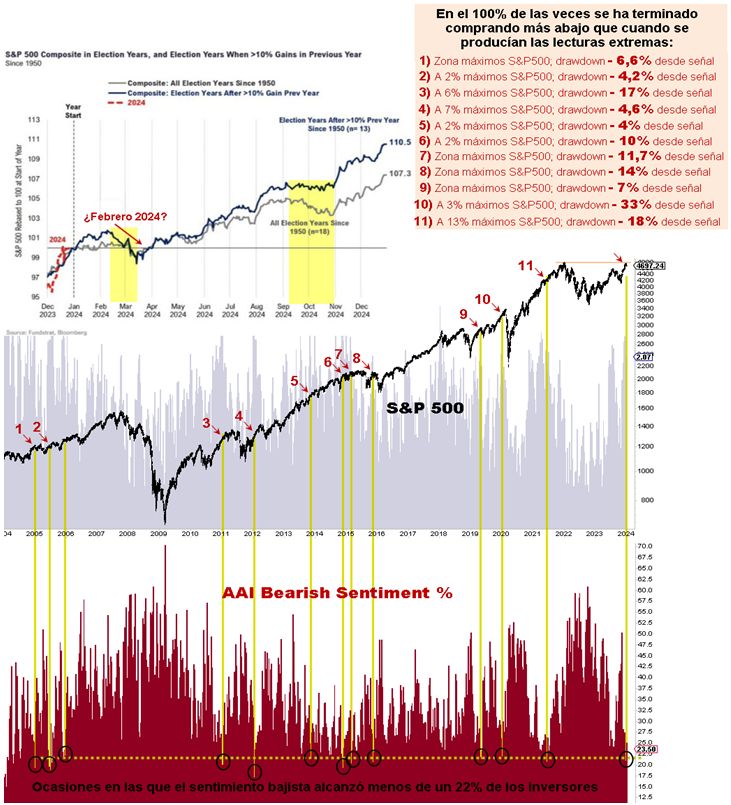

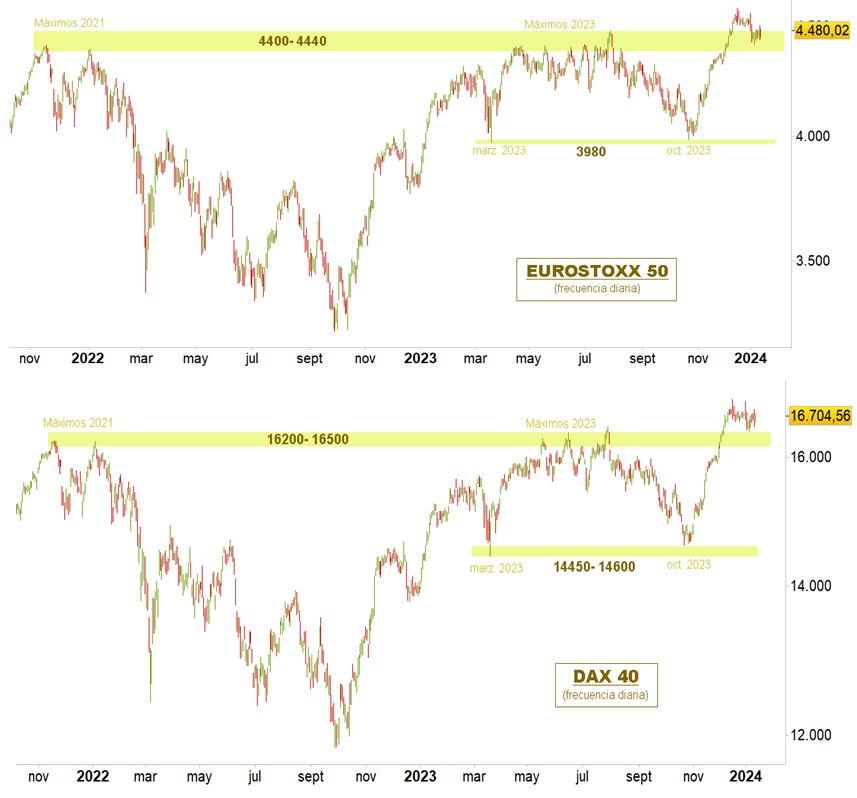

El mercado de valores, medido por el índice S&P 500 (SPX) está disparando al alza después de que la reunión del FOMC de esta semana pareciera transmitir una actitud moderada hacia las tasas de interés. SPX está muy por encima de sus antiguos máximos de 2023 establecidos en julio, en 4600.

SPX ahora ha superado la siguiente área de resistencia, en 4640, que fue el máximo de marzo de 2022. Eso significa que la siguiente área de resistencia importante es el máximo histórico, justo por encima de 4800, fijado en enero de 2022. Ahora está a nuestro alcance.

El mercado está tenso y sobrecomprado. Hay lagunas en todo el gráfico SPX, hasta 4100, pero parece que pasará mucho tiempo antes de que esas lagunas se llenen, si es que alguna vez se llenan. La última corrida ha empujado a SPX muy por encima de la “Banda de Bollinger modificada” (mBB) de +4σ. Esto detiene la señal de venta "clásica" de mBB que se generó a principios de diciembre.

No intercambiamos esas señales clásicas. En lugar de eso, esperamos más confirmación en forma de señal de venta de la Banda de Volatilidad de McMillan (MVB). Eso nunca llegó, lo que a veces sucede y es la razón por la que usamos MVB en lugar de las señales clásicas. En cualquier caso, SPX ahora tiene que configurar todo el proceso nuevamente para generar la siguiente señal de venta. Probablemente esto llevará algún tiempo.

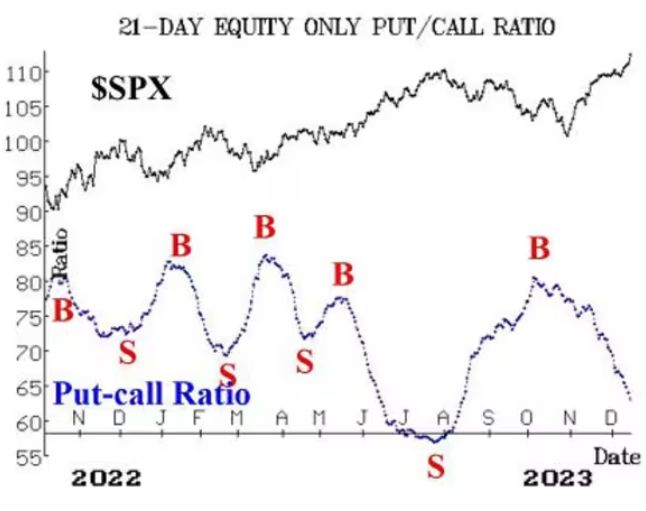

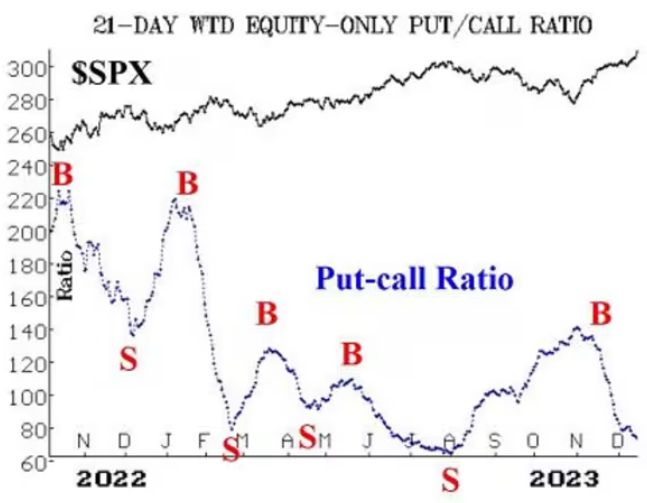

Los ratios de compra de acciones únicamente siguen cayendo, y eso es optimista para las acciones. Estas señales de compra de índices de compra y venta permanecerán vigentes hasta que los índices toquen fondo y comiencen a aumentar. El 13 de diciembre volvió a haber un intenso arbitraje en el CBOE, lo que distorsiona los ratios. En los ratios que calculamos, descartamos la actividad de arbitraje, si es posible identificarla, para intentar obtener una imagen "más pura" de la actividad especulativa.

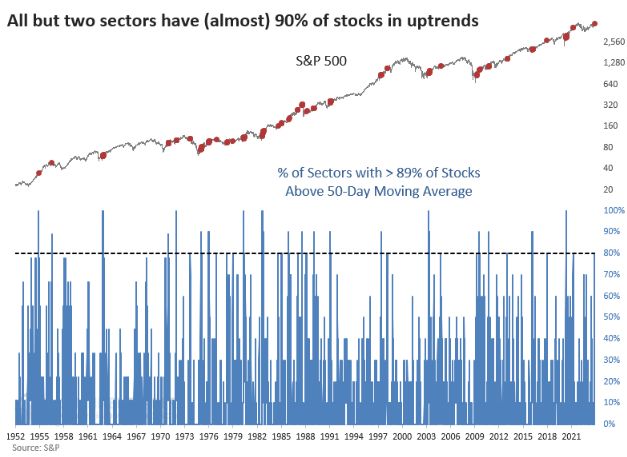

La amplitud del mercado no ha sido muy grande, en general, durante la semana pasada, pero realmente ha comenzado a expandirse en los últimos días. El 13 de diciembre fue un “día de subida del 90%” en términos de datos “solo de acciones”, pero no en términos de datos de la Bolsa de Nueva York. Aun así, los osciladores de amplitud están sólidamente en señales de compra y se encuentran en territorio de muy sobrecompra. Es probable que pasen dos o tres días de amplitud negativa antes de que se generen señales de venta aquí.

Los nuevos máximos en la Bolsa de Nueva York se están expandiendo, por lo que la señal de compra de este indicador se mantiene. Cuando se produjo esta señal de compra hace poco más de una semana, parecía que era demasiado tarde para comprar, pero como señalamos en ese momento, este indicador tiene un historial de llegar tarde a la fiesta, pero cuando lo hace, el La fiesta dura un rato.

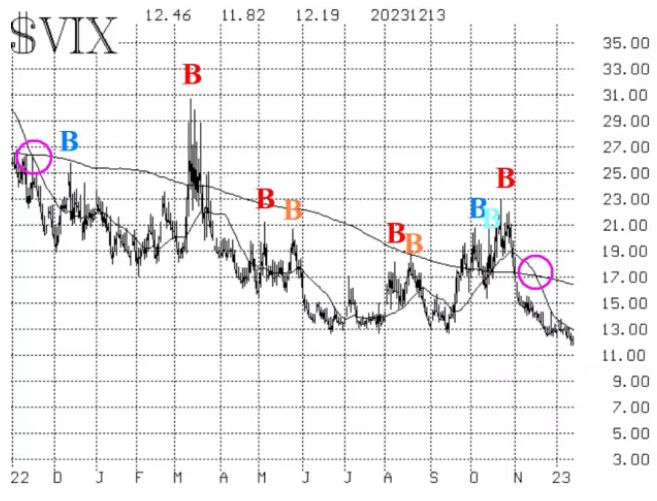

El VIX ha seguido oscilando en niveles bajos, por lo que la tendencia de la señal de compra del VIX se mantiene. Consulte la sección Market Insight para obtener más información sobre este VIX de bajo precio. Esa señal de compra se produjo a mediados de noviembre (área rodeada por un círculo en el gráfico VIX adjunto). El hecho de que el VIX esté cotizando en niveles bajos es simplemente otro indicador de sobrecompra, pero no es una señal de venta.

Las señales de venta no surgirán hasta que el VIX comience a subir: específicamente, si vuelve al modo de "pico".

El concepto de derivados de volatilidad sigue siendo alcista en sus perspectivas para las acciones. Las estructuras a plazo tienen una pendiente uniformemente ascendente y los futuros del VIX se negocian con grandes primas frente al VIX. Hubo cierta "preocupación" expresada por un índice de volatilidad de 9 días del CBOE (VIX9D) ligeramente elevado a principios de esta semana, pero con la publicación de los datos del IPC y la conclusión de la reunión del FOMC, todo ha vuelto a la "normalidad".

En resumen, continuamos manteniendo una posición “central” alcista y negociaremos otras señales confirmadas en torno a eso. A medida que el mercado continúa avanzando con fuerza, asegúrese de aumentar sus call strikes o de obtener algunas ganancias parciales. Queremos conservar la exposición al alza, pero no queremos devolver todas las ganancias si surgen problemas.

Información del mercado: ¿VIX es demasiado bajo?

En los medios financieros, varios artículos recientes advierten a los inversores que sean cautelosos porque el VIX es demasiado bajo." Estos artículos son un gran material para la prensa, pero en general carecen de sentido comercial práctico. Sólo porque el VIX sea bajo no significa que el mercado de valores vaya a colapsar inmediatamente. Puede ser un precursor de algunas ventas en el mercado amplio más adelante, pero un VIX bajo no es un problema hasta que el VIX salga de su estado "bajo".

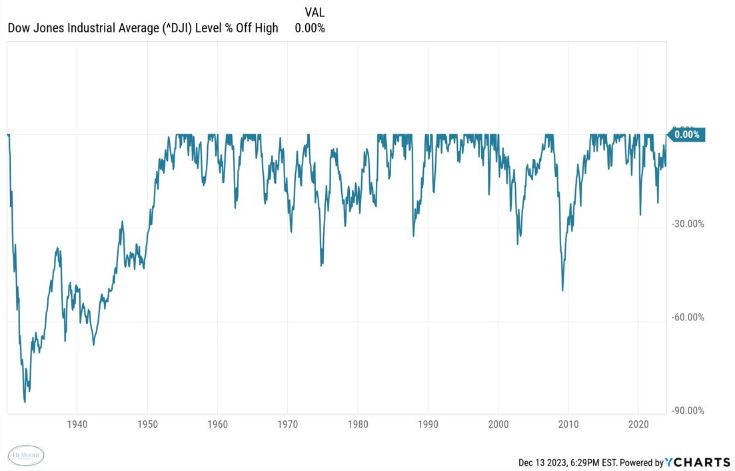

Investigamos un poco, buscando períodos de tiempo en los que el VIX cayó por debajo de 14 y permaneció allí. El período más largo fue de 196 días calendario, comenzando en agosto de 2006 y terminando en febrero de 2007. El SPX aumentó de 1280 a 1460 durante ese período, por lo que ponerse en corto o mantenerse al margen debido a la percepción de un "VIX bajo" habría sido perjudicial para su salud financiera. . Al final, el VIX entró en modo de "pico" (un aumento de al menos 3,0 puntos en cualquier período de tres días o menos, utilizando los precios de cierre), y el mercado de valores cayó bruscamente, pero sólo brevemente.

Ocurrencias similares fueron 162 días calendario por debajo de 14, que terminaron en enero de 2018 (justo antes de lo que ahora llaman “volmageddon”) y 109 días calendario, que terminaron en mayo de 2006.

Actualmente VIX cerró por debajo de 14 el día 17 de noviembre y ha permanecido allí durante 17 días naturales. Al observar ocurrencias pasadas de 17 días calendario con el VIX cerrando por debajo de 14, encontramos que el período de tiempo promedio finalmente se extendió a 37 días calendario (descartando los 3 más largos y los 3 más cortos). El tiempo medio fue de 26 días naturales.

Pero a veces, el VIX sube por encima de 14 y vuelve a bajar, sin mucho daño al mercado de valores. Por ejemplo, entre enero de 2005 y mayo de 2006 antes mencionado, el VIX estuvo por debajo de 14 durante 477 de 554 días calendario, o el 86% del tiempo. Hubo un par de excursiones al área 17 para VIX durante ese período, y SPX cayó entre un 5% y un 8% en esas ocasiones, pero no hubo ni siquiera una corrección del 10% en el mercado en general.

La conclusión es que el VIX puede bajar y permanecer bajo durante mucho tiempo. No es probable que se produzca una caída del mercado, o incluso una liquidación grave, debido al "bajo" VIX. Más bien, el mercado puede seguir subiendo todo el tiempo (“Los mercados pueden seguir siendo irracionales durante más tiempo del que uno puede seguir siendo solvente”, dijo John Maynard Keynes). Por lo tanto, hay que esperar a que el VIX comience a subir antes de poder tomar posiciones bajistas.