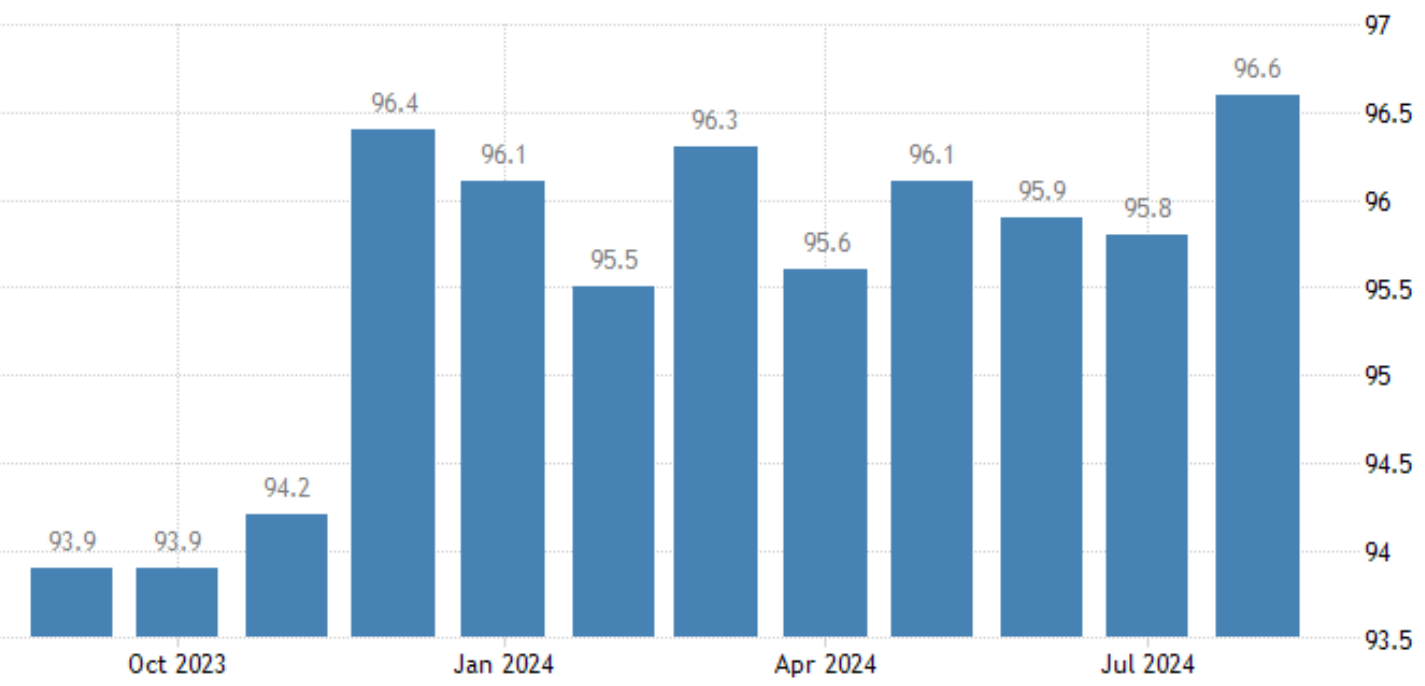

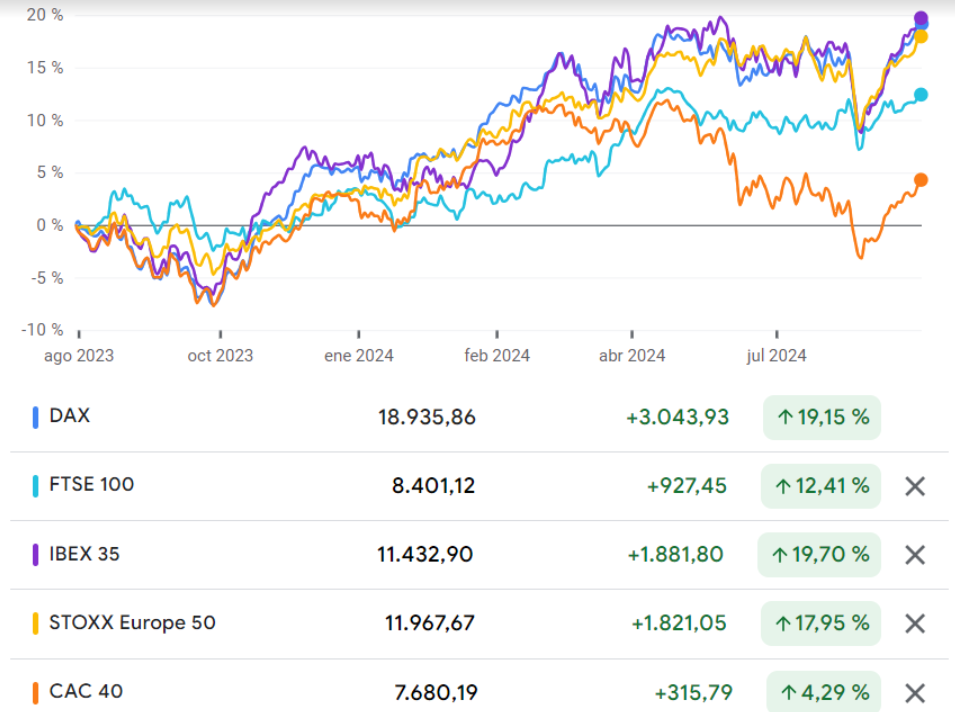

Renta 4 | Apertura plana en Europa (futuros de Eurostoxx -0,1%) y con un fin de semana largo por delante en Wall Street (lunes 3-septiembre cerrado por Labor Day). En el plano macro, hoy también será un día importante. En Europa la sesión estará protagonizada por el IPC preliminar de agosto en la Eurozona, con esperada moderación adicional (general +2,2%e i.a. vs +2,6% anterior y subyacente +2,8%e i.a. vs +2,9% anterior), así como la inflación general en Francia (+1,8%e i.a vs +2,3% anterior).

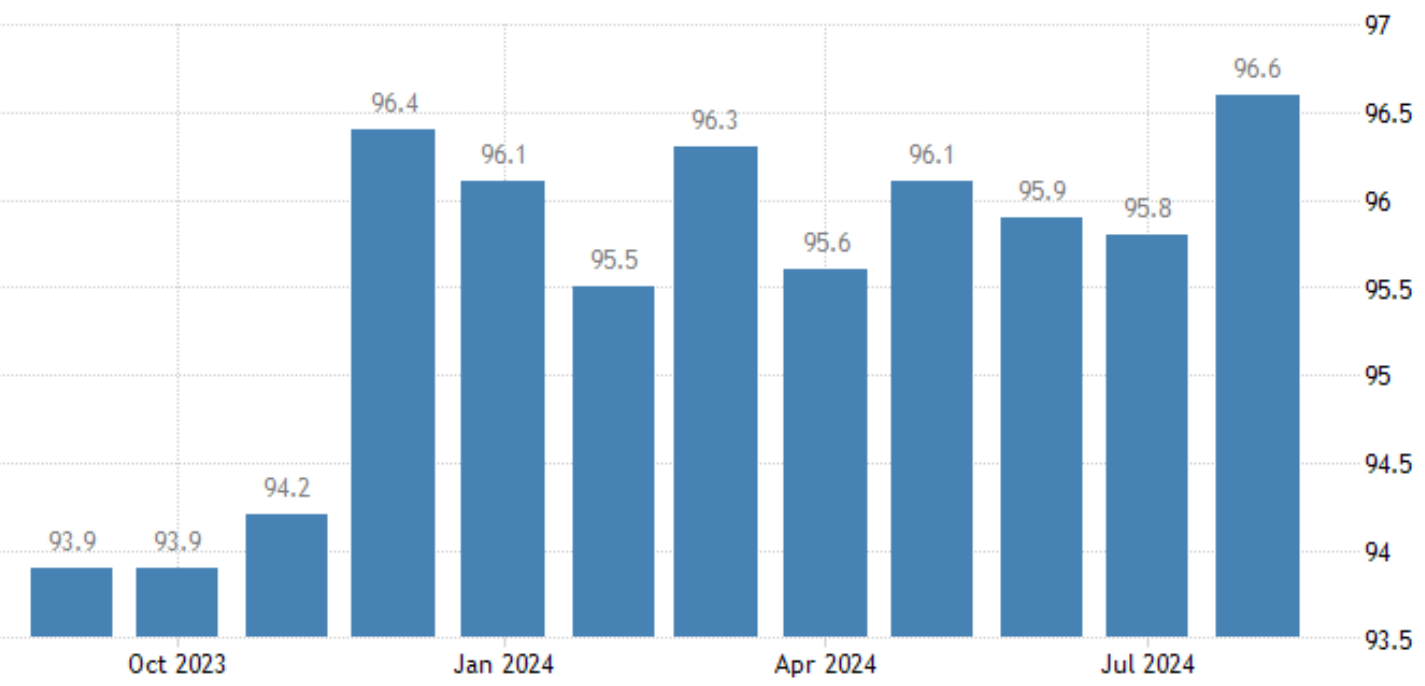

Los datos de hoy llegan tras conocerse ayer cifras mejor de lo esperado en Alemania y por debajo del 2% por

primera vez desde marzo-21 (+1,9% vs +2,1%e y +2,3% previo) y España (general +2,2% vs +2,4%e y +2,8%

previo, aunque subyacente peor de lo previsto, +2,7% vs +2,6%e y +2,8% anterior).

La continuidad en la moderación de la inflación europea ofrecerá confianza adicional al BCE para continuar con sus recortes de tipos (próxima reunión 12-sept, -25 pb estimados), contribuyendo a cierta caída adicional en TIRes y freno en la reciente apreciación del Euro. Aun así, una inflación subyacente y de servicios aún elevada y la expectativa de que la inflación no se sitúe de forma consistente en el nivel objetivo del 2% hasta 2S25 hará que

los recortes de tipos sean graduales, vigilando también la evolución de los salarios. En este sentido, ayer el

economista jefe del BCE, Lane, apuntó a que espera que los incrementos salariales sigan siendo importantes en 2S24 para luego desacelerarse significativamente en 2025-26.

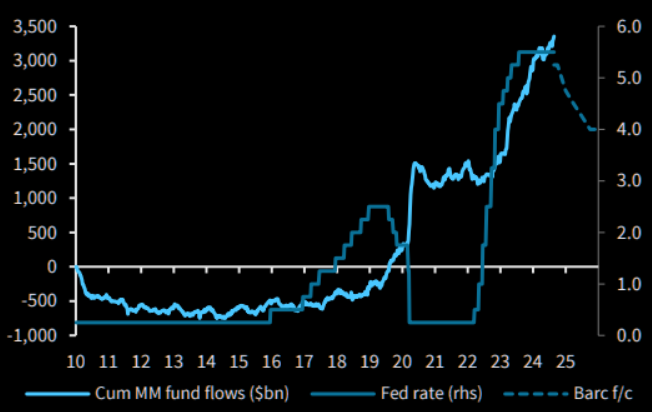

A su vez, EE.UU. publicará hoy una de las medidas de inflación preferidas de la Fed, el deflactor del consumo

privado subyacente, con ligero repunte esperado (+2,7%e vs +2,6% anterior). Sin embargo, tras la conferencia de

Powell en Jackson Hole, los datos de inflación pierden algo de relevancia relativa respecto a los de empleo. La

próxima referencia más relevante del mercado laboral será el informe oficial de empleo de agosto, que

conoceremos el 6-septiembre y que podría recuperar tras el débil dato de julio (165.000e nóminas no agrícolas vs 114.000). Ayer el PIB 2T24 revisado confirmó la fortaleza de la economía americana, al revisarse al alza (+3% i.t. anualizado vs +2,8% preliminar) por un mayor crecimiento del consumo privado (+2,9% vs +2,3% preliminar). Todo ello apunta a que las bajadas de tipos descontadas por el mercado (4 en total para 2024 y otras 5 en 2025) serían excesivas y podrían corregirse a la baja.

También esta mañana hemos conocido en Japón el IPC de agosto en Tokio (anticipo del nacional), que ha

repuntado contra pronóstico hasta 2,6% general y 1,6% subyacente, lo que podría llevar al BoJ a continuar con

sus subidas de tipos hacia final de año, presionando al Yen al alza y al Nikkei a la baja