Re: La actualidad de los mercados

The NAAIM Exposure Index stands at 79.65%. NAAIM members remain bullish

https://isabelnet.com/?s=sentiment

#NAAIM #bullish #sentiment #spx #stocks #assetallocation

#equities #markets #stockmarket #investing #sp500 $spx $spy

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

¿Qué pasará la próxima semana en los mercados? (14-18 de junio de 2021)

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

Las 4 claves semana 12 6 2021 bolsas y economía serenitymarkets

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

El Ibex 35 cierra con una subida semanal del 1,28% y supera los 9.200 gracias a Grifols

El Ibex 35 ha terminado la sesión con subidas del 0,78%, en línea con el resto de bolsas europeas: el Cac 40 francés se ha anotado un alza del 0,83%, el Dax 30 alemán se ha apuntado una subidas del 0,78%, el EuroStoxx50 un 0,75%, el FTSE 100 de Londres un 0,65% y el FTSE Mib italiano un 0,27%.

Fuente.- Estrategias de Inversión

Re: La actualidad de los mercados

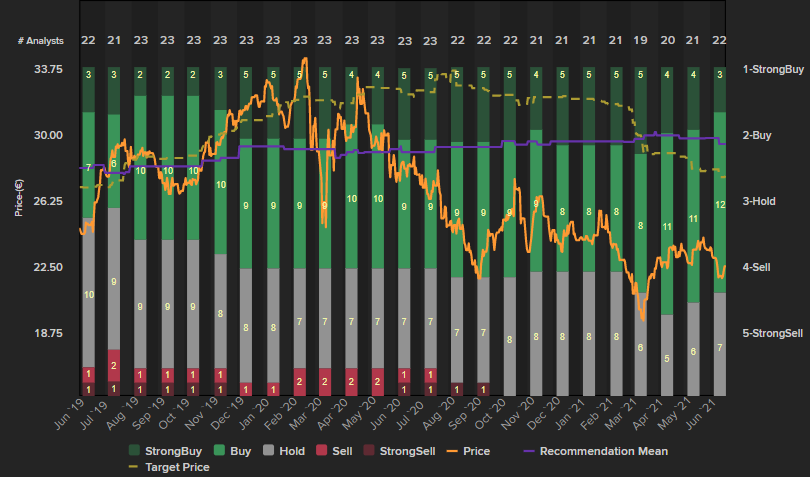

Grifols protagoniza un rally entre las cotizadas del Ibex 35

Los títulos de la farmacéutica Grifols destacan en la tabla de revalorizaciones del Ibex 35 este viernes. Llegando a subir más de un 14% y tras haber estado a punto de tocar los 26 euros por acción, Grifols encabeza las subidas con alzas del 9%, aproximadamente, tras el batacazo de la estadounidense Vertex.

Fuente.- Estrategias de Inversión

Re: La actualidad de los mercados

Cinco claves importantes a considerar para la semana que viene

https://serenitymarkets.com/todos-los-comentarios/macro/cinco-claves-importantes-a-considerar-para-la-semana-que-viene-31/

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

Luego dirán que el 4000 que el 3950 y que el 3900.

Hay soportes para todos los gustos. ¿o a lo mejor es que a eso no se le llama soportes?? ¿O es que los soportes no funcionan?

Porque se supone que si se rompe un soporte es para caer fuerte, no para caer un 2% desde el soporte y rebotar.

Decían los expertos que tras la publicación de la inflación habría alta volatilidad, al alza o a la baja. Pues nada de nada, sino todo lo contrario, muy ligeras subidas tras la publicación.

Re: La actualidad de los mercados

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

Consultorio Alberto Iturralde en Capital Radio de ayer viernes

https://www.youtube.com/watch?v=d-rMnrpRm8I&t=129s

Re: La actualidad de los mercados

Re: La actualidad de los mercados

Banco Santander: Perfila un ataque a máximos anuales a corto plazo

La cotización de Banco de Santander recupera posiciones con contundencia en la sesión, una vez el oscilador Estocástico ha logrado purgar lecturas de excesos o sobrecompra acumulada. El rebote alcista de hoy abre un gap alcista al tiempo que el rango de amplitud promedio recupera posiciones, respaldando una aproximación y potencial superación de los 3,508 euros por acción, actual resistencia significativa, desde la que proyectamos actuales máximos anuales. De este modo, la ruptura alcista de los 3,508 euros abre un escenario alcista a corto plazo o de cara a las próximas sesiones / semanas, hasta la zona de los 3,6535 euros por acción, objetivo que obtenemos al proyectar el último proceso de consolidación a partir del punto de ruptura de resistencias. Dicho escenario no se verá anulado mientras la cotización de Banco Santander no perfore el último mínimo creciente proyectado a partir de los 3,3625 euros por acción.

Fuente.- Estrategias de Inversión

Re: La actualidad de los mercados

Mañana sabré explicar lo que ocurrió hoy