Cierre wS

Muchos analistas han advertido en los últimos días del peligro que había tras el vencimiento masivo de derivados de este viernes. Se ha hablado muy largo y tendido de la muy mala estacionalidad del día de vencimiento del Q3 y de la semana siguiente. Y desde luego que acertaron porque el día se salda con fuertes bajadas. Y la influencia del vencimiento mucho me temo que ha sido muy notable. Además la huelga en el sector de automoción ha pesado negativamente y también noticias corporativas desfavorables sobre los semiconductores que han causado fuertes ventas en el sector. Los bonos vuelven a bajar y ese calvario de la renta fija sigue siendo incompatible con unas bolsas tranquilas. Hoy se ha hablado de que países tradicionalmente grandes tenedores de bonos americanos, como Arabia pudieran estar vendiendo grandes cantidades. Y EEUU depende de que los extranjeros le compren su deuda para poder cuadrar las cuentas. Y cada vez emiten más y más…Hartnett ha dicho que los problemas reales de las bolsas empezarán tras el segundo dato consecutivo de empleo negativo. Pues desde luego tendrían su lógica, porque pese a la caída de hoy el mercado sigue creyendo en la economía de ricitos de oro…por el momento.

Goldman Trader sobre el “creciente riesgo de un evento Cliff”: Un reset del mercado podría producirse “de forma repentina y agresiva” Zerohedge

Los rendimientos de los bonos del Tesoro subieron antes de la reunión de política monetaria de la Reserva Federal de la próxima semana, en la que el banco central se enfrentará a una economía estadounidense fuerte con una inflación que se mantiene por encima del objetivo. “Realmente seguimos viendo esa historia de resistencia del crecimiento, y creo que es difícil para el mercado simplemente porque hay preocupación por lo que eso podría significar tanto para las tasas como para la inflación”, dijo Lisa Erickson, jefe de mercados públicos de U.S. Bank Wealth Management en Minneapolis. Reuters

Las acciones estadounidenses cayeron el viernes debido a que los fabricantes de chips cayeron por las preocupaciones sobre la débil demanda de los consumidores, mientras que el aumento de los rendimientos del Tesoro presionó a Amazon AMZN y otras empresas de crecimiento de megacapitalización. Los fabricantes de chips Applied Materials AMAT Lam Research LRCX y KLA Corp KLAC cayeron más de un 4% después de que Reuters informara de que TSMC 2330 había pedido a sus principales proveedores que retrasaran las entregas. Nvidia NVDA , Advanced Micro Devices AMD Broadcom AVGO y Micron Technology MU cayeron entre un 2,4% y un 4,3%, arrastrando al índice de semiconductores de Filadelfia a mínimos de tres semanas. El sindicato United Auto Workers lanzó huelgas simultáneas en las fábricas de General Motors GM y Ford F y la matriz de Chrysler, Stellantis STLAM . Reuters

Sólo el 27% de los directores generales espera aumentar su plantilla en Estados Unidos en los próximos seis meses, frente al 33% de junio y el 47% de hace un año. Alrededor del 32% de los CEO prevén una disminución de su plantilla de empleados, frente al 27% de junio.’ Axios

El Banco Central Europeo no debería subir más los tipos de interés, según el ministro francés de Economía, Bruno Le Maire. Bloomberg

‘Algunos analistas e inversores están empezando a perder la paciencia con los esfuerzos dispersos de Amazon y la escasa rentabilidad de muchos de sus grandes vaivenes, cuestionando si aún merece su reputación de ser capaz de una expansión implacable e ilimitada.’ WSJ

“Es posible que el interés abierto de septiembre se incline hacia la ‘gamma larga’, lo que habría contribuido a la baja vol realizada en los últimos días. Quitar esa gamma larga podría conducir potencialmente a una vuelta a un entorno de volatilidad más normal.”Bloomberg

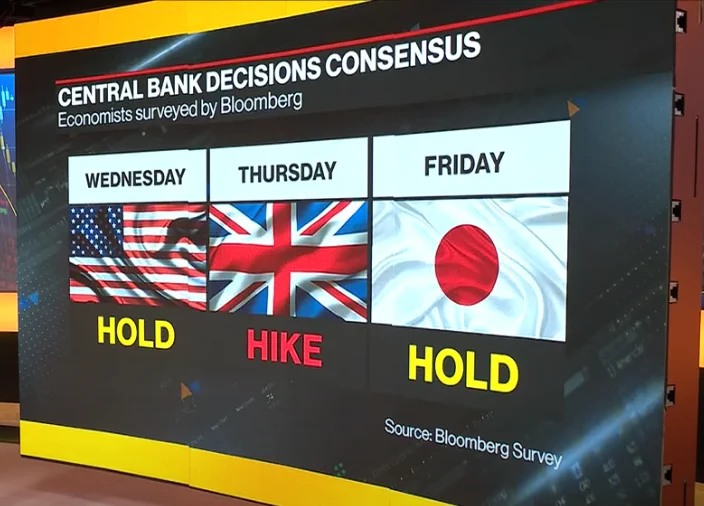

MORGAN STANLEY: “La huelga se suma a la incertidumbre que creemos mantiene a la Fed en espera este año”. [Zentner]

Challenger: El mercado laboral estadounidense empieza a enfriarse y las empresas contratan a un ritmo más lento

Fuente: serenity-markets.com

Un saludo y buen finde!

Mañana sabré explicar lo que ocurrió hoy