¿Importa tanto la Reserva Federal para la economía real y las carteras de los inversores? Ésa es una pregunta importante que no recibe suficiente escrutinio. Es posible que ni la Reserva Federal ni los periodistas que la cubren quieran hacer preguntas difíciles sobre lo que realmente hace la Reserva Federal.

¿Será que el emperador está desnudo?

Los periodistas financieros a menudo se refieren a una economía Ricitos de Oro (“ni demasiado caliente, ni demasiado fría, ¡perfecta!”) como un tributo a la delicadeza de la Reserva Federal en el manejo de las tasas. También se le llama escenario de “aterrizaje suave” porque supuestamente la Reserva Federal dominó la inflación sin causar una recesión.

Estas narrativas no tienen fundamentos fácticos; son sólo historias diseñadas para que usted compre acciones y aumente sus precios.

La verdad es que la Reserva Federal siempre está detrás de la curva y no manipula la economía. Y no existe tal cosa como un aterrizaje suave; la economía no cambia gradualmente de marcha. O está creciendo rápidamente o está entrando en recesión.

Entonces, ¿dónde se encuentra hoy la Reserva Federal? ¿Comenzará a recortar las tasas como Wall Street sigue prediciendo (erróneamente)?

Wall Street sigue equivocándose

La Reserva Federal no recortará los tipos en sus reuniones de mayo o junio. Wall Street lleva casi dos años prediciendo recortes de tipos y siempre se ha equivocado. Están prediciendo un recorte de tipos en junio y volverán a equivocarse.

Es posible un recorte de tipos en la reunión del 31 de julio, pero ahora está en peligro debido a que la inflación volvió a subir en el último informe. Tendremos tres meses más de datos de inflación, desempleo y PIB de aquí a entonces.

Si la Reserva Federal reduce las tasas a finales de julio, no será por buenas razones. Será porque la economía ha caído en recesión. Pero dado el impulso al crecimiento estadounidense debido al gasto gubernamental fuera de control en un año electoral, la recesión puede posponerse. Así que tampoco cuenten con un recorte de tipos en julio.

No habrá reunión de la Fed en agosto. La próxima reunión después es el 18 de septiembre. La Reserva Federal puede estar lista para un recorte de tasas para entonces, pero aquí está el problema: la fecha del 18 de septiembre es apenas siete semanas antes de las elecciones del 5 de noviembre. La Reserva Federal finge que no es política. pero en realidad es muy político.

Se considerará que un recorte de tipos en septiembre ayuda a Biden al impulsar la economía y perjudicar a Trump. Al mismo tiempo, Trump es el probable ganador según los datos y las tendencias de las encuestas disponibles actualmente.

La Reserva Federal no querrá estar en la posición de dar la impresión de que impulsa a Biden y perjudica a Trump si Trump quiere ganar. Trump convertirá a la Reserva Federal en el enemigo público número uno y eso es lo último que quieren. Así que la Reserva Federal lo dejará pasar en septiembre.

No habrá reunión de la Fed en octubre. Las próximas dos reuniones de la Fed serán el 7 de noviembre y el 18 de diciembre, ambas de forma segura después de las elecciones. La Reserva Federal podría recortar los tipos en ambas reuniones. Pero la Reserva Federal se ha arrinconado en ese sentido.

A la Fed se le está acabando el tiempo

A partir de la reunión del FOMC del 20 de marzo, la Reserva Federal promovió la narrativa de que habría tres recortes de tipos antes de fin de año. Si no hacen recortes en mayo, junio, julio o septiembre (por las razones mencionadas anteriormente) y no hay reuniones en agosto u octubre, entonces la Reserva Federal tendría como máximo dos recortes de tasas este año, en noviembre y diciembre.

En resumen, a la Reserva Federal se le están acabando las reuniones para llevar a cabo tres recortes de tipos y es posible que tenga que conformarse con dos.

La promesa imprudente de la Reserva Federal y los dictados del calendario son los que están impulsando el mercado de valores. El mercado de valores está obsesionado con la Reserva Federal, pero la Reserva Federal no sabe lo que está haciendo. Esa es una receta para la volatilidad y una fuerte reversión de las ganancias del primer trimestre.

Entonces, ¿por qué la Reserva Federal no sigue adelante y comienza a recortar las tasas en mayo? Podrían hacer un anuncio y contratar una banda para tocar “Happy Days Are Here Again”.

La Reserva Federal pensó que había ganado la batalla cuando la inflación cayó del 9,1% (IPC interanual) en junio de 2022 al 3,0% en junio de 2023. Buen trabajo, Reserva Federal. Fue cuando se publicó esa lectura de junio de 2023, en julio de 2023, que la Reserva Federal realizó una última subida de tipos y luego se detuvo en seco. Desde entonces, ha sido una cuenta atrás para los recortes de tipos.

El problema es que la inflación no ha terminado . Del 3,0% en junio de 2023, la inflación aumentó al 3,7% en agosto y nuevamente al 3,7% en septiembre de 2023. La inflación fluctuó entre el 3,1% y el 3,4% hasta hace poco. La inflación de marzo fue del 3,5%, 0,3 puntos porcentuales más que en febrero.

El petróleo sube un 24% en 4 meses

Eso no es todo lo que está subiendo. El precio del petróleo era de 68,50 dólares por barril el 12 de diciembre pasado y hoy supera los 83,00 dólares por barril. Eso es aproximadamente un aumento del 21% en sólo cuatro meses.

Ese shock del precio del petróleo aún no se ha abierto paso en la cadena de suministro. Ha resultado en algunos aumentos de precios, pero hay más en preparación. Este aumento del precio del petróleo mantendrá la inflación en los niveles actuales o más en los próximos meses. La Reserva Federal está buscando señales de que la inflación está bajando, pero no las va a conseguir, como se muestra en el último informe de inflación.

El precio del galón de gasolina regular (regular, promedio nacional) era de $3.64 al día de ayer 22 de abril. Fue de $3.57 el 4 de abril, $3.55 el 3 de abril, $3.54 el 28 de marzo, $3.52 el 4 de marzo y $3.51 el 4 de abril. 2023.

Dicho de otra manera, los precios de la gasolina son más altos que la semana pasada, el mes pasado y el año pasado.

Esa es una mala señal política para Biden, pero es una peor señal para la Reserva Federal en términos de inflación. Ese aumento del precio del gas no ha terminado porque el precio mayorista del petróleo sigue aumentando. Y los precios del petróleo afectan mucho más que el precio de la gasolina en el surtidor.

Los precios más altos del petróleo significan mayores costos de transporte, ya sea por camión, tren, avión o barco, ya que todos los bienes deben transportarse al mercado. Eso significa que el precio de todo está subiendo.

Otros factores que impulsan la inflación desde el lado de la oferta incluyen el colapso del puente Key en Baltimore, el cierre de la ruta marítima Mar Rojo/Canal de Suez y las continuas consecuencias de las sanciones de guerra a Ucrania. Algunas de estas restricciones del lado de la oferta pueden ser deflacionarias en el largo plazo, pero definitivamente lo son en el corto plazo.

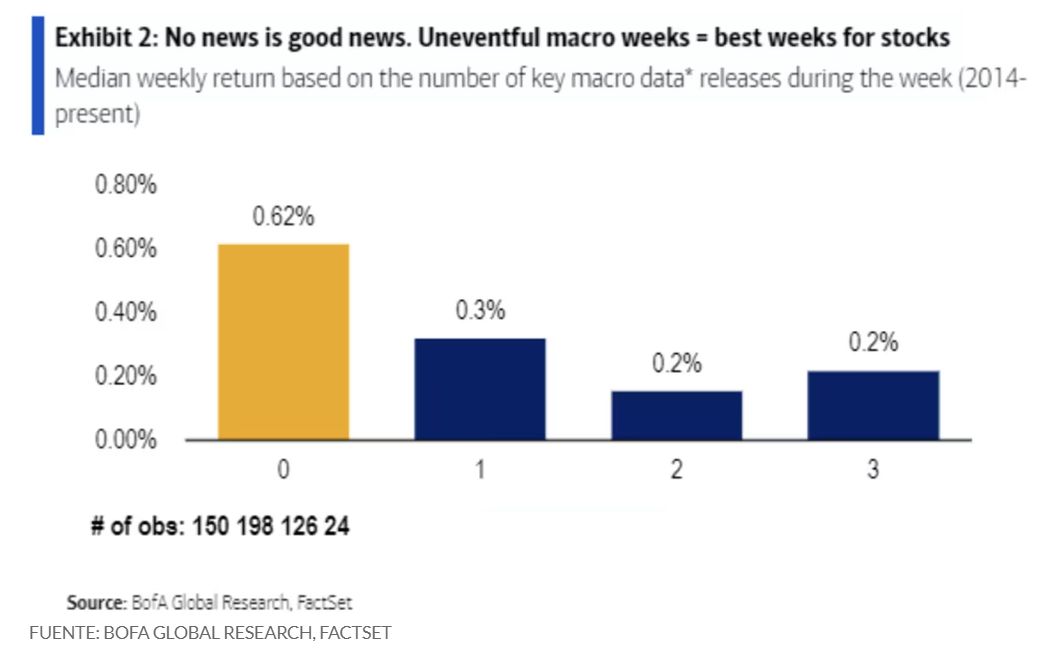

El mercado de valores ha estado funcionando con Fed Happy Talk. Esa situación puede terminar abruptamente el 12 de junio si la Reserva Federal no reduce las tasas y señala que no se esperan recortes de tasas en el futuro cercano y tal vez no antes de fin de año.

Para entonces, es posible que estemos enfrentando uno de los peores resultados económicos posibles: recesión + inflación = estanflación.

Cualquier persona menor de 60 años probablemente no esté familiarizada con la estanflación. Estados Unidos experimentó esto por última vez en 1977-1981. Recuerdo bien ese período. Fue excelente para los tenedores apalancados de activos duros como el oro y los bienes raíces.

Fue una pesadilla para los tenedores de acciones. (El mercado alcista a largo plazo de las acciones no comenzó hasta agosto de 1982.)

Los inversores podrían tener presente esa asignación ganadora de carteras de activos duros a medida que se desarrollen los acontecimientos de aquí a junio.