El veterano economista David Rosenberg ha advertido durante años que la economía estadounidense se encuentra en una cuerda floja. A finales del verano pasado parecía como si su tan repetida predicción bajista finalmente se hubiera hecho realidad.

Pero, sorprendentemente, el crecimiento del PIB se ha acelerado nuevamente después de contraerse en trimestres consecutivos, lo que llevó a importantes firmas de inversión como Bank of America a admitir la derrota en sus revisiones de una recesión.

Aunque hay mucha presión sobre el fundador y economista jefe de Rosenberg Research para que haga lo mismo, no planea abandonar sus convicciones arraigadas en el corto plazo.

"No creo en los cuentos de hadas ni en las nuevas eras", dijo Rosenberg en una entrevista reciente. "Y no creo que el ciclo económico haya sido revocado".

- Diez razones por las que la economía sigue en grave riesgo

El argumento alcista para la economía estadounidense es simple: el desempleo se mantiene cerca de mínimos de varias décadas, gracias al sólido gasto de los consumidores. Y si bien las tasas de interés elevadas son un dolor de cabeza, han hecho mella en la inflación alguna vez rampante sin aplastar el crecimiento económico como algunos temían.

Esto puede parecer convincente, pero Rosenberg enumeró 10 razones por las que el mejor de los casos no es necesariamente el más realista.

En primer lugar, los consumidores han estado con "ruedines en sus bicicletas", en palabras de Rosenberg, gracias a una ola masiva de estímulo fiscal durante la pandemia que ahora se está agotando. Los controles de estímulo que impulsaron el gasto y mantuvieron a flote a los hogares de bajos ingresos durante las órdenes de quedarse en casa ya no existen, pero los efectos del retiro recién ahora están comenzando a notarse. Rosenberg no espera que el resultado sea bonito.

"Vamos a descubrir cómo luce esta economía desnuda", dijo Rosenberg.

La reanudación de los pagos de préstamos estudiantiles este otoño también reducirá el gasto, predijo Rosenberg. Eso afectará desproporcionadamente a los más jóvenes, que suelen gastar mucho.

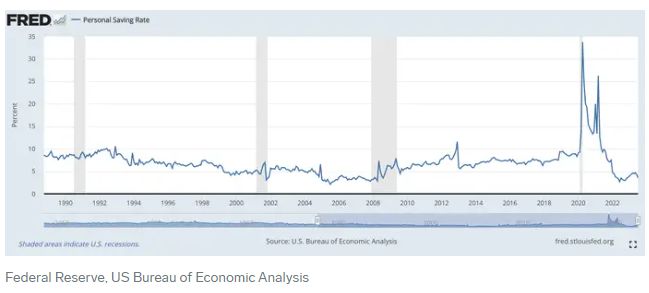

A medida que el exceso de estímulo se erosiona, la tasa de ahorro de los consumidores está cayendo. Los hogares están ahorrando el 3,5% de su salario neto, señaló Rosenberg, lo que está muy por debajo de los niveles previos a la pandemia del 8% al 9%. El colchón de ahorro de los consumidores tiende a reducirse antes de las recesiones, afirmó Rosenberg.

"Yo diría que la tasa de ahorro es quizás el agregado conductual más importante que surge de las cuentas nacionales", dijo Rosenberg.

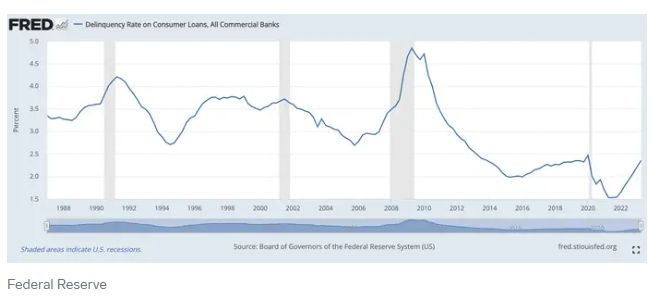

Otro signo de tensión sobre los hogares es el deterioro de su crédito. Las tasas de morosidad del crédito al consumo aumentaron al 2,4% en el segundo trimestre, muy por debajo del promedio histórico pero muy por encima de los niveles récord de hace 18 meses. La calidad del crédito no hipotecario a los hogares se está debilitando, y Rosenberg dijo que podría empeorar rápidamente si la tasa de desempleo aumenta.

Las altas tasas hipotecarias, que están ligadas a las tasas de interés, están ejerciendo una fuerte presión sobre los nuevos propietarios de viviendas, dijo Rosenberg, aunque se trata de una porción relativamente pequeña de la población. La asequibilidad de la vivienda es en realidad peor ahora que en el pico de la burbuja inmobiliaria, señaló.

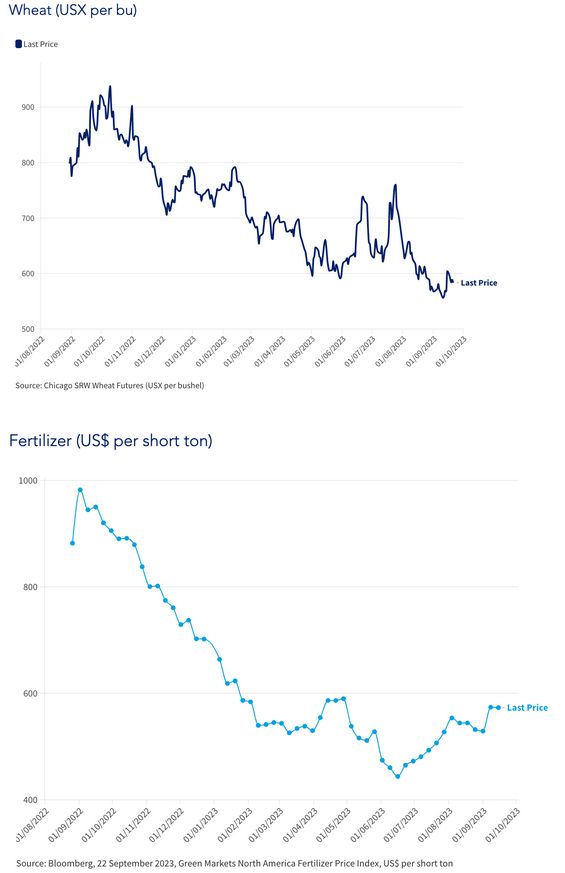

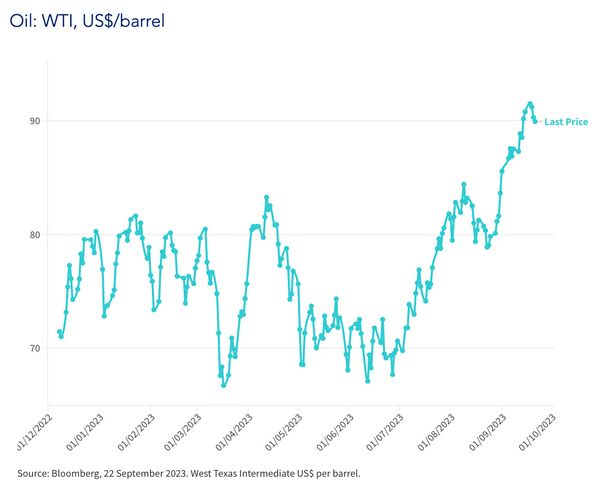

Los precios más altos del petróleo y el gas también están perjudicando a los consumidores, afirmó Rosenberg. El impacto posterior de los recortes de producción de Arabia Saudita y Rusia está llegando a los clientes en el surtidor en un momento inoportuno, lo que impide que la inflación regrese a niveles más normales.

En respuesta a los vientos en contra, los consumidores con problemas de liquidez están sufriendo por pagar las cuentas buscando nuevos empleos. Un aumento considerable en el empleo a tiempo parcial suena positivo, pero Rosenberg explicó que en realidad es una señal de estrés en un entorno de ciclo tardío, ya que significa que la gente está cada vez más desesperada por pagar sus deudas.

"¿Por qué la gente querría deliberadamente salir y buscar un segundo trabajo? Ésta es la razón: necesitan el dinero", dijo Rosenberg. "Y necesitan el dinero porque están viendo cómo las tensiones en sus finanzas debido a este aumento de 525 puntos básicos en las tasas comienzan a afectar a su capacidad de pagar la deuda".

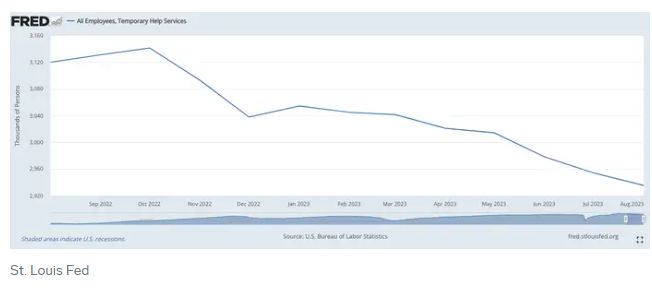

Estos trabajos a tiempo parcial parecen haberse producido a expensas de los trabajadores de las agencias de empleo, ya que las contrataciones temporales están disminuyendo constantemente, dijo Rosenberg. Se trata de un indicador preocupante bajo la superficie de lo que inicialmente parece ser un mercado laboral saludable, afirmó.

"Todos sabemos por el pasado que cuando los cazatalentos empiezan a cortar cabezas, el resto de nosotros normalmente no nos quedamos atrás", dijo Rosenberg.

La dinámica macroeconómica también puede afectar a los consumidores, ya sea directa o indirectamente. La huelga de los trabajadores de la industria automotriz estadounidense está impactando mucho más que sólo a los compradores de automóviles, mientras que todos los estadounidenses sentirían los efectos de un cierre del gobierno que algunos consideran probable. Esos acontecimientos podrían provocar un aumento del desempleo y una caída del gasto en un momento crucial.

"Es sólo un shock negativo tras otro que ocurre en un momento en que las ruedas de apoyo fiscal de la bicicleta se están saliendo", dijo Rosenberg. "Así que esto va a pintar, en mi opinión, un panorama bastante sombrío para la economía una vez que nos embarquemos en el cuarto trimestre y más allá".