Nick Maggiulli, director de operaciones de Ritholtz Wealth Management decía sobre la elevada valoración de los mercados de renta variable, y la imposibilidad de que esa sobrevaloración dure mucho más. Las últimas caídas que hemos sufrido en los últimos días a penas han rebajado esa sobrevaloración que es histórica. Veamos la segunda parte de esta reflexión de Maggiulli:

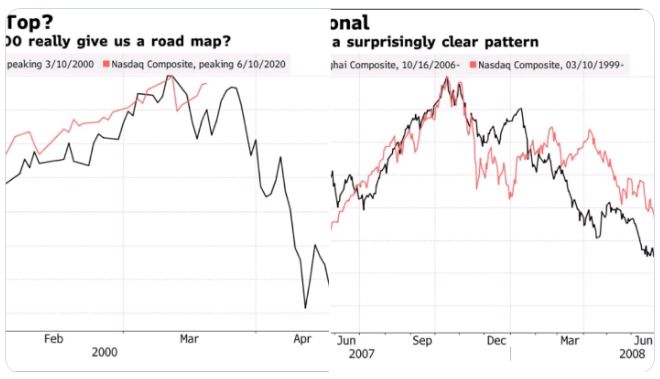

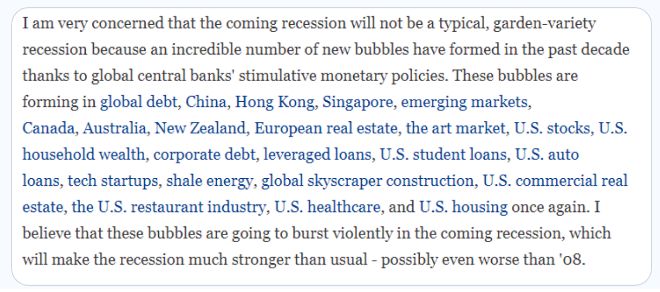

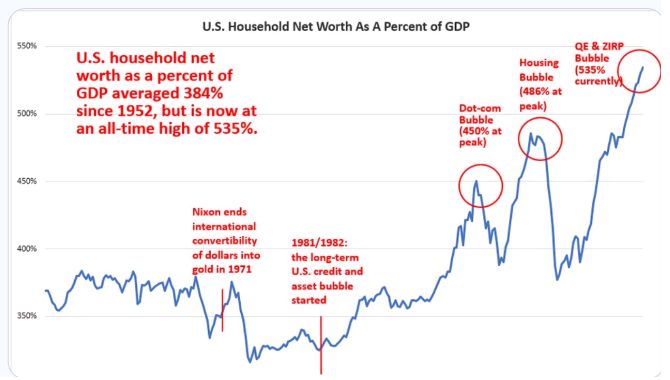

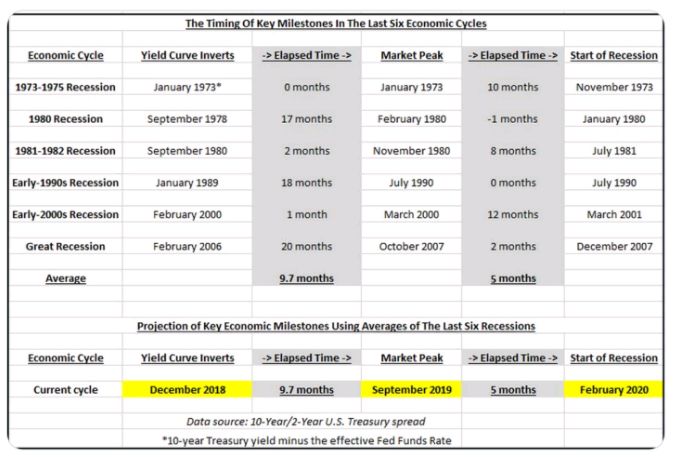

Con gráficos como los publicados ayer, es difícil no comparar todo lo que sucede hoy con la burbuja DotCom. El dinero fácil. El exceso. El optimismo desenfrenado. Si bien el entorno macroeconómico es muy diferente hoy en día que a fines de la década de 1990 (es decir, las tasas de interés son más bajas en la actualidad), las cosas todavía se perciben mal.

Desafortunadamente, a pesar de estos signos obvios, no tenemos forma de saber cuánto tiempo más puede durar esto. ¿Será un año? ¿Tres años? Dios no lo quiera, ¿diez años? No tengo ni idea, pero sé que cuando la gente empiece a apresurarse hacia las salidas, no será agradable. Y tengo algunos datos para probarlo.

Por ejemplo, si hace cuatro años observaba las acciones con una relación P / S superior a 20 y aquellas con una relación P / S inferior a 20, el grupo de los 20 anteriores habría tenido un rendimiento inferior (y perdido dinero en términos absolutos) hasta el día de hoy:

Por supuesto, las acciones con valoraciones más altas no siempre tienen un rendimiento inferior.

Como ilustra el siguiente gráfico, en los últimos dos años, las acciones con una relación P / S superior a 20 han superado a las que tenían una relación P / S inferior a 20:

Pero, como puede ver, invertir en acciones de P / S más altas parece una apuesta asimétrica, y tampoco una buena. Cuando las acciones de P / S más altas ganan, ganan un poco, pero cuando pierden, pueden perder mucho.

Ya hemos visto que esto suceda con algunos de los mayores ganadores de 2020, muchos de los cuales tenían valoraciones elevadas. Como Charlie Bilello tuiteó recientemente , a pesar de que el Nasdaq 100 alcanzó máximos históricos, algunos nombres populares en tecnología están mal.

¿Es este el futuro de los memecoins y las acciones sobrevaloradas de hoy? No puedo decirlo con certeza, pero parece que sí.

Hay un sentimiento general que he tenido a lo largo de este año que me hace sentir que este tiene que ser el caso. Me hace sentir que lo sabemos mejor. Sabemos que lo que estamos viendo no es sostenible, pero no podemos evitar mirar con asombro desde el margen.

Me recuerda lo que dijo Stanley Druckenmiller después de perder $ 3 mil millones durante la burbuja DotCom:

"Me preguntaste qué aprendí. No aprendí nada. Ya sabía que se suponía que no debía hacer eso."

Esto resume cómo me siento cuando veo que los bolsillos del mercado descienden a la locura .

Pero, ¿qué debe hacer un inversor?

¿Debería hacer un gran cambio en su asignación y ponerse más a la defensiva?

¿Debería dejar de comprar por completo (si no está jubilado)?

No. Ambas estrategias son desaconsejadas, pero hay algunas cosas que puede hacer para dormir mejor por la noche mientras invierte en un mercado que parece sobrevalorado.

Cómo invertir en un mercado sobrevalorado (Pista: pecar un poco)

Si bien no sabemos lo que depara el futuro, hay momentos en los que puede tener sentido hacer pequeños cambios en su estrategia de inversión. Dados los datos anteriores, ahora parece uno de esos momentos. ¿Es este el momento del mercado? Técnicamente, sí. Pero es el momento de mercado del grado más bajo.

Mi filosofía al respecto se la robaron a Cliff Asness. Si va a cometer el pecado de la sincronización del mercado, peque un poco .

En términos prácticos, esto podría significar cualquiera de los siguientes:

Reducir el riesgo de su cartera para vender los activos aparentemente sobrevaluados a cambio de activos con un valor más justo.

Reequilibrio más frecuente en toda su cartera.

Reducir la tasa de compra de activos sobrevaluados.

Aumentar la tasa a la que compra activos menos correlacionados con los mercados financieros tradicionales.

Personalmente, no voy a cambiar nada para mis cuentas de jubilación. Aún reequilibraré anualmente y seguiré comprando el mismo porcentaje de acciones estadounidenses, acciones internacionales, REIT y bonos estadounidenses todos los meses.

Sin embargo, cuando se trata de mi cuenta de corretaje imponible, no se destinan nuevos dólares a las acciones estadounidenses. La mayor parte de mi nuevo dinero se destina a acciones internacionales, criptografía o arte (y tierras de cultivo una vez que me convierta en un inversor acreditado). También hice un ligero aumento a mi fondo de emergencia que es en efectivo. Así es como peco un poco. Puede encontrar algo más que funcione mejor para usted.

¿Es esta estrategia infalible? Por supuesto no. Las acciones estadounidenses podrían terminar subiendo por algunos años más. Pero si no lo hacen, entonces se alegrará de haber pecado un poco.

Nick Maggiulli de Ritholtz WM