#406

El mercado confía en que el BCE bajará tipos el jueves, a pesar del repunte de la inflación

El repunte de la tasa de inflación registrado en mayo en la eurozona no será obstáculo para que el Consejo de Gobierno del Banco Central Europeo (BCE) comience a revertir este jueves el grado de restricción de su política monetaria con una primera bajada de los tipos de interés de 25 puntos básicos, según el consenso de analistas, reforzado por los mensajes que se han venido telegrafiando estas semanas desde Fráncfort.

En este sentido, los diferentes representantes del directorio del BCE que han comentado recientemente cuál podría ser la decisión de la institución han dejado claro que, en ausencia de sorpresas, una primera rebaja en junio sería apropiada y, como avanzó el propio vicepresidente de la entidad, Luis de Guindos, con una magnitud de 25 puntos básicos.

De su lado, el economista jefe del BCE, el irlandés Philip Lane, también dejaba claro la semana pasada que la institución estará en condiciones de rebajar los tipos de interés en su reunión del jueves, aunque advertía de que la política monetaria necesitará mantenerse en terreno restrictivo durante el resto del año.

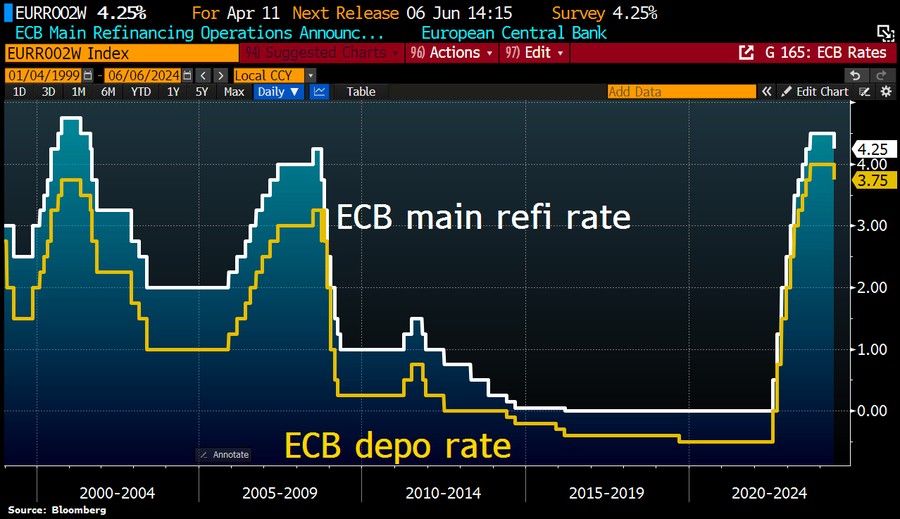

En su reunión de abril, el Consejo de Gobierno del BCE dejó los tres tipos de interés estables en el 4,50% para las operaciones de refinanciación, mientras que la tasa de depósito se sitúa en el 4% y la de la facilidad de préstamo en el 4,75%.

De confirmarse el jueves la esperada bajada del precio del dinero, sería el primer recorte de los tipos en la eurozona desde septiembre de 2019, cuando el BCE redujo la tasa de su facilidad de depósito, mientras que mantuvo sin cambios las de refinanciación y préstamo, que no han bajado desde marzo de 2016.

En este sentido, Riccardo Marcelli Fabiani, economista senior de Oxford Economics, considera que el aumento de la inflación de la eurozona en mayo no significa que el proceso deflacionario se haya detenido y "no impedirá el recorte de tipos de interés de junio", aunque advierte de que "es poco probable que baje las tasas de interés en la reunión de julio".

En una línea parecida, desde ING Research, Bert Colijn, economista senior para la eurozona de la entidad, apunta que el dato de inflación de mayo sirve como advertencia de que la decisión del BCE en su reunión del jueves "podría no marcar el inicio de un ciclo de recortes tradicional" y la cuestión será "cuántos recortes pueden seguir".

Ante tal incertidumbre, Rubén Segura-Cayuela, economista jefe de Bank of America para Europa, no duda en expresar su confianza en que el jueves debería confirmarse una bajada de 25 puntos básicos, a la que seguirán otros 75 puntos básicos de recortes en 2024 y un ajuste de 125 puntos básicos en 2025.

"Esperamos que el BCE recorte los tres tipos de interés oficiales en 25 puntos básicos la próxima semana. Este debería ser el primer recorte de 25 puntos básicos de los 200 puntos básicos de relajación entre junio de 2024 y julio de 2025", anticipa, añadiendo que, es probable que la conferencia de prensa indique que no existe una senda preestablecida y que la forma de proceder será reunión a reunión.

En este sentido, el economista espera que Lagarde vuelva a apunta que habrá un poco más de información en julio y mucha más en septiembre, "una clara señal de que es más probable que el próximo movimiento sea en septiembre que en julio".

De su lado, Ulrike Kastens, economista para Europa de DWS, asegura que, en cuanto a la reunión del jueves, "esencialmente, ya está todo dicho", puesto que casi todos los miembros del Consejo se han pronunciado a favor de una posible reducción de los tipos de interés en junio.

Sin embargo, la experta subraya que lo que importa aún más es el camino a seguir, ya que, si bien el BCE está dispuesto a "eliminar el nivel máximo de restricción", como dijo Philip Lane, no cabe duda de que algunos banqueros centrales es posible que ya estén a favor de otra reducción en julio, mientras que otros prefieren un enfoque más prudente.

"Es probable que prevalezca el tono 'hawkish', haciendo hincapié en la dependencia de los datos y en un enfoque de reunión por reunión", anticipa Kastens, que espera que Lagarde evitará comprometerse explícitamente con otro recorte de tipos en julio. "En general, mantenemos nuestra previsión de tres recortes de tipos más hasta finales de marzo de 2025", apuesta.

PREVISIONES MACRO.

De este modo, además de la descontada bajada de los tipos de interés, los mercados estarán atentos a las nuevas proyecciones macroeconómicas del BCE, especialmente después de que el dato adelantado de inflación de mayo sorprendiera el pasado viernes ligeramente por encima de las expectativas.

En concreto, en mayo la tasa de inflación de la zona euro repuntó al 2,6% interanual, dos décimas por encima de la subida de los precios observada en abril, en lo que supone su primer repunte desde diciembre de 2023, alcanzando así su mayor nivel desde el pasado mes de febrero.

Al descontar el impacto de la energía sobre los precios, la tasa de inflación de la eurozona subió al 2,8%, una décima más que en abril, mientras que al excluir también el coste de los alimentos, así como del tabaco y del alcohol, la tasa subyacente se aceleró al 2,9% desde el 2,7%.

Asimismo, a finales de mayo también se conoció que la subida de los salarios negociados en la zona euro alcanzó el 4,69% interanual en el primer trimestre de 2024, una aceleración respecto del alza del 4,45% en el último trimestre del año pasado.

En cuanto a la actividad económica, el producto interior bruto (PIB) de la zona euro registró en el primer trimestre de 2024 una expansión del 0,3% con respecto al cuarto trimestre del año pasado, cuando la economía se contrajo un 0,1%, mientras que en comparación con el primer trimestre de 2023, el crecimiento del PIB fue del 0,4%.

En su cuadro macro del pasado mes de marzo, el BCE proyectaba que la inflación de la eurozona se situará en el 2,3% en 2024, el 2% en 2025 y el 1,9% en 2026, mientras que preveía un avance del PIB del 0,6% en este ejercicio, del 1,5% en 2025 y del 1,6% en 2026