La pandemia altera el atractivo de los distintos activos inmobiliarios

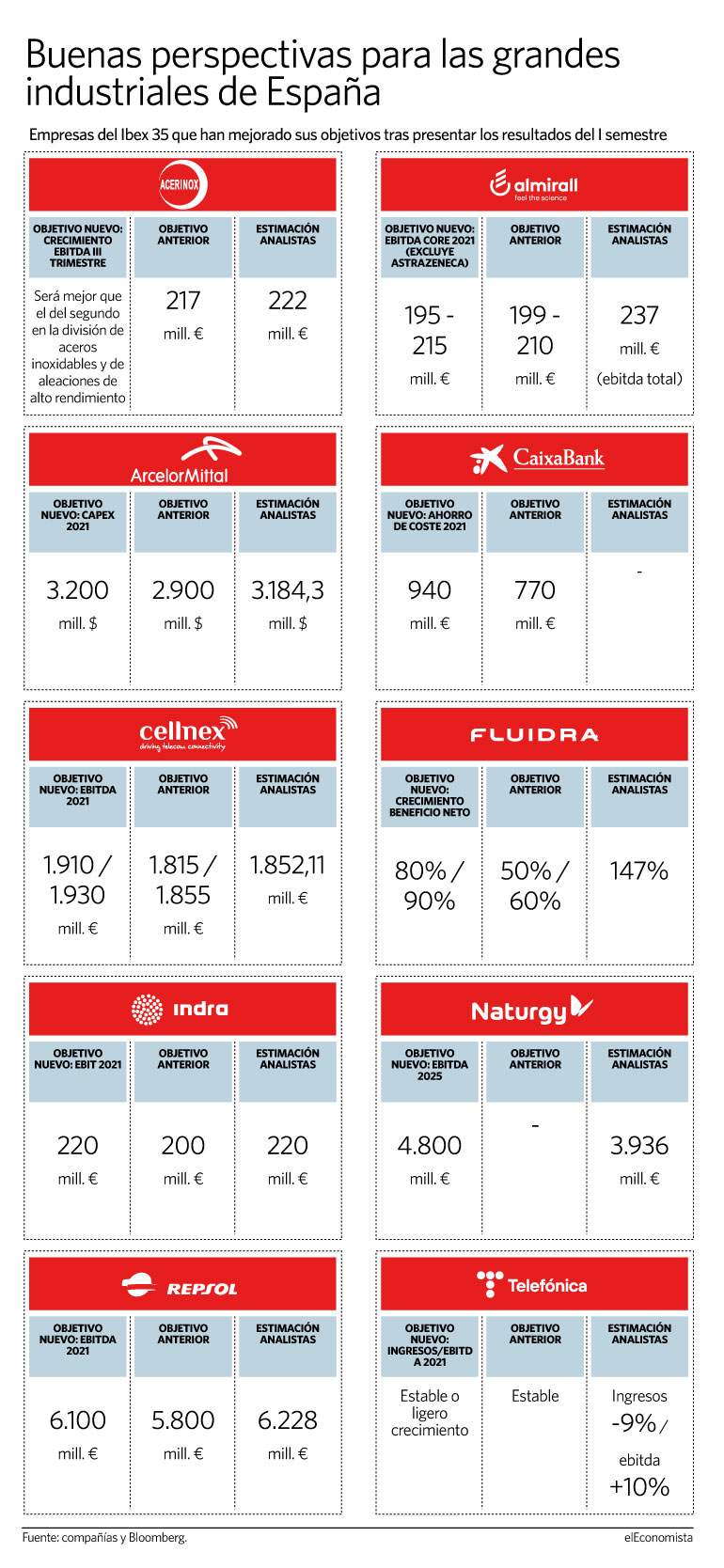

Antes de la llegada de la pandemia, la inversión en oficinas y en activos hoteleros era, con diferencia, la de mayor peso en el sector inmobiliario comercial español: entre ambas acumulaban cerca del 50% del total. El segmento residencial comercial (o multifamily, que comprende viviendas en alquiler y residencias de estudiantes y para la tercera edad), el minorista y, sobre todo, el logístico, se situaban en un segundo plano.

La irrupción de la COVID-19 dio la vuelta a la inversión inmobiliaria y provocó que cayera un 24% hasta unos 9.500 millones de euros. La peculiaridad de la crisis sanitaria provocó el establecimiento de restricciones a la movilidad nacional e internacional y también a ciertas actividades económicas, lo que modificó el atractivo de los diferentes activos que componen la inversión inmobiliaria en nuestro país. A grandes rasgos, se vieron menos perjudicados o, incluso, favorecidos, algunos activos minoristas, el sector logístico y los activos residenciales. Los primeros, beneficiados por el papel de los supermercados como abastecedores de bienes básicos para la población; el segundo, por el auge del comercio on-line, y los terceros, por una combinación de factores más heterogéneos. El interés por las residencias de estudiantes se ha moderado por la expansión de las clases on-line, y las residencias de la tercera edad han sufrido de primera mano el impacto de la crisis sanitaria, pero el alquiler residencial ha recibido un nuevo impulso gracias a las iniciativas build-to-rent, y es evidente que la tendencia de las residencias de la tercera edad seguirá al alza, teniendo en cuenta los fundamentales demográficos del país.

Los activos residenciales, los centros logísticos y de datos han salido favorecidos, mientras que las oficinas y los hoteles han atraído menos inversión.

En el lado opuesto se sitúan los que hasta entonces habían sido, precisamente, los activos estrella del mercado español: el atractivo de las oficinas se desplomó por el avance del teletrabajo; los locales comerciales (históricamente, uno de los segmentos más relevantes en el sector minorista) quedaron muy afectados por las limitaciones de los horarios de apertura, aforos, etc. (más o menos estrictas según las regiones) y los hoteles sufrieron las consecuencias de una demanda en mínimos.

Como resultado, en 2020, los activos residenciales se convirtieron en el principal activo de inversión (28% del total de la inversión inmobiliaria), seguidos del segmento minorista (cerca de un 25% del total) y logístico (casi un 15%). Por el contrario, la inversión en oficinas y hoteles quedó por debajo del 20% del total

En Europa, las oficinas resisten mejor el impacto de la pandemia y, en cambio, el segmento del comercio minorista sufrió un mayor impacto que en España. Por su parte, los hoteles pierden peso y los centros logísticos lo ganan de forma similar en ambos mercados.

Si comparamos la evolución de la inversión inmobiliaria en España con la europea, observamos que en el continente el desplome de la inversión en oficinas no solo ha sido inferior, sino que tras el impacto de la pandemia continúa siendo, con diferencia, la principal inversión inmobiliaria comercial (cerca de un 35% del total), gracias a la reactivación que vivieron en la segunda mitad del año los grandes centros financieros de la región (Alemania, Reino Unido y Países Bajos). Por su parte, el peso del sector retail cayó en Europa respecto a años anteriores, en este caso lastrado en mayor medida por las restricciones a la movilidad y al negocio. De todos modos, sí que se observa una tendencia común en España y Europa: el auge del sector logístico (asociado a la mayor penetración del comercio on-line) y el deterioro de los activos asociados con alojamientos y hoteles, castigados por la escasa movilidad internacional.

Aumenta el peso de la inversión inmobiliaria minorista en España

Distribución de la inversión inmobiliaria por segmentos (% sobre el total de la inversión inmobiliaria comercial)

Fuente: CaixaBank Research, a partir de datos del CBRE.

Repunte del interés por los activos residenciales

En 2020, la inversión en el segmento residencial comercial, que comprende la vivienda para alquiler, así como las residencias de estudiantes y de la tercera edad, repuntó hasta los 2.600 millones de euros, duplicando con creces la inversión de 2019. Prevemos que este aumento de la inversión en activos residenciales se afiance en los próximos años, puesto que la oferta de este tipo de activos es escasa en el mercado español, sobre todo cuando se compara con otros mercados europeos similares, y porque la demanda de vivienda residencial en alquiler continúa aumentando de forma gradual, situándose en torno a los 4,3 millones de hogares en 2020, en torno al 23% del total (significativamente inferior al 30% de la media de la UE).

Los activos residenciales han acaparado un gran interés a raíz de la pandemia, una tendencia que prevemos que tendrá continuidad dada la escasez de oferta y la creciente demanda.

El creciente interés por el lado de la demanda y la escasez de oferta han aumentado el atractivo del inversor por los activos residenciales, en un momento en el que las iniciativas build-to-rent comienzan a extenderse en nuestro país. De hecho, están surgiendo iniciativas público-privadas para el aumento de la oferta de vivienda en alquiler que irán a más gracias al apoyo por parte de los fondos de recuperación europeos. En el lado opuesto, uno de los factores que limitan la inversión en el sector son las intenciones de controlar rentas e intervenir precios.

Los activos logísticos dejan de ser el patito feo del CRE

El sector logístico ha sido uno de los más resilientes en 2020, sobre todo, en lo que respecta al mercado del alquiler. El volumen de inversión en 2020 fue mejor de lo esperado, en torno a los 1.428 millones de euros, y, para 2021, se espera que alcance un nuevo máximo histórico. Detrás de los buenos datos de este segmento del CRE se encuentran los efectos del confinamiento de la población, que han permitido un repunte sin precedentes del comercio on-line y han dado lugar a un inevitable auge de la logística de proximidad, provocando un elevado interés por parte de los inversores en los activos última milla en ciudades de más de 100.000 habitantes, una tendencia que continuará a lo largo de los próximos años.

Los activos logísticos volverán a destacar de forma positiva en 2021,

gracias a que el consumo on-line se ha instaurado en los hábitos del consumidor español.

Por el lado de las rentas, con las prime en Madrid (5,5 €/m²/mes) y Barcelona (7 €/m²/mes), han permanecido estables en todos los mercados logísticos en 2020, una tendencia que se espera que tenga continuidad en 2021. La estabilidad puede sorprender, teniendo en cuenta la elevada demanda, pero este efecto se ha compensado por la incorporación al mercado de nueva superficie.

Para 2021, se espera que el comportamiento del sector sea similar, sobre todo en la medida en que el comercio on-line se ha instaurado en los hábitos de consumo de gran parte de los consumidores españoles. A medio y largo plazo, los retos del sector logístico español pasan por lograr una mayor automatización, impulsar una mayor eficiencia de la logística de proximidad (acercar los paquetes al consumidor final) y conceder más importancia a la sostenibilidad y a la calidad del empleo en el sector.

Supermercados y centros comerciales mantienen a flote la inversión CRE minorista

Según la consultora inmobiliaria JLL, la inversión inmobiliaria minorista aumentó un 40% en 2020 en el mercado español, hasta alcanzar los 2.250 millones de euros. Se trata de un registro sorprendente, dado el contexto de fuertes restricciones sobre el comercio presencial, y es posible que gran parte del aumento sea un efecto corrección tras unos volúmenes de inversión en 2019 especialmente reducidos. Si comparamos el dato con la media de los tres años anteriores, se observa una caída del 30% en la inversión inmobiliaria minorista en 2020.

Entre tipos de activo, los centros comerciales fueron los que concentraron la mayor parte de la inversión inmobiliaria, con un volumen de unos 1.100 millones de euros, si bien es cierto que un 80% de esa cifra se debe exclusivamente a dos grandes operaciones (Intu Asturias y Puerto Venecia) que se negociaron y cerraron a principios de año, antes del estallido de la pandemia. En otras palabras, si se excluyen estas operaciones, se trataría del menor nivel de inversión desde 2013.

Le siguió, en volumen, la inversión en supermercados, que batió su máximo histórico en 2020 con una inversión de unos 600 millones de euros, representando el 30% de la inversión inmobiliaria minorista, cuando entre 2017 y 2019 apenas suponía el 5%-10% del total. Su éxito no sorprende: ha sido uno de los sectores que más reforzado ha salido de la crisis sanitaria, gracias a su papel de abastecedor de la población.

Por el contrario, los locales comerciales, sobre todo de comercio textil, de ocio y de restauración, fueron los activos inmobiliarios más perjudicados. En primer lugar, han estado especialmente lastrados por las restricciones (sobre aforos, límites horarios y cierres forzosos), y por las menores llegadas de turistas (–77% en 2020). En segundo lugar, la pandemia ha acelerado el crecimiento del comercio on-line, provocando cierto exceso de oferta de locales comerciales.

Por otro lado, las rentas de los activos inmobiliarios descendieron de forma generalizada a lo largo de 2020 como consecuencia de la crisis sanitaria. La ausencia de compradores y la recesión económica derivada de la crisis sanitaria han dado paso a un aumento de las tasas de desocupación y de la disponibilidad de locales, y ha disparado la rotación entre operadores. No solo han cerrado pequeños establecimientos, sino que las grandes marcas también han reducido los locales físicos a la vez que potenciaban el e-commerce. Como resultado, según datos de JLL de finales de 2020, las rentas prime en high street (locales de 100 m2 o más) cayeron un 16% interanual en Madrid y un 18% en Barcelona. Por su parte, las rentas prime en centros y parques comerciales en España también descendieron a lo largo de 2020, pero en menor medida, con caídas de entre un 10% y un 12,5% interanual.

Las necesidades de conectividad disparan el interés por los centros de datos

Finalmente, la expansión del 5G y la fibra óptica y la mayor penetración de las nuevas tecnologías digitales como el internet de las cosas (IoT) o la computación en la nube han estado estrechamente vinculadas a algunas de las consecuencias que ha tenido la pandemia (como el auge del teletrabajo), donde ha quedado clara la importancia de la conectividad para que la vida económica y social no se detenga. En este sentido, surge el interés entre los inversores por un activo comercial cada vez más atractivo, como son los centros de datos. En el caso de España, su posición geográfica, las nuevas conexiones mediante cables submarinos con América y África, la buena conectividad y la alta penetración de las energías renovables están impulsando nuevas implantaciones de este tipo de activos. De hecho, en 2020, la inversión en este tipo de centros se disparó por encima del 20% anual.

La expansión del teletrabajo modera el atractivo de las oficinas

La inversión en el sector oficinas descendió un 53% en 2020 respecto al año anterior y un 47% respecto a la media de los últimos cuatro años (2015-2019). De forma similar, la demanda de alquiler de oficinas cayó un 42% en Madrid (334.000 m2 de superficie ocupada) y un 64% en Barcelona (140.000 m2). Tomando ambos centros económicos en conjunto, la superficie ocupada de oficinas se desplomó más del 50% anual, hasta niveles mínimos similares a los de 2009 y 2012, consecuencia de la crisis financiera y de la crisis de deuda soberana, respectivamente. Cabe señalar que la contratación de oficinas tanto en Madrid como en Barcelona se había mantenido más o menos estable en los cinco años previos a la pandemia, muy lejos de los niveles anteriores a la crisis financiera de 2008. Por el lado de la oferta, las tasas de desocupación aumentaron a lo largo del año pasado (un 11% en Madrid y un 8% en Barcelona), gracias a la conclusión de algunos proyectos en construcción y a un regreso al mercado de segunda mano, con renovaciones de contrato con reducción de superficie y subarriendos para adaptarse a la menor demanda.

Es importante señalar que la pandemia ha servido para acelerar las tendencias que se venían observando en el sector de las oficinas. Tradicionalmente, la tasa de penetración del teletrabajo en España se encontraba entre las más bajas de Europa:de un 3,2% en 2019 frente a un 9,9% en la UE, según Eurostat. Una vez superada la pandemia, pocos dudan de que la vuelta presencial a la oficina será algo menor que antes de la COVID-19, por lo que la demanda de espacios físicos por parte de las empresas se verá mermada de forma estructural aunque no de una forma drástica ni abrupta. Sin embargo, se perciben una serie de factores que servirán para atenuar esa menor demanda de contratación de oficinas.

La pandemia ha acelerado la adopción del teletrabajo y ello puede suponer un importante cambio en la tipología de oficinas demandadas.

En primer lugar, aunque se incremente el número de horas de teletrabajo, las oficinas del futuro tendrán que hacer frente a picos de asistencia (días centrales de la semana) a la vez que evitan todo lo contrario: tener espacio sin utilizar los días menos concurridos (lunes y viernes). En segundo lugar, parece obvio que se necesitará aumentar la distancia social por trabajador a corto/medio plazo, como consecuencia de los cambios de comportamiento que ha acarreado la pandemia. Se trata de un cambio radical con respecto al mundo pre-COVID, cuando la tendencia era de alta densificación.

Por último, habrá que rediseñar las oficinas para adaptarse a una forma de trabajo nueva que combine remoto y presencial, incrementando la superficie dedicada a espacios colaborativos y servicios, y compensando así el menor espacio requerido para los puestos individuales. En este sentido, los conocidos como espacios flexibles (centros de negocios dinámicos que se ajustan a la necesidad de las empresas) están centrando el interés de las compañías en el último año: las operaciones en este segmento aumentaron un 85% en el 1T 2021 en Madrid y Barcelona, según datos de la consultora inmobiliaria CBRE.

En balance de estas fuerzas contrapuestas, lo más probable es que la demanda de oficinas a corto y medio plazo se suavice, aunque no se espera una caída significativa o preocupante. En realidad, se trata de una tendencia que ya se esperaba antes de la pandemia y que se habría producido de todas formas, aunque en un horizonte temporal más prolongado.

En este sentido, para la segunda mitad de este 2021 esperamos una moderación de las tasas de desocupación observadas en los meses más duros de la pandemia, si bien se mantendrá por debajo de las cifras de años anteriores. En términos de rentas, la actual debilidad de la demanda sugiere que seguirán ajustándose a la baja a lo largo de 2021, antes de recuperarse a partir del próximo 2022, a medida que se reactive de forma más significativa la demanda.

En 2021 aumentará el interés del inversor por los activos hoteleros

No cabe duda de que, en un país con un fuerte peso del turismo como el nuestro, el sector hotelero ha sido uno de los más perjudicados por las restricciones a la movilidad, tanto local como internacional. Esto le ha llevado a registrar un fuerte descenso de la demanda (las pernoctaciones cayeron un 73% en 2020), la oferta (–40% los establecimientos abiertos) y la rentabilidad (–57%, según el índice RevPAR). En términos de transacciones inmobiliarias, la inversión en activos hoteleros cayó un 61% en 2020, hasta unos 950 millones de euros, según CBRE. Pese a que se trata del peor registro desde 2013, cuando la economía estaba aún digiriendo las crisis financiera y de deuda, los datos no sorprenden en un contexto de elevada incertidumbre sobre la recuperación del sector; de unos gestores y propietarios más preocupados por renegociaciones de renta, protocolos de seguridad y por la gestión diaria de los costes de sus activos, y de expectativas de compradores y vendedores muy alejadas entre sí.

En cuanto a 2021, el éxito de la campaña de la vacunación en España y en los principales mercados emisores europeos, junto con la puesta en marcha del certificado COVID digital de la UE, sugieren una mayor movilidad del turista nacional y la llegada de un mayor número de turistas internacionales (aunque no esperamos que se retomen la cifras de 2019 tan rápido), lo que permitirá una mejora de la actividad en el sector. Sin embargo, al igual que ya ocurriera en el verano de 2020, la recuperación alcanzará diferentes velocidades: a la cabeza se situaría el turismo rural, poco masificado y menos dependiente del turista internacional; le seguiría el turismo de ciudad y en destinos insulares de playa, especialmente dependientes de las llegadas de turistas extranjeros, y, en último lugar, se encontraría el segmento corporativo y de eventos (MICE, por sus siglas en inglés), desplazados por el teletrabajo y las reuniones telemáticas, gracias a la expansión de las tecnologías estandarizadas a lo largo de la pandemia.

Los activos hoteleros han sido de los más perjudicados por la pandemia, pero sus perspectivas son positivas gracias a la reactivación del turismo.

Además, todo apunta a que las posiciones entre propietarios e inversores se acercarán en este 2021. Por el lado de los actuales propietarios de activos hoteleros, las tensiones de caja acumuladas en el último año y medio y el fin de las carencias de los alquileres podrían obligar a algunos propietarios hoteleros a desprenderse de algunos activos durante el 2021. Por el lado del inversor, el fuerte interés que continúa despertando el sector hotelero español se suma a un entorno de tipos bajos, alta volatilidad bursátil y menor rentabilidad en otros activos de Commercial Real Estate (CRE). En el 1T 2021 se han cerrado varias operaciones de envergadura, por valor de unos 230 millones de euros, y se espera que la actividad inversora coja realmente ritmo en el segundo semestre del año, una vez que se levanten restricciones de movilidad y el sector turístico comience a recuperarse. En este sentido, aunque una corrección en los precios es inevitable dadas las circunstancias, lo cierto es que la confianza de los inversores en el sector turístico español permitirá contener en cierta medida los descuentos en las operaciones, al menos en las consideradas más prime o estratégicas.

A modo de resumen, podemos destacar las siguientes tendencias generales en lo que respecta al impacto de la COVID-19 sobre la inversión CRE:

- Los activos inmobiliarios que están generando más interés por parte de los inversores inmobiliarios son aquellos que se han mostrado más resilientes o menos afectados por las consecuencias de la pandemia: los activos inmobiliarios residenciales (denominados activos multifamily), los activos logísticos (asociado al auge del e-commerce) y los centros de datos (por las crecientes necesidades de conectividad), además de determinados activos inmobiliarios minoristas (principalmente, supermercados).

- Por el contrario, se modera la demanda o se reduce el interés de los inversores por los activos más perjudicados por las consecuencias de la pandemia: el auge del teletrabajo disminuyó la demanda de oficinas, una tendencia que se mantendrá en la medida en que aumente la penetración del teletrabajo en el mercado laboral español; mientras que los activos hoteleros se vieron perjudicados por la escasa movilidad local e internacional, un aspecto que irá dando la vuelta a medida que se retome la normalidad en términos de movilidad.

Pedro Álvarez Ondina

Servicio de Estudios Caixabank