Buenas noches.

Cierre mixto en Wall Street. Dow Jones y Russell a la baja moderada, SP 500 y Nasdaq al alza.

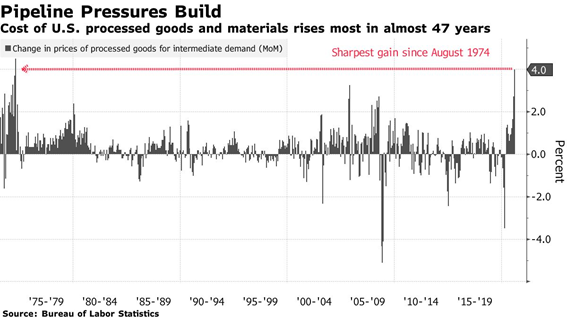

1- La clave de la sesión ha estado en el dato de IPC que se ha publicado antes de la apertura.

Aunque ha quedado una décima por encima de lo esperado, en 2,6% (se esperaba 2,5%) por las reacciones posteriores ha dado la sensación que el mercado en realidad se preparaba para un dato demoledor que lo pusiera todo patas arriba.

Pero no ha sido así, los bonos han respirado y las bolsas también.

Ahora habrá que centrarse en el dato del mes que viene, aún no es seguro que la inflación no se dispare. Pero tampoco se puede asegurar con un dato como el de hoy, que la Reserva Federal no tenga razón y este repunte sea solamente transitorio y no tan terrible como piensa una parte del mercado.

2- Desde luego ha quedado muy claro en la encuesta que ha publicado hoy por Bank of América, entre gestores que manejan más de 600.000 millones de dólares que tiene muy claro que dos cuestiones pueden descarrilar las bolsas.

Durante mucho tiempo esta cuestión fue el virus, pero este factor ha pasado a cuarta posición.Los dos factores que realmente pueden terminar con la tendencia alcista queda claro que son por un lado el Tapering, por otro lado el que la inflación se dispare fuera de control de la Reserva Federal.

3- Cuidado porque hoy Citigroup ha dejado claro que en su opinión la Reserva Federal podría anunciar que empieza a dejar de comprar bonos, es decir uno de los aspectos peligrosos que acabamos de citar, dentro de este mismo año. Y ayer un miembro de la Reserva Federal, Bullard, también dijo que en cuanto el 75 % de los norteamericanos estén vacunados podría llegar el tapering en menos de dos meses.

Si esto pasa no tengan duda en que la subida empezará a tocar a su fin. Y no porque lo diga la encuesta que hemos citado antes, que en sí misma es importante.Sino porque en todas las ocasiones anteriores históricas en que la Reserva Federal ha levantado el pie del acelerador las bolsas o han caído con ganas o se han metido en laterales que incluso han durado años.

4- Además el otro gran factor positivo que es de la vacunación, está cerca de llegar a su fin. Como se ha cansado de advertir Harnett de Bank Of América, cuando la vacunación sea plena llegarán los problemas, porque ya no habrá nada que descontar, ya saben cómo funciona en bolsa de efectivo lo de… compra con el rumor y vende con la noticia.

5- Pero de momento sigue la tendencia alcista aplastante y esto es lo que manda no hay que ponerse contra ella.

6- La tecnología se ha visto favorecida principalmente por dos factores. En primer lugar porque los bonos se han tranquilizado contra todo pronóstico y últimamente la correlación entre bonos y tecnología es absoluta.

Y en segundo lugar por la gran influencia de Tesla que ha tenido durante toda la jornada una fuerte subida además con mucho volumen, por noticias corporativas favorables y al cierre estaba intentando romper resistencias muy importantes.

El NASDAQ lleva más del 13 % de subida desde que rompió el hombro cabeza hombro invertido que estuvo formando durante mucho tiempo. Ya está cumpliendo con creces el objetivo técnico de su vida o incluso podría tener aún algo más.

7- Ha generado mucha volatilidad durante la sesión la noticia de que el organismo regulador médico de Estados Unidos recomendaba la suspensión de la vacunación con la vacuna de Johnson and Johnson.Parece que entre los 6 millones de personas que han sido vacunadas con esta vacuna han aparecido seis casos de trombos, lo mismo que pasaba y casi en la misma proporción con la vacuna de AstraZéneca.

El mercado ha tenido nervios porque pensaba que esto podría retrasar los planes de la Casa Blanca para poder tener vacunada la mayoría de la población en breve.Pero se ha confirmado según los políticos, que hay dosis suficientes de las otras vacunas para conseguir ese objetivo sin necesitar a Johnson and Johnson.

8- El dólar se ha debilitado a mínimos de tres semanas tras el dato de inflación. Está claro que los operadores como hemos dicho antes, lo esperaban mucho peor. Así que el euro ha aprovechado para volverse a acercar a la zona de 1,20.

9- Dow Jones cayó 65,96 puntos, o 0,2%, a 33.679,44, el S&P 500 ganó 13,67 puntos, o 0,33%, a 4.141,66 y el Nasdaq Composite añadió 146,10 puntos, o 1,05%, a 13.996,10.

10- La temporada de ganancias del primer trimestre comienza en serio el miércoles, y se esperan los primeros informes de Goldman Sachs, JPMorgan y Wells Fargo

Un saludo!