"Si el Ibex 35 mantiene los 10.840 puntos, que es el soporte clave, solo será una mera toma de beneficios"

El analista senior de IG, Sergio Ávila, destaca que, estamos en un momento de mercado en el que todas las bolsas presentan una tendencia alcista, a pesar de los recortes, pero habrá que estar atentos a los soportes. En cuanto a valores, destaca la subida del oro y el efecto en las mineras relacionadas con el metal precioso, mientras que considera determinante la posición de la Fed sobre los tipos para comprobar a futuro, el devenir de Wall Street.

https://youtu.be/lt95Z4T-5lU

¿El Ibex 35 se aleja de los 11.000 paulatinamente, ¿ha llegado la hora en el mercado de tomar beneficios al igual que en el resto de plazas europeas?

Efectivamente lo que estamos ahora mismo sumidos, en un mes que, estadísticamente, es un mes muy positivo, que es el mes de abril, un mes en el que se fijamos en la historia, vemos como 75% de las veces ha subido en los últimos 100 años, con lo cual, deberíamos de pensar que debería seguir siendo un mes positivo, aunque es cierto que no ha comenzado el mes como inicialmente podríamos espera. Hemos visto que tenemos un pequeño retroceso, y por tanto, hemos entrado, ahora mismo, en la fase correctiva con indicadores técnicos tirándose a la baja, que yo creo que esta fase correctiva, ahora hay que ver si es simplemente una consolidación lateral para luego seguir subiendo, yo creo que sería el escenario más probable, o si se empiezan a perder niveles un poquito más relevantes que podamos empezar a pensar en algo, una corrección mayor, pero de todas formas la tendencia sigue siendo alcista en todos los casos, tanto en las bolsas norteamericanas como las bolsas europeas. En el caso del Ibex 35 tenemos un soporte de los 10.840, que ahora mismo es el soporte clave, mientras se mantenga por encima, no ha pasado nada, ha habido simplemente una toma de beneficios después de una subida potente las últimas semanas, pero bueno habrá que fijarse en ese soporte para plantear si esta fase correctiva que ha comenzado pues va a llegar un poquito más abajo, o simplemente se mantiene en un rango lateral antes de volver a arrancar. Porque, lo más probable, es que una vez que se consoliden estos niveles que podamos seguir viendo subidas. En el caso de Europa tenemos algo similar, por ejemplo en el caso del Dax, pues hemos visto que, tras varios días de caídas, el pasado bien nos dejó una vela con larga mecha inferior indicándonos un soporte en los 18.085 puntos, y aquí se podría estar rompiendo la alza esa directiva bajista para plantear que, esta fase correctiva en la que estamos, de momento siga siendo, yo creo, que seguir siendo un rango lateral de consolidación, así que bueno vamos a seguir vigilando y a ver si al final el mes de abril nos da alegrías cómo ha pasado en los últimos años.

¿En qué valores podemos fijarnos en estos momentos de mercado, en los que tú consideras que hay potencial recorrido?

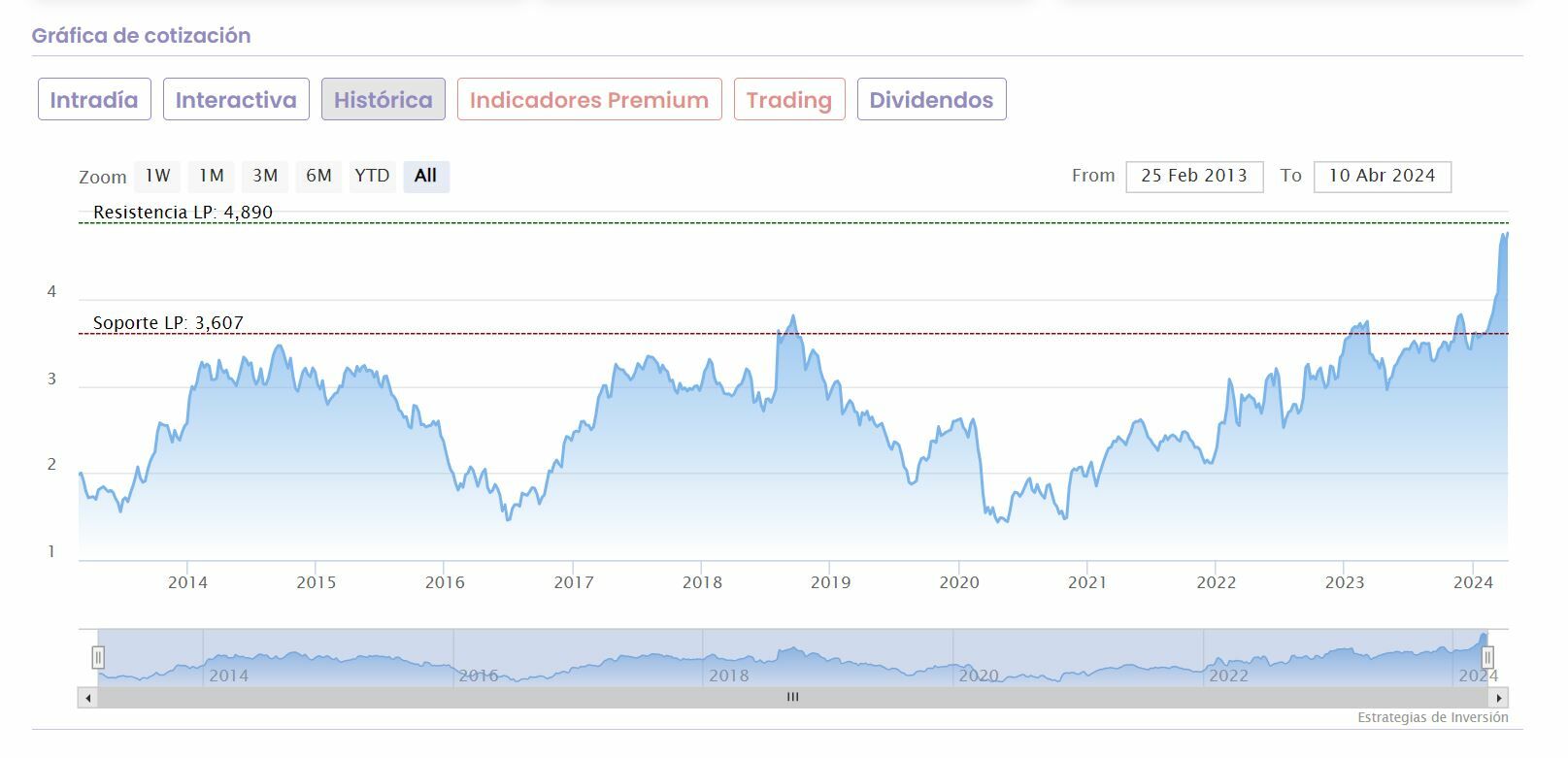

Mira yo me estoy fijando ahora mismo en las mineras de oro, que si que es cierto que son compañías que son muy cíclicas, dependen del ciclo económico pero me parece interesante porque si nos fijamos en el precio del oro, al final estas compañías cuanto más caro sea el oro más rendimientos tienen, mayor beneficio. Si nos fijamos en el gráfico del oro estamos viendo cómo está actuando como un refugio entre todas las incertidumbres que hay a nivel mundial, pues los inversores están buscando alternativas, ya no solo a los mercados, sino también a la propia divisa, las propias divisas fíat, en las que cada vez hay menor credibilidad debido a esa extensión es un momento de la deuda por parte de todos los países. Entonces, en esa búsqueda de refugio el oro se está comportando muy bien, y hemos visto como ha superado la zona de los 2.070 dólares, de manera que tenemos un triángulo roto al alza que nos proyecta en el medio y largo plazo un objetivo hacia la zona de los 2.532-2.530, por tanto todavía podíamos pensar en que le queda recorrido al alcista al oro, y en este entorno yo digo si al oro le va bien, a las mineras le debería de ir bien. Y si nos fijamos en la alguna de las mineras que ahora mismo en el mercado norteamericano, por ejemplo, podemos fijarnos en algunas como Cleveland Cliff, estamos viendo como se está recuperando está a punto de aquí de la zona de los 22,80 dólares, si superase esa zona, vamos a poner lo gráfico diario para verlo más claro, si superase esa zona que es ésta de resistencia, en esta fase de recuperación que estamos viendo pues podríamos pensar que lo más probable es que pudiera seguir con el movimiento al cista buscando en primera instancia 24,29, está cotizando en 22,25 y en extensión, los 28,17 dólares. Por tanto, habría que fijarse si los próximos días es capaz de romper esas zonas, esos niveles de resistencia. Otras que nos podíamos fijar bueno en la serie de aluminio lo están haciendo muy bien tenemos por ejemplo el Steel Dynamics, que la vamos y aquí vemos cómo está marcando ha marcado recientemente nuevos máximos tras haber superado resistencias en la zona los 134 dólares por acción, ahora se está tomando un pequeñito descanso, y en esos descansos, una vez que finalice o empecemos a ver de nuevo la posibilidad de generar ruptura de niveles anteriores, como pueda ser esta directriz bajista que se está generando los últimos días, podríamos plantear que si el sector lo está haciendo bien, pues estas compañías lo pueden seguir haciendo también bien. Así que, por comentar algunos, cierto que muchos sectores fuertes en Estados Unidos normalmente hablamos de España, por día vamos a cambiar un poco y vamos a comentar algunos valores y sectores, en este caso el oro que, lo puedan hacer bien.

¿En Wall Street está ocurriendo lo mismo? Porque parece que la Fed está retrasando las expectativas de bajadas de tipos que el mercado esperaba antes.

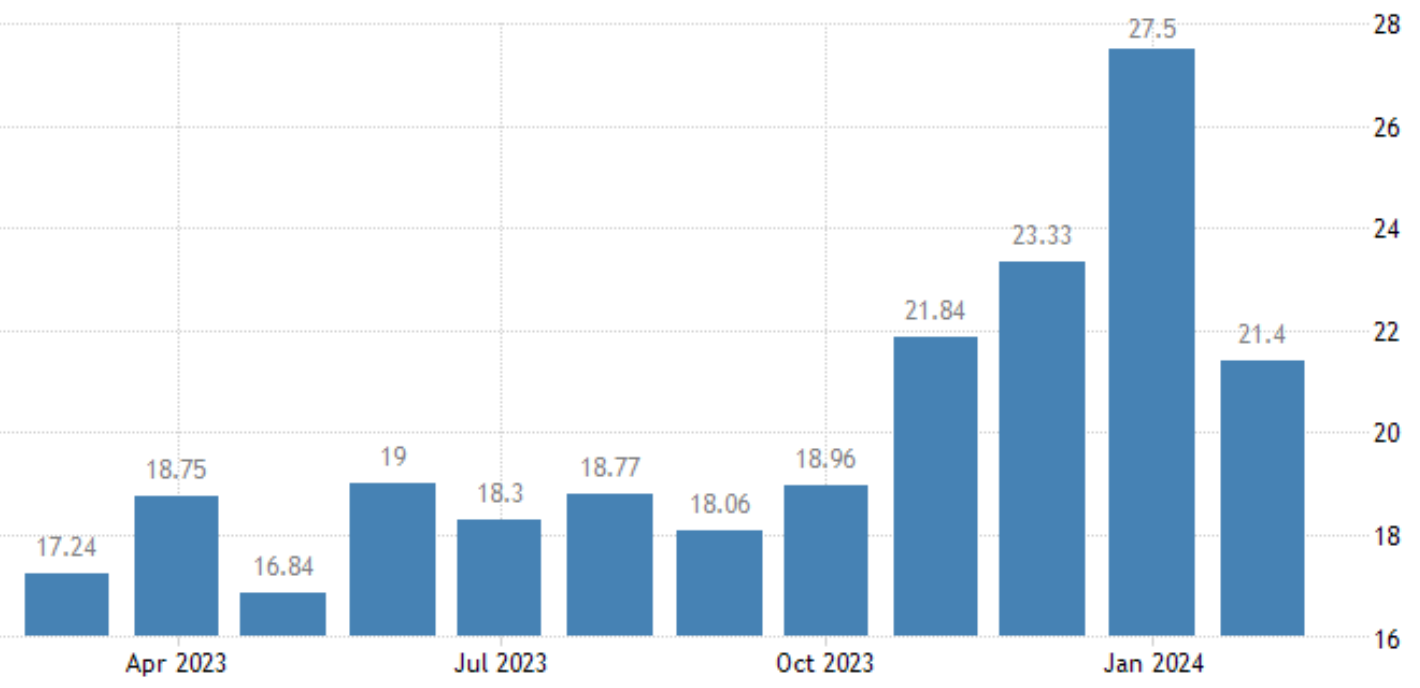

Es que es cierto que el mercado viene anticipando que va a producirse una bajada de tipos, inicialmente empezó a anticipar que va a haber seis, luego ha ido bajando a tres, y ahora habrá que fijarse lo que dice los futuros sobre el fondo federales. Si nos fijamos en lo que dice los futuros sobre los fondo federales, que tenemos aquí en pantalla, vemos que se espera en este caso que para junio ahora se mantenga los tipos de interés en el 5,25-5,5%, en el rango actual, frente a una bajada, la expectativa de una bajada del 46,2 por ciento. La semana pasada había unas probabilidades por encima el 60 por ciento que se esperaba que, el mercado esperaba, que los tipos de interés iban a bajar ya en el mes de junio. El viernes, con el rebote, yo personalmente cerré posiciones a la expectativa de haber que podría ocurrir aquí en el futuro después de haber aprovechado la ruptura de la resistencia desde enero, todo este movimiento alcista en ningún caso se habían perdido soportes anteriores ahora ya sí, entonces yo en este caso lo que hago es: cierro posiciones alcistas, no entro en posiciones bajistas, me espero a ver simplemente si es la tesis no que estamos esperando que sea un rango lateral. Si en el futuro me vuelve a dar una señal alcista, tengo que volver a posicionarme, pues lo haré, pero de momento me dice que, tengo que ser un poquito más cauto, y que, por tanto, habrá que esperar si efectivamente el mercado pone valor que no va a haber esa primera bajada de tipos de interés en junio, y hace que el mercado se tome un descanso en esta subida fuerte que habíamos tenido. Así que, los inversores ahora están muy pendientes van a estar muy pendientes sobre todo de los datos de inflación que se publican en Estados Unidos esta semana que van a ser clave.

Con este escenario, ¿con qué productos podemos protegernos o apalancarnos en el mercado?

Por ejemplo, por poner una un ejemplo, aquí en este caso. podemos fijarnos en productos como puede ser los Turbo 24 o pueden ser los Multi el caso en este de los tubo 24 por bueno si yo pienso que, el mercado del oro va a seguir siendo alcista, y plantease imaginemos no que queremos poner un stock por debajo de los 2.145 que es donde está el último soporte, pues lo que me podría venir es, a buscar algún tubo que tenga un nivel de knockout por debajo de ese nivel, aquí tenemos por ejemplo uno 2.135 con un apalancamiento de 12 veces y, en el que cada turbo me costaría 20,33 euros para abrir una posición. En base a mi gestión del riesgo, por ejemplo digo aquí voy a arriesgar 100 euros máximo, entonces compraría cinco turbos y me diría que el riesgo máximo son 100 euros. Que salta el stock, pierdo 100 euros, que va mi favor y seguimos y sigue subiendo el oro, en este caso. me aprovechó de la apalancamiento, y tengo el riesgo totalmente asegurado a la cantidad depositada en esos 100 euros. Incluso en caso de que hubiese huecos de mercado a mí no me afectaría porque si hay un hueco de mercado que saltase de mi nivel de knockout, también se menciona en mi nivel de knockout, y por tanto, pues no tengo ninguna pérdida adicional, lo tengo todo controlado desde el principio. Así que Turbo 24 o Multis, son productos cotizados que nos permiten tener el riesgo limitado desde el principio, aprovecharnos de la apalancamiento, para que, movimientos de activos que puedan tener una tendencia, aprovecharnos de ella, y estar totalmente seguros.

Fuente.- Estrategias de Inversión