Fuertes alzas de las bolsas europeas al cierre tras las caídas de la semana pasada. "Está entrando dinero finalista en el mercado. A los institucionales les parece atractivo seguir poniendo dinero en las caídas de las bolsas. Veremos hasta cuándo", nos comentaba un operador hace unos minutos.

El Eurostoxx 50 ha recuperado la directriz alcista iniciada a mediados de 2022. Una señal positiva, que de momento, reduce los riesgos de mayores caídas en el medio plazo. Y decimos de momento porque no es nuestro escenario principal. Nosotros creemos que esa directriz alcista volverá a ser perforada a la baja, para alcanzar los 4.400-4.600 y formar un doble suelo. Veremos.

"A diferencia de la primera semana de agosto, que empezó el lunes 5 con una fuerte sacudida en las Bolsas, pero terminó con un claro tono de recuperación, la primera semana de septiembre empezó también con fuertes caídas en los mercados, pero, lejos de recuperarse en las jornadas sucesivas, ha terminado el viernes 6 con nuevos descensos. Descensos que, en el caso de algunas tecnológicas, se podrían llegar a calificar casi como desplome", afirma Juan Carlos Ureta, presidente ejecutivo de Renta 4 Banco. Añade:

"Los descensos semanales han sido fuertes y generalizados, dando lugar, en el caso del S&P, a la peor semana desde marzo de 2023. El Eurostoxx ha caído un 4,4% en la semana, el S&P un 4,25%, el Dow Jones un 2,9% y el Nikkei un 5,8%, pero, como decíamos, la peor parte se la han llevado las tecnológicas, cuyo índice Nasdaq 100 ha caído un 5,9% en las últimas cinco sesiones. Las caídas han sido aún más abultadas en algunas de las grandes tecnológicas, como Nvidia, que ha recortado un 13,9% en la semana tras ser citada a declarar en un proceso “antitrust”, o Alphabet, que ha caído un 7,6%. Pero los recortes han afectado a todas las grandes tecnológicas incluidas Apple, Microsoft, Amazon o Meta.

Sería, sin embargo, a nuestro juicio, un error interpretar la corrección de esta primera semana de septiembre como una crisis exclusivamente de las tecnológicas, igual que fue un error interpretar el “mini crash” de principios de agosto como algo provocado por la subida del yen y por la reversión de las posiciones de financiación en yenes, el llamado “yen trade”.

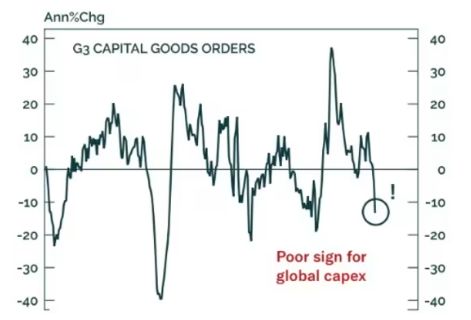

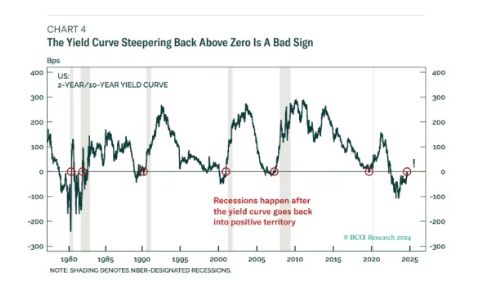

Es verdad que las tecnológicas están liderando las caídas, igual que antes habían liderado las subidas en 2023 y primer semestre de 2024, y es verdad que el abuso de la financiación en yenes, y probablemente también de la financiación en dólares, explica la sobrevaloración a la que habían llegado las Bolsas y en particular las tecnológicas y, por tanto, explica también las caídas de principios de agosto y las caídas de estos días. Pero la causa última de la actual corrección de las Bolsas hay que verla, como decíamos la semana pasada, en las dudas sobre el crecimiento económico y en la combinación de esas dudas con la sobrevaloración de las Bolsas. La sobrevaloración ha sido alimentada, en gran medida, por el exceso de posiciones financiadas abusando de la deuda, en parte en yenes y en parte en dólares, y por la fascinación generada por la inteligencia artificial generativa, que ahora se está enfriando.

Las expectativas de fuerte crecimiento, en parte alimentadas por la nueva revolución de la inteligencia artificial, empezaron a ponerse en duda a principios de julio, cuando aparecieron los primeros datos de confianza del consumidor y de ventas minoristas a la baja, y los primeros datos de empleo a la baja, sobre todo el informe de empleo americano de julio, publicado el viernes 2 de agosto, que fue el detonante de la fuerte caída del lunes 5 de agosto. Las dudas han ido a más a lo largo del verano, a medida que han ido apareciendo datos que confirman la debilidad del consumo y del empleo. Recordemos que el informe de empleo americano de julio, publicado el 2 de agosto, fue el detonante de las caídas del 5 de agosto.

Lo sucedido la semana pasada confirma plenamente la lectura que venimos haciendo en estos comentarios, y confirma también que, como decíamos en nuestro último comentario, la mirada de las Bolsas ha cambiado de dirección y a partir de ahora se prestará menos atención a la inflación y más atención al empleo y al crecimiento.

En este sentido, el martes pasado el ISM de manufacturas de Estados Unidos fue un nuevo golpe para los mercados, al contraerse por quinto mes consecutivo, y el informe de empleo americano de agosto, publicado el viernes, con una creación de 142 mil puestos de trabajo, por debajo de los 161 mil estimados, fue el golpe definitivo para las Bolsas. El informe de empleo de agosto era, como decíamos al terminar nuestro anterior comentario, la prueba de fuego de la semana y es finalmente el que ha inclinado la balanza hacia el lado negativo. En Europa también contribuyó, el viernes, la noticia de que el PIB de la zona euro creció solo el 0,2% en el segundo trimestre, con la principal economía de la zona, Alemania, bajando un 0,1%.

En unas Bolsas que se mueven al son de numerosos impactos, muchos de ellos dispares o incluso abiertamente contradictorios entre sí, es difícil vaticinar si lo que estamos viendo es otra corrección pasajera que ofrece una oportunidad de compra (“buy the dip”) o si estamos ante una corrección de mayor calado que, sin necesidad de caer en escenarios catastrofistas, pueda superar el 10% o incluso el 20%.

Para responder a esa pregunta es muy interesante analizar los distintos índices y ver cómo se han comportado a lo largo de esta corrección.

Una primera conclusión es que, centrándonos en las Bolsas americanas, los primeros valores en corregir fueron los tecnológicos, que se adelantaron al resto de las Bolsas. Nvidia marcó sus máximos históricos el 20 de junio y a partir de ahí inició una larga caída, solo aliviada temporalmente por el intento de recuperación de agosto. El Nasdaq 100, índice que refleja mejor que ningún otro la evolución de las grandes tecnológicas, marcó máximos el 10 de julio, mientras que el S&P los marcó el 16 de julio y el Dow Jones los ha marcado en fecha tan reciente como el 30 de agosto. Ese adelanto de las tecnológicas hizo pensar en una rotación de valores, pero a fecha de hoy está claro que los recortes han sido generalizados, no ha habido trasvase de unos valores a otros sino salida de dinero de todos ellos. Unos más y otros menos, pero todos.

Una segunda conclusión es que los recortes son mucho más profundos en las tecnológicas que en las empresas tradicionales. Los índices tradicionales pierden menos de un 10 % desde máximos. El Dow pierde solo un 2,9% desde máximos, el S&P un 4,6% y el Eurostoxx un 7,5%. Sin embargo, el Nasdaq Composite pierde un 10,6% y Nvidia pierde ya el 26,7% desde sus máximos de junio.

La situación del S&P y del Nasdaq se ha complicado tras las caídas de la semana pasada. El S&P parecería estar dibujando un “doble techo” con fuertes implicaciones bajistas y en el Nasdaq los indicadores técnicos de cortísimo plazo dan señales de venta. Pero de momento no se han roto niveles técnicos relevantes desde el punto de vista del medio y largo plazo.

Los mínimos de agosto, en torno a los 5.100 puntos para el S&P y en torno a los 17.900 puntos para el Nasdaq 100, están todavía lejos de los 5.400 puntos y de los 18.421 puntos a los que cerraron el S&P y el Nasdaq 100 el pasado viernes.

En nuestra opinión, es probable que el S&P y el Nasdaq se quieran acercar a sus mínimos de principios de agosto, sobre todo si, como decíamos la semana pasada, Nvidia, que cerró el viernes en 102,8 dólares, rompe claramente a la baja los niveles de 100 dólares en los que se paró la caída en agosto. Si se rompiesen a la baja esos niveles, el escenario se puede complicar bastante, pero de momento no contemplaríamos esa ruptura como escenario central. Sobre todo, con el tipo de interés del bono a 10 años (T bond) en el 3,7% y con el Vix todavía en niveles de 22,4, muy lejos de los niveles de 65 que alcanzó el 5 de agosto.

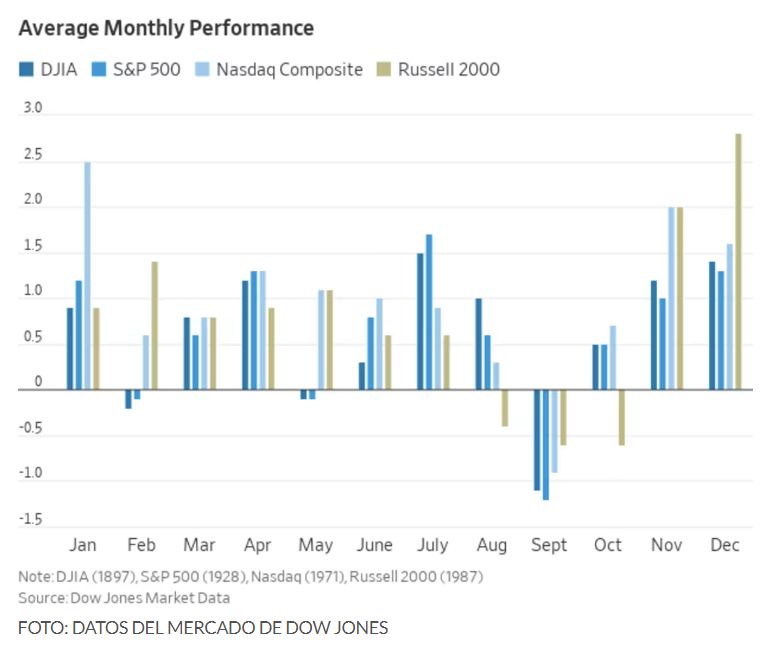

Esta semana hay numerosos datos de China, de los que no cabe esperar buenas noticias, y en Estados Unidos, además del debate entre Kamala Harris y Donald Trump, se publica el miércoles el IPC de agosto, que se espera que baje al 2,6% desde el 2,9% de julio, aunque se espera que la inflación subyacente se mantenga en el 3,2%, y el jueves del índice de precios industriales (PPI) que se espera baje al 1,7% desde el 2,2% de agosto. En Europa el jueves se reúne el BCE, que se espera que baje los tipos un 0,25%.

Aunque, sin duda, la situación técnica de los índices se ha deteriorado tras las fuertes caídas de la semana pasada, esperaríamos una semana de cierta estabilización."