El Grupo Unicaja registró en 2025 un beneficio neto de 632 millones de euros, frente a los 573 millones del año anterior, lo que supone un incremento del 10,3%, según ha informado este martes a la Comisión Nacional del Mercado de Valores (CNMV).

La entidad explica que este resultados se ha apoyado en un margen de intereses "robusto", así como en el crecimiento de las comisiones netas y en la reducción de la partida 'Provisiones o reversión de provisiones' y de 'Otros ingresos y cargas de explotación', que recogía el gravamen temporal de entidades de crédito.

Unicaja ha informado del cumplimiento de las guías comunicadas al mercado para 2025 en las principales métricas y de una actualización de su política de dividendos en la que ha elevado el objetivo de distribución al 70% del beneficio neto, frente al 60% anterior.

Ha introducido, además, la posibilidad de que el consejo de administración, al tiempo de publicar resultados, pueda especificar una remuneración adicional por encima de dicho objetivo del 70%. De acuerdo con ello, para 2026 y 2027, el consejo considera la posibilidad de una remuneración adicional mediante recompra de acciones propias o dividendos adicionales, estimada, para el presente ejercicio, en torno al 25% del resultado neto consolidado del grupo en este año.

Unicaja señala que, incluso con este aumento en la política de distribución, mantiene una posición de capital "holgada, muy por encima de los requisitos regulatorios".

Con esta actualización, la entidad distribuirá con cargo a los resultados de 2025 un dividendo de 443 millones de euros. Esta cantidad incluye los 169 millones pagados en septiembre de 2025, así como un dividendo de 274 millones de euros que la entidad propondrá a la junta general de accionistas para su aprobación.

EL MARGEN DE INTERÉS ROZA LOS 1.500 MILLONES

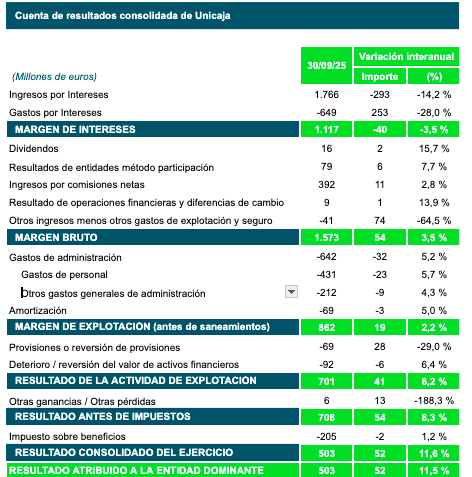

Por el lado de los ingresos, el banco informa de que el margen de intereses cerró 2025 en los 1.495 millones de euros, un 1% más, gracias a la reducción del coste de los depósitos y al buen comportamiento de la inversión mayorista.

Por su parte, los ingresos netos por comisiones alcanzaron los 527 millones de euros al cierre del ejercicio, con un incremento interanual del 2,8%, ante una "buena dinámica comercial" que propición un aumento de los activos bajo gestión, especialmente en fondos de inversión, cuyas comisiones netas se incrementan un 19,6% interanual. Las comisiones de seguros también evolucionan positivamente, con una subida del 4,2% interanual.

El margen bruto creció, por tanto, un 2,6%, hasta 2.095 millones y la ratio de eficiencia se sitúa en 45,5%, y pese al aumento interanual del 5,3% de los gastos de administración.

La rentabilidad sobre capital tangible (ROTE), ajustado al exceso de capital, mejoró en 1,3 puntos porcentuales, hasta el 12,1%. Sin ajustar, el ROTE se mantuvo en el 9,8%.

El margen de explotación (antes de saneamientos) ascendió a 1.141 millones el año, mientras que los saneamientos de crédito aumentaron un 12,3%. La entidad también destaca que las necesidades de dotación a provisiones y otros deterioros disminuyeron sustancialmente en el ejercicio, con una caída del 25% en tasa interanual.

También descendió la línea de 'Otros ingresos y cargas de explotación' que recogía el gravamen temporal de entidades de crédito, por el que Unicaja abonó 88 millones de euros en 2024. Para 2025, el Gobierno sustituyó dicho gravamen temporal por un impuesto sobre el margen de intereses y comisiones, que el banco ha periodificado en el apartado de impuestos sobre beneficios y que le supondrá un impacto de unos 20 millones de euros.

AUMENTO DEL 22% DE LOS FONDOS DE INVERSIÓN

En cuanto al balance, los recursos administrados por Unicaja, incluidos los mayoristas, se incrementaron un 2,9% en 2025, hasta alcanzar los 104.902 millones de euros. Los recursos minoristas ascendían a 96.789 millones, tras aumentar un 3,5% en tasa interanual y con un fuerte avance de los recursos fuera de balance, que se incrementaron un 13,8%, hasta los 25.697 millones.

Entre los productos de ahorro, destacó especialmente la evolución de los fondos de inversión, que registraron un crecimiento interanual del 22,6%, con un patrimonio acumulado a cierre de 2025 de 16.585 millones de euros y suscripciones netas por 2.801 millones de euros, un 59% más que en el ejercicio anterior. La cuota de mercado se sitúa en el 9%, según datos de Inverco.

El saldo de la inversión crediticia performing (no dudosa) aumentó un 1,9% en el ejercicio, hasta los 47.245 millones de euros. El crédito a empresas avanzó un 3,7% y el de consumo, un 8,3%. La nueva producción de crédito alcanzó los 12.133 millones de euros en 2025, de los que 3.087 millones fueron hipotecas a particulares, lo que supone el 25,4% del total. La nueva producción al sector privado experimentó un aumento interanual del 40%, con fuerte crecimiento en todas las carteras.

REDUCCIÓN DE LA MOROSIDAD

Unicaja también informa de que la tasa de morosidad se redujo en 10 puntos básicos en el trimestre y 57 puntos básicos en los últimos doce meses, hasta el 2,14%, y de que el coste del riesgo permaneció "contenido" en 26 puntos básicos en el año.

El volumen de activos improductivos (NPAs) cayó un 25,3%, con descensos del 32,9% en adjudicados y del 20,0% en dudosos. Además, las entradas en dudoso se reducen un 20,4% en el último trimestre.

La tasa de cobertura de los activos improductivos alcanzó el 76,7% a cierre de año; la de activos dudosos, el 77,1%, en tanto que la de activos adjudicados, se sitúa en el 76,1%.

De esta forma, el banco resalta que gracias a la "intensa" reducción de NPAs y al incremento de las coberturas, los NPAs netos se redujeron un 40% en variación interanual.

En cuanto a la solvencia, el banco señala que terminó 2025 con una ratio CET1 de capital regulatorio de máxima calidad del 16%, una ratio de capital nivel 1 del 17,9% y una ratio de capital total del 19,9%.

De este modo, la entidad presenta 2.197 millones de exceso sobre requisitos regulatorios, gracias a la generación orgánica de resultados e incluyendo el nuevo 'pay out' del 70%.

Unicaja cerró el ejercicio, además, con un indicador de financiación del crédito con depósitos minoristas (loan to deposit) del 68%, una ratio de liquidez a corto plazo (LCR) del 301%, y una ratio de disponibilidad de recursos estables (NSFR) del 160%.

MEJORA DE GUÍAS

Tras la mejora de la rentabilidad y la positiva evolución del negocio, Unicaja ha revisado al alza las guías comunicadas al mercado, elevando en un 19% la previsión de resultado neto acumulado para el ciclo 2025-27, por encima de 1.900 millones de euros, frente a los 1.600 millones estimados inicialmente, y con una remuneración al accionista superior al 85%.

Para el periodo 2026-2027, la entidad también actualiza sus objetivos y prevé una rentabilidad sobre capital regulatorio (Rocet1) por encima del 15% (frente al más de un 13% anterior), un margen de intereses superior a los 1.500 millones de euros (frente a 1.400 millones previstos), y un beneficio neto que se prevé que supere los 630 millones, por encima de los más de 500 millones estimados inicialmente