29/01/2021(Fecha publicación original en blog personal)

PAIS: UK

TIKR: FEVR

MARKET CAP: 2.300 mill £

SECTOR: BEBIDAS SIN ALCOHOL

PRECIO ACCIÓN: 25 £

- Sector de bebidas sin alcohol premium con mucho potencial de crecimiento.

- Modelo asset light y de reducido capex, extraño en el sector.

- Dirigido por sus fundadores, con un balance muy sólido.

HISTORIA

Fevertree nace en el año 2005 en Londres de la mano de Charles Rolls y Timothy Warrillow. Tras varios años trabajando en el sector de las bebidas en diferentes posiciones, observaron que las bebidas alcohólicas de alta calidad como el Ron, Vodka, Ginebra o incluso la cerveza eran mezclados con tónicas que no destacaban por su calidad... y si un 75% de un combinado es la tónica, ¿no merecería la misma calidad para dar al cliente final el mejor producto posible?

Ante este vacío en el mercado, vieron una oportunidad de negocio única, en la que el sabor y la calidad de los productos primarían ante todo lo demás. Se enfrascaron en una ardua investigación en búsqueda de los mejores ingredientes del mundo a través de muchas horas de investigación que los hizo visitar países tan diversos como el Congo, al tener la mejor quinina (ingrediente clave), Madagascar por tener la mejor vainilla del mundo, Sudamérica en busca de su excelente guindilla, jengibre o naranja amarga y muchos otros países que siguen visitando para proporcionar nuevas gamas de sabores. En definitiva, no hay fronteras y se mueven a donde sea necesario para producir el mejor producto del mundo, y ya sabemos lo que pasa cuando alguien hace algo con pasión y en busca de la excelencia, que el éxito tarde o temprano se presenta a la puerta.

Sale a cotizar en Noviembre de 2014 en la LSE de UK y su comportamiento hasta la fecha ha sido de un espectacular 52,9% anual, impulsado en un principio por su potencial futuro, que había hecho que el precio de la acción cotizase da unos múltiplos desorbitados, por suerte en los últimos años se ha visto una fuerte caída que ha permitido entrar en la empresa a un múltiplo mucho más aceptable.

KEY RATIOS

Como ya es habitual en todas mis tesis, me gusta realizar una visualización rápida de los ratios principales del negocio para hacernos una idea de su potencial/calidad.

- El crecimiento durante los últimos 5 años se acerca al 50% y durante los últimos 3 al 36%. Es debido a la expansión internacional que están llevando a cabo y la variedad de productos ofrecidos. Obviamente es complicado que mantengan esos ritmos en la próxima década, pero sí que creo que nos dejaran un doble dígito al menos durante unos cuantos años.

- Los márgenes brutos se sitúan por encima del 50% y en torno al 30% sus márgenes operativos, cifran que se asemejan, por ejemplo a todo un gigante como puede ser Coca-Cola. A medida que vayan consolidando su expansión y puedan de gozar de mayor ventaja de costes, no es de extrañar que sigan creciendo.

- Desde que ha salido a cotizar en 2014 sus beneficios netos han crecido de 1 millón a 59 millones en 2019 de forma casi constante y regular, salvo una pequeña caída en este último año.

- El FCF sigue un ritmo semejante al de los beneficios netos, de 5 millones a 65 millones. ¿Extraño que un negocio en teoría intensivo en capital tenga cifras semejantes? Ya veremos la razón más adelante.

- No se han realizado recompras de acciones y han tenido una mínima dilución en 2019. Por otra parte, los dividendos se reparten de manera constante y creciente desde 2015.

- Su ROIC (quizás la métrica más importante en mi elección de empresas) ha sido siempre superior al 20% e incluso algún año ha superado el 30%, lo que denota la existencia de algún tipo de moat.

- Por último me gustaría mostrar una gráfica de su EBITDA a lo largo de los últimos años, ya que para la dirección es una de las principales métricas de desempeño y para mí también, dada su ausencia de intereses financieros, depreciación y amortización.

¿Qué hace Fevertree?

No es la típica empresa de bebidas

Fevertree tiene un negocio muy sencillo de entender, hace bebidas carbonatadas (tónica, cola, soda, ginger ale...), con los mejores ingredientes, para proporcionar una calidad única y excelente que la convierten en el número uno del mundo en este tipo de bebidas. Los numerosos premios que han conseguido a lo largo de los últimos años sus diferentes productos así lo constatan. Veamos ahora sus productos, como los distribuye y su modelo de negocio tan diferente de la competencia.

PRODUCTOS

Con los años han ido desarrollando diferentes sabores para que los consumidores tengan una variedad bastante interesante de opciones, tanto para combinar sus bebidas alcohólicas o bien para tomar solas, como un refresco. Todas ellas tienen una premisa común, la calidad, recorriendo el mundo para alcanzarla.

- Premium Indian Tonic Water: Ideal para mezclar con ginebras, vodka u oporto blanco con un sabor muy limpio y refrescante. Los ingredientes que la componen son la quinina del Congo y la naranja amarga mexicana.

- Refreshingly Light Indian Tonic Water: Similar a la anterior pero con un 40% menos de calorías, para aquellos que quieran cuidarse.

- Elderflower Tonic Water: Ideal para ginebras florales y vodkas premium. Además de la quinina del Congo, utilizan la flor de saúco en el Reino Unido.

- Mediterranean Tonic Water: Una tónica mas ligera que las anteriores al tener menos porcentaje de quinina, como ingrediente diferenciador se le añade tomillo limonero y romero de la Toscana italiana.

- Aromatic Tonic Water: Vainilla fresca de Madagascar, bayas de guindilla de Jamaica, corteza de angostura de Sudamérica, junto con la quinina producen un sabor especiado con un ligero toque dulce. Tanto sin mezclar como con un ginebra premium es un excelente elección.

- Premium Ginger Beer: La mezcla de jengibres de Nigeria, India y Costa de Marfil dan lugar a esta premiada (como la mejor del mundo) tónica utilizada en los famosos cocktails Dark Stormy y Moscow Mule.

- Premium Ginger Ale: Muy similar a la anterior y utilizada para mezclar con rones o whiskies de la mas alta calidad.

- Premium Soda Water: Perfecta para mezclar con los mejores whiskies, muy similar a un agua con gas de la más alta calidad, producido con agua de manantial y bicarbonato de sodio.

- Sicilian Lemonade: Utilizado tanto sola, como con vodkas o ginebras se puede disfrutar del sabor de los mejor limones sicilianos y su técnica sfumatrice para resaltar al máximo sus sabores.

- Madagascan Cola: Nuez de kola, cassia de Indonesia, lima mexicana y la vainilla mexicana le dan un sabor a cola que realzara el sabor de los mejores rones y whiskies.

Que parezca un comercial destacando las características de los diferentes productos, es por el hecho de realzar el esmero que se han tomado sus dos fundadores en recorrer el mundo, para poder encontrar los mejores ingredientes e incorporarlos así a sus diferentes bebidas carbonatadas, haciéndolas excelentes y sobre todo, dada su variedad, poder cumplir las exigencias de todos sus clientes.

ÁREA GEOGRÁFICA

El grupo vende sus productos en 75 países, siendo el principal UK, donde son los líderes y tienen la mayor cuota de mercado con un 40% del total. En la siguiente tabla podemos ver cómo han evolucionado las ventas a lo largo de la última década y de donde podremos extraer diversas conclusiones.

¿Qué conclusiones podríamos obtener de los datos y gráfica superiores?

- UK lidera las ventas de manera absoluta, con un 51% del total, donde ha tenido un crecimiento espectacular en los últimos 10 años con un CAGR de un 59%. Este crecimiento lo ha llevado a ser el líder de ventas en su sector con una cuota de mercado de un 40% Este crecimiento se vio algo ralentizado en 2019 debido a dos factores: 1) la tumultuosa situación política y económica que vive el país. 2) El tiempo en verano fue bastante malo, impidiendo que la gente saliese menos y por tanto, consumiese menos. De todos modos no es algo alarmante, el crecimiento de 2018 a 2019 había sido espectacular y las ventas prácticamente aguantaron el tirón.

- La expansión en USA: Una vez dominado el mercado en UK, el siguiente paso es hacerlo es USA, donde hasta ahora el crecimiento ha sido bastante moderado (si a un 29% CAGR lo podemos llamar moderado...). Para ello cuentan con algo más de 40 empleados, acuerdos comerciales con productores en la zona de Florida y New York y también con embotelladoras. Actualmente son la cuarta marca de bebidas carbonatadas por volumen de ventas, y la líder en bebidas premium en un país donde este tipo de bebidas están muy subdesarrolladas, pero que está siendo muy bien acogidas.

- Europe y R.O.W: Aunque su crecimiento en términos relativos con un CAGR de un 55% es impresionante, en términos absolutos significan un 31% de las ventas totales, que teniendo en cuenta el número de países que lo componen, nos da una idea de la capacidad de crecimiento que podrían tener a futuro. Actualmente son el número 1 en países como Dinamarca, Irlanda o Benelux y están experimentando un gran recibimiento en España, Alemania, Australia o Canada.

- Crecimiento controlado: Hay dos maneras de crecer 1) con deuda y de forma intensiva, 2) con recursos propios y FCF y de forma controlada. Las dos maneras son legítimas, pero dado mi estilo de inversión, me decanto por la segunda, me gusta dormir tranquilo, saber que ante cualquier crisis la empresa está blindada y no habra peligro de bancarrota por uno o dos años malos.

Que me decante por un crecimiento controlado no es casualidad, sino que es la evolución de un inversor, cuanto más lees e intentas aprender pues te das cuenta de errores que podrías cometer a la hora de invertir. A mucha gente posiblemente le interesase más que la empresa pudiese multiplicar sus ventas x4 o x5 en los próximos 2-3 años, a costa de tener deuda. Eso implica un riesgo financiero que no estoy dispuesto a asumir.

Ejemplo de Shake Shack

Shake Shack es un negocio similar a Fevertree por varias razones: 1) sector hostelería/ocio/alimentación, 2) capacidad de expansión, 3) PRODUCTO DE ALTA CALIDAD. No he probado nunca una hamburguesa de Shake Shack, pero algunas personas de mi entorno si que han tenido la suerte y me han dicho que es la mejor hamburguesa que han probado jamás y que están deseando repetir, buscando información por internet sólo encuentras críticas similares, por tanto, el principal MOAT de la compañía, al igual que con Fevertree es su marca, la gente consume el producto por ser el mejor. Ante este éxito, la dirección decidió aumentar su deuda de 20 millones de $ en 2018 a 340 millones de $ en 2019 para llevar a cabo su expansión de una manera muy agresiva. Puede funcionar, sin duda, pero soy más partidario de invertir en expansiones controladas ya que los riesgos son muy amplios y pueden lastrar la rentabilidad durante muchísimos años. No es lo mismo que tu producto no sea aceptado por los consumidores de una región geográfica concreta, que la situación política no ayude a tu expansión, la falta de personal cualificado o una pandemia mundial con 0 deuda que con 340 millones.

Leyendo las cartas anuales de Robert Vinall - RV Capital, uno de los gestores que más admiro, explica que este fue el principal motivo por el que vendió todas sus acciones de Shake Shack a finales de 2018. Admiraba su producto, su poder de marca y su capacidad de expansión, pero no la manera de expandirse. Peter Lynch también comenta situaciones semejantes en sus libros, diciendo que aunque el potencial de expansión sea muy prometedor, si no es controlado, puede descarrilar en cualquier momento.

MODELO DE NEGOCIO

En su modelo de negocio es dónde podremos apreciar las principales diferencias entre Fevertree y otras empresas que producen bebidas (no sólo carbonatadas) y que le hace tener ciertas ventajas con respecto a sus competidores.

Se centran principalmente en seleccionar ingredientes excepcionales para producir los mejores y nuevos sabores y en desarrollar acciones de marketing que les permitan posicionarse en nuevos mercados y afianzar así su marca premium, así como encargarse de proporcionar a las fábricas los materiales para hacer las botellas, principalmente cristal, mucho más amigable con el medio ambiente. La producción, rellenado y embotellamientos están totalmente subcontratados, permitiendo al grupo contar con diferentes ventajas con respecto a sus competidores:

- Centrarse en el negocio: Al despreocuparte de controlar las fabricas, sus costes, donde instalarlas... puedes centrarte en actividad que realmente genera valor para tu negocio. De esta manera puedes crear un producto de alta calidad, actividades de marketing efectivas y eficientes, expandirte de forma controlada, centrarte en el cliente...

- Modelo asset light: Es muy extraño que un negocio de este tipo sea asset light, lo normal es tener terrenos, fábricas, máquinas y personal que hagan empezar la actividad con unos costes de capital elevados, unos capex de mantenimiento muy altos que disminuirán tu FCF y por último unos gastos de amortización y depreciación que reducirán tu beneficio neto. Veamos una comparativa con otros negocios de similares características para hacernos una idea.

- Costes de escala: Al tener unos costes fijos tan reducidos, básicamente aquellos relacionados con gastos administrativos, ventas, marketing y aprovisionamiento, hace que a medidas que aumenta la producción, el apalancamiento operativo haga su efecto y pueda disfrutarse de unos márgenes brutos y operativos cada vez más elevados. En los 2-3 últimos años han caído un poco debido al aumento de las campañas de marketing y equipos de ventas.

- Amplitud de clientes: Sus ventas se distribuyen On-Trade y Off-Trade, con un peso aproximado de un 50% cada uno, que en 2020 seguramente ha variado como consecuencia de la pandemia y cierres de hostelería. Al ser un producto de consumo, no tiene concentración de clientes, salvo alguna cadena de supermercados que pueden llegar a ser el 1%-2% de sus ventas. Esto se traduce en la no dependencia de nadie, y que ante cualquier conflicto de intereses no afecte apenas a tus ventas.

MOAT

Una de las premisas de mi estilo de inversión es que la empresa disfrute de algún tipo de ventaja competitiva. Sin eso, tus ventas, altos ROIC y márgenes, atraerán a la competencia y acabaran por llevarse un trozo del pastel o incluso por llevárselo entero.

- Activos intangibles o de marca: Sin duda alguna, su principal ventaja viene de su marca, de la calidad que perciben los consumidores por los productos ofrecidos. Si quieres escoger una tónica cualquiera, escogerás una Schwepes o un 7up, pero si lo que quieres es un combinado de calidad, la primera idea que te vendrá a la cabeza será Fevertree. Esto solo se consigue con un producto que guste y hecho con las mejores calidades y obviamente con campañas de marketing adecuadas, para dar a conocer esos productos. Para dar una muestra más de su éxito, podemos observar los numerosos premios que reciben sus diferentes productos como los mejores del mundo en su categoría. Ser el mejor en algo y además, ser reconocido por ello, es sinónimo de ventas y de moat.

- Ventaja de costes: Cómo ya comentamos en el punto anterior, su modelo de negocio le hace disfrutar de una ventaja de costes que sus principales competidores no tienen. Esto se traduce principalmente en altos márgenes, altos ROIC y una situación financiera muy sólida.

FUTURO

El futuro de Fevertree está muy ligado al futuro crecimiento de los spirits en los próximos años, y como he podido comprobar en diferentes informes de expertos, todo parece indicar que disfrutarán de vientos de cola en los próximos años, derivados principalmente del aumento de la clase media-alta a nivel mundial, tendencia cada vez más alta al consumo de productos de calidad y por último al aumento de viajes y actividades de ocio, lo que implicará un mayor consumo de sus productos.

En la siguiente gráfica podemos observar la estimación de crecimiento de bebidas alcohólicas para los próximos años, siendo cercano a un 5% CAGR.

A continuación veremos las diferentes oportunidades de crecimiento que podemos esperar en la próxima década.

- UK - Es el país donde posiblemente veamos menos crecimiento en los próximos años, con un mercado potencial de aproximadamente 325 millones de libras y un market share de aproximadamente el 40%, es casi seguro que aunque haya crecimiento, no sea de doble cifra en la próxima década. Esto no es un problema, sino que la marca se ha consolidado y posicionado como líder en el país. Podemos tomarlo como un ejemplo del potencial en otras área geográficas.

- USA - Es sin duda el país donde tienen mas potencial de crecimiento en los próximos años. Tras su bien recibida Ginger Ale, acuerdos comerciales con diversas cadenas de supermercados y personal de ventas en el país, consideran que hay muchas posibilidades de llegar a una audiencia más amplia. Además, el sector de bebidas carbonatadas premium está mucho menos desarrollado que en UK, pero parece que está empezando a despegar, y es ahí donde Fevertree quiere ser líder.

- R.O.W - Europa y el resto del mundo tienen actualmente una cuota de mercado del 31%. Lo lógico es que a medida que pasen los años este porcentaje se vaya incrementando dado la gran cuota que queda por cubrir. Las señales de liderazgo en países cómo Irlanda, Benelux o Dinamarca nos indican que el producto gusta y sigue liderando allá donde va, sólo es cuestión de tiempo que vaya conquistando más países y penetre en zonas como Asia o India, donde las tendencias hacia este tipo de productos están creciendo año tras año.

- Desarrollo de nuevos productos - Como hemos visto a lo largo de los años, el desarrollo de nuevos productos es una actividad continua en la actividad Fevertree, con lo que no es de extrañar que veamos nuevas sabores, para poder así satisfacer a una amplio número de clientes.

- Pricing power: Un producto premium siempre tiene más posibilidades de aumentar precios que otros de gama media-baja. Como vemos en la imagen inferior, un 37% más caro que una tónica similar, pero de gama media-baja.

COMPETENCIA

Fevertre cuenta con una serie de competidores, tanto públicos como privados, grandes y pequeños. Los más famosos y cotizados serían los siguientes:

Coca Cola (Ko) - Royal Bliss

Sin duda el competidor más grande, famoso y rentable. Cualquier seguidor de Buffett y Munger sabrá que ha sido y es una de sus inversiones más rentables. En 2017 lanza una bebida gaseosa y amarga, principalmente para competir con Fevertree, su nombre es Royal Bliss y al igual que Fevertree tiene una amplia gama de sabores. Sprite es otro producto producido por la compañía, pero no entraría dentro de la categoría de mixers premium.

Dr Pepper (KDP) - Schweppes

Quizás Coca Cola sea el competidor más grande como marca de bebidas global, pero sin duda, Schweppes es la principal marca de gaseosas que le viene a la mente de los consumidores. En 2017, al igual que KO, lanzan una sección premium para...tratar de competir también con Fevertree??

Britvic (Bvic) - London Essence

Menos conocido que los anteriores, pero quizás su competidor público más experimentado, ya que es una compañía nacida en 1896, lo que lo otorga un how-know que puede darle cierta ventaja a la hora de adaptarse e innovar. Al igual que Fevertree posee un amplio rango de sabores.

Double Dutch Drinks y Fentimans

Estas dos compañías son privadas y no ofrecen de manera pública sus cuentas, con lo que son más difíciles de analizar, sin embargo, en las cartas anuales de Fevertree, sin mencionarlo, considera a una de las dos como su principal competidor, ya que llevan años en el sector premium, pero creen que la fragmentación y multitud de propietarios los limitan a la hora de tomar decisiones y establecer estrategias a futuro.

A continuación presento una tabla con una serie ratios clave en el sector (media de los últimos cinco años), que nos dan una idea de la fortaleza y ventajas competitivas de Fevertree. A pesar de que sería más interesante poder compararlo con productos similares premium, las multinacionales no ofrecen datos de estos.

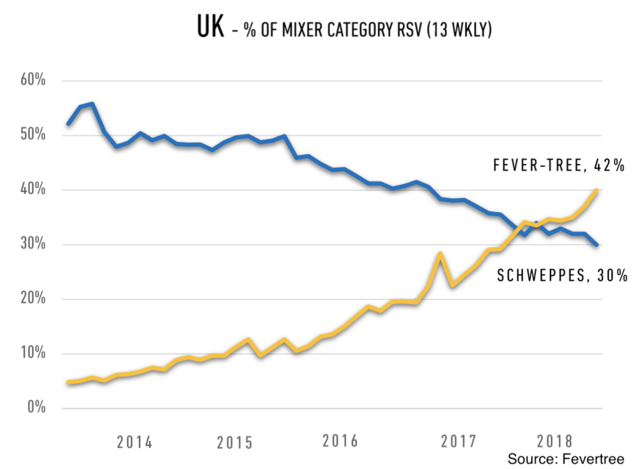

- El crecimiento en ventas es espectacular en comparación al resto de competidores, pero como mencione más arriba, no es lo mismo compararlo con las ventas globales que con sus productos específicos. La imagen de abajo, proporcionada por la compañía, muestra por ejemplo la cuota de mercado que año tras año esta robando a Schweppes.

- Los márgenes brutos en Fevertree son algo más reducidos que Coca Cola o Dr Pepper. Tiene lógica, ya que estás dos empresas, tras muchos años en el mercado han hecho de los costes de escala una de sus ventajas competitivas, y eso se ve reflejada en sus grandes márgenes. Aún así, un margen bruto de 54% es muy positivo.

- Los ROIC, para los que me seguís, sabéis que es una de mis métricas predilectas a la hora de seleccionar una inversión, es prácticamente tres veces más grande que su mas directo competidor. Esto permite a la compañía tener una gran capacidad de redistribuir los beneficios.

- Los márgenes EBITDA, que es la métrica que utiliza la compañía para valorar su crecimiento, es también la más elevada entre sus competidores. Además de eso, ha tenido un crecimiento continúo durante los últimos 10 años, salvo en el 2019, que se ha visto algo reducido por los resultados de UK y las campañas de marketing/ventas enfocadas a continuar con el crecimiento.

- Por último, la relación deuda/EBITDA es prácticamente nula, no sólo eso, sino que sus competidores tienen una relación mínima de X 3,5, característico de la industria. Esto es debido principalmente a su modelo de negocio asset light, sin fábricas ni maquinaria de producción, lo que permite tener un balance sólido y robusto ante cualquier imprevisto

DIRECTIVA

La cultura y estrategia de la empresa está totalmente influenciada por sus dos fundadores, desde el primer momento decidieron que para producir un producto de la calidad de Fevertree, era necesario obtener los mejores ingredientes del mundo. Dado el modelo de negocio de la compañía, les permite centrarse en ese objetivo y recorren el mundo en busca de los productos que necesitan, en lugar de tener que tomar otro tipo de decisiones que puedan alejarlos de su objetivo.

Skin in the game

Charles Rolls con un 5,12% de las acciones y Timothy Warrillow con un 4,70% siguen poseyendo una parte importante de las acciones, lo que les hace estar totalmente alineados con la compañía. Otro de los principales accionistas del grupo es el fondo de Terry Smith, un referente para mí.

Reparto de dividendos

Desde 2015 reparten dividendo de forma continua y creciente, con un payout ratio% de 26,4% (datos de 2019).

Recompra acciones

Hasta ahora la compañía no ha recomprado acciones. Sería más interesante que el reparto de dividendo, pero dado que estamos ante una empresa joven, consideran que quizás, es momento de desplegar capital para hacer crecer el negocio.

Adquisiciones

Hasta la fecha no han realizado adquisiciones, ya que se han centrado en hacer crecer su propio negocio, bien mediante desarrollo de nuevos productos, campañas de marketing o bien ampliación de equipos de ventas para expandirse internacionalmente.

Deuda o FCF para crecer

El modelo asset light de la empresa, permite crecer con un capex muy bajo y por tanto generar FCF años tras año, creciendo incluso más que el propio beneficio neto. Este tipo de modelo, también le permite tener una deuda prácticamente cero, puesto que es capaz de crecer con sus propios recursos.

VALORACIÓN

Según avanzo en mi proceso inversor y consumo libros, blogs, cartas anuales... amplio mis conocimientos y capacidades para invertir. Una de las últimas frases que mas me ha marcado ha sido la siguiente ´´las valoraciones no deben de ser pesimistas ni optimistas, deben de ser precisas, de lo contrario podremos perdernos grandes oportunidades por infravalorar una compañía, u obtener bajas rentabilidades por sobrevalorarlas``.

Otro punto que me gustaría aclarar es que cuando invierto en una compañía, es con una visión muy largo-placista, mínimo a 10 años, por lo que aunque una acción pueda parecer sobrevalorada en el momento de compra, no lo estará si la visualizamos a 3-4 años vista. Obviamente, no es algo que guste a todo el mundo, ya que muchos inversores pretenden obtener rentabilidades en meses, semanas, días...o incluso horas. Pero como dice Charlie Munger ´´la inversión es un 99% no hacer nada``.

Con toda la tesis desarrollada, las conclusiones en cuanto a valoración quedan resumidas en la siguiente tabla y su explicación a continuación:

- Un crecimiento medio de ventas de un 18% en la próxima década. Ralentizado hasta 2022, impulsado a partir de ese año y posiblemente consolidado a final de la década. Su impulsor principal posiblemente sea USA y Europa.

- Su bajo CAPEX y la escala que irá consiguiendo a medida que crezca, posiblemente haga que los márgenes operativos aumenten del 28% actual a un 33% a final de la década.

- A pesar de que sus peers no cotizan a unos múltiplos tan optimistas como los que proyecto, tampoco tienen su capacidad de crecimiento, sus ROIC, su baja deuda ni capex tan reducidos, por tanto, es lógico que pueda llegar a cotizar a un PER 35.

CONCLUSIÓN

Estamos ante una oportunidad muy interesante. Una directiva implicada, un balance muy sólido, mucha capacidad de crecimiento por delante, líderes en su sector, moat claro en forma de activo intangible ´´marca``y sobre todo, algo que gusta a los consumidores por su alta calidad, que aparece también reflejado en sus altos ROIC. Obviamente tiene sus riesgos, siendo el principal la pérdida de reputación de su marca o también la dificultad para implantar sus productos en nuevos territorios.

Quizás el precio actual, para muchos inversores sea algo exigente, si su plazo de inversión no es lo suficientemente largo, pero si la visión es lo suficientemente larga, estamos ante una más que interesante oportunidad.

DISCLAIMER: Este análisis no es una recomendación de compra o de venta, cada persona debe de realizar sus propias investigaciones antes de realizar ningún tipo de inversión.