Goehring & Rozencwajg

Super Cool Fuel: Gas Natural Licuado (LNG)

01/09/2019

Temas:

commodities ,

Mercados de gas natural.

“Durante los primeros nueve meses del año, las importaciones chinas han aumentado un increíble 50% año con año. Estimamos que las importaciones totales de GNL en 2018 podrían acercarse a 8 bcf / d, muy por encima de las expectativas de los analistas ".

Buque tanque que transporta gas natural licuado (GNL)

Fuente de la imagen:

ABC.net.au

A -260 ° F, el gas natural licuado es una historia muy interesante, tanto en sentido literal como figurado.

Hemos seguido este mercado durante muchos años, aunque no lo hemos escrito desde el verano de 2014. En ese momento, explicamos cómo las proyecciones de la demanda global de la mayoría de los analistas y grandes consultores fueron subestimadas dramáticamente.

La mayoría de los analistas adoptan el llamado enfoque "de abajo hacia arriba" en el que modelan cada terminal de importación de regasificación para determinar la futura demanda de GNL de un país. Usando tal enfoque, se esperaba que la capacidad de licuación planificada abrumara a los nuevos terminales de regasificación y que el mercado estuviera en un superávit perpetuo a medida que avanzaba la década.

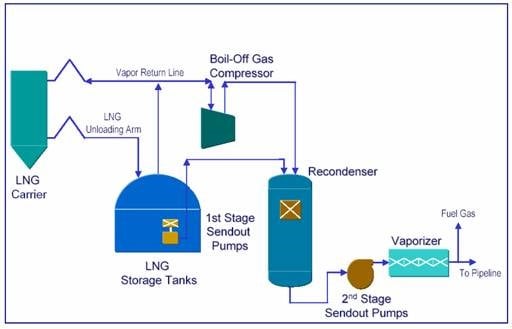

Diagrama de una terminal de regasificación

Fuente de la imagen:

MarineInsight.com

Nuestros modelos utilizaron un enfoque muy diferente y tuvieron una respuesta completamente diferente. Estudiamos la relación entre el PIB real per cápita y la combinación energética de un país. Notamos que los países con un PIB per cápita más bajo quemaron más carbón, mientras que los países más ricos quemaron más gas natural. Si bien el carbón es un combustible muy sucio, sin embargo es muy barato. El gas natural tiene una combustión increíblemente limpia en comparación con el carbón. Sin embargo, debido a su baja relación de energía a volumen (es decir, porque es un gas), requiere una gran cantidad de inversión en infraestructura. Como resultado, un país en desarrollo no puede permitirse el lujo de quemar gas natural, pero a medida que se enriquece, su población se preocupa cada vez más por la calidad del aire y la participación de las ganancias de gas natural.

Tanques de GNL chinos en el puerto de Yangkou en el este de China

Fuente de la imagen:

RFA.org

La diferencia entre estas dos metodologías condujo a puntos de vista muy diferentes, en particular en relación con China. Por ejemplo, al utilizar un enfoque de "reducción de fondos", la mayoría de los analistas en el momento esperaban que la demanda de GNL en China alcanzara los 6-7 bcf / d para 2020. Nuestros modelos nos dijeron que la demanda alcanzaría casi el doble de este nivel. Sobre la base de la relación entre el PIB y la penetración de energía natural y los anuncios de directrices a largo plazo elaborados en ese momento por varios funcionarios del gobierno, asumimos que el gas chino pasaría del 5% del total de energía en 2013 al 10% para 2020. Esto equivale a 50 Bcf / d de la demanda total de gas al final de la década. Si la producción nacional de gas pudiera duplicarse de 10 bcf / d a 20 bcf / d, y las importaciones de gasoductos pasaran de 2 bcf / d a 13 bcf / d, entonces la oferta total sería igual a 33 bcf / d, lo que implica un déficit de 18 bcf /re. Si bien 8 bcf / d se cumplirían con las instalaciones de regasificación planificadas, eso dejaría otros 11 bcf / d de demanda latente. Si incluso el 25% de esto se cumpliera con las importaciones incrementales de GNL, entonces las importaciones totales alcanzarían 12 bcf / d, el doble del nivel presentado por la mayoría de los analistas.

Después de algunos retrasos iniciales, creemos que finalmente estamos empezando a ver cómo estas tendencias extremadamente fuertes se están consolidando hoy. Los retrasos se debieron a la decisión de Japón de dejar sus reactores nucleares fuera de línea más tiempo de lo esperado, luego del incidente de Fukushima. Japón recurrió a las centrales eléctricas de gas natural para compensar esto. Con Japón como un comprador agresivo, creemos que el suministro de GNL simplemente no estaba disponible para las importaciones chinas hasta que los cargamentos de Australia y Estados Unidos llegaron al mercado en el último año.

En la actualidad, la demanda china de GNL está aumentando. Durante los primeros nueve meses del año, las importaciones chinas han aumentado un increíble 50% interanual. Creemos que esto continuará. Estimamos que las importaciones totales de GNL en 2018 podrían acercarse a 8 bcf / d, muy por encima de las expectativas de los analistas.

Sin embargo, no solo China impulsará la demanda de GNL en el futuro. Usando nuestra misma metodología, esperamos que India, Turquía, Pakistán y Tailandia vean una mayor demanda de volúmenes de GNL desde ahora hasta 2025. Además, a medida que la demanda interna es más fuerte de lo esperado, varios países exportadores de GNL se enfrentan a la escasez de gas de alimentación. Indonesia, Egipto y Brasil se han encontrado con problemas y exportaciones limitadas desde que identificamos este posible cuello de botella hace varios años. Ahora se espera que la nueva terminal de exportación a gran escala de Indonesia en Papua sirva por completo a la demanda interna de gas y, como resultado, no se espera que los volúmenes alcancen el mercado de exportación.