Re: Cobas AM: Nueva Gestora de Francisco García Paramés

Este nuevo artículo de nuestro amigo JM responde a la pregunta de por qué está barata TGP. Todo se reduce a la guerra comercial.

Cara --> Subimos, Cruz --> Recesión de cabeza

¿Algo extraño en el envío?

27 de diciembre de 2018 8:35 AM ET

|

|

Incluye: AVACF , BWLLF , CPLP , DRYS , DSX , GLOG , GMLP , GOGL , NNA , SALT , SB , SBLK , SEA , STNG , TGP

Envío global y comercio, valor profundo, ideas cortas, estrategia de cartera

Resumen

Las existencias de envío se han desplomado implacablemente en los últimos 3-4 meses.

Incluso cuando los transportistas de GNL, los petroleros de crudo y los petroleros de productos registran máximos de varios años, los precios de las acciones no lo reflejan. Incluso a granel seco, GLP y contenedores están publicando resultados decentes.

Los valores de los activos están muy por debajo de los niveles de medio ciclo y los descuentos de precio a NAV se encuentran en niveles récord. Las existencias de envío están muy por debajo incluso de los niveles 2008-2009.

El envío puede ser intensivo en capital. Las recompras de acciones son extremadamente raras. Esto está cambiando rápidamente y los iniciados también están empezando a alinearse para comprar.

Los mercados están corriendo asustados. ¿Es hora de comprar el chapuzón o el dinero inteligente ya no existe?

Esta idea se discutió con mayor profundidad con los miembros de mi comunidad de inversión privada, Value Investor's Edge. Comience su prueba gratis hoy "

Precios de las acciones: ¿Crisis pura?

Las existencias de envío se han visto atrapadas en el fuego cruzado absoluto entre la pequeña capitalización y la venta del precio del petróleo, con el Russell 2000 apagado en más de un 25% en unos pocos meses, mientras que los precios de Brent y WTI colapsaron en más del 40%. Agregue la creciente angustia con las preocupaciones de la guerra comercial entre Estados Unidos y China, y es una receta para el desastre.

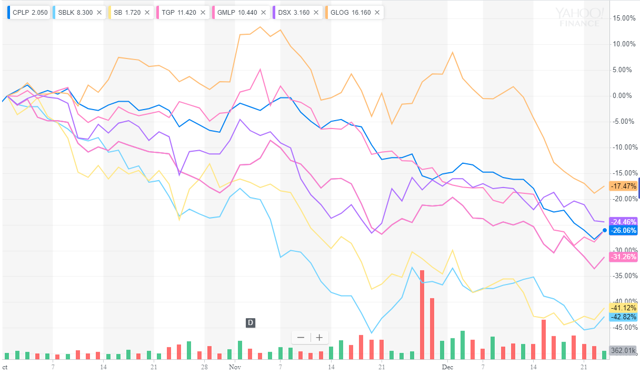

A continuación, incluí un puñado de empresas, todas las cuales tienen recompras activas o compras de información privilegiada en curso. Estos incluyen Capital Product Partners ( CPLP ), Star Bulk Carriers ( SBLK ), Safe Bulkers ( SB ), Teekay LNG Partners ( TGP ), Golar LNG Partners ( GMLP ), Diana Shipping ( DSX ) y GasLog ( GLOG ).

Esta selección ha bajado entre un 17% y un 43% desde el 1 de octubre, lo que subraya la terrible naturaleza de los mercados actuales. Tenga en cuenta que todas estas son empresas con un sólido desempeño subyacente, y recompras o compras con información privilegiada. GLOG, en particular, está terminando un trimestre que incluyó tasas récord de envío de GNL sin precedentes . Sí, las tasas más altas jamás registradas.

Las tarifas de los petroleros de productos también están alcanzando máximos de varios años , pero no se lo digan a las acciones como CPLP o Scorpio Tankers ( STNG ).

Temores de la guerra comercial

Es innegable que la guerra comercial entre los Estados Unidos y China ha sido un factor importante que afectó las existencias de las embarcaciones, con la debilidad general del mercado y la caída de los precios del petróleo simplemente añadiendo combustible a la hoguera.

Crédito de la imagen: FinanceTwitter

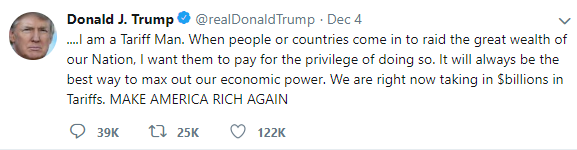

¿Resolverán los Estados Unidos y China sus diferencias? Aunque los comentarios iniciales entre la reunión de Trump y Xi fueron positivos, los informes de seguimiento y los tweets del presidente Trump rápidamente hicieron que el mercado volviera a caer en picada.

Fuente: Twitter , @realDonaldTrump

A pesar de la imagen de línea dura, hay pruebas de que el presidente Trump se preocupa desesperadamente por el desempeño del mercado de valores y está abierto a un acuerdo. Mientras tanto, el presidente Xi también necesita desesperadamente llegar a un acuerdo para evitar lo que de otra manera podría llevar a una recesión en toda regla si no se controla. Los mercados de valores chinos ya han caído más del 30%.

Crédito de la imagen: Jared Szaltis Blogspot

Hay espacio para un acuerdo de ganar-ganar, ya que las principales demandas de los EE. UU. Para cerrar el déficit comercial (principalmente a través de las ventas de energía) están en los intereses a largo plazo de China. Además, EE. UU. Quiere que China elimine los requisitos de empresas conjuntas depredadoras ("robo de propiedad intelectual") y reduzca los subsidios a las empresas estatales ("SOE", por sus siglas en inglés). Ambas iniciativas también son de interés a largo plazo para China.

Si China reforma sus políticas de inversión, podrían atraer billones de dólares en inversión extranjera directa adicional durante la próxima década. Las empresas estatales son un cáncer absoluto para las economías desarrolladas y fueron un factor importante en el estancamiento de varias décadas de Japón. Hay evidencia de que China está progresando aquí. En un mercado normal con jugadores normales, esto podría ser un trato bastante simple. Sin embargo, estamos tratando con egos y reputaciones.

Cualquiera que sea el acuerdo que surja, el presidente Trump probablemente lo proclamará como una gran victoria para los Estados Unidos. Esto coloca al presidente Xi en una posición incómoda. A pesar de que el acuerdo podría ser un ganar-ganar a largo plazo, se arriesga a perder la cara y la credibilidad entre las élites comunistas. Por otro lado, la República Popular ha disfrutado de un mandato de larga data, posiblemente legitimado por su continua mejora económica. China se encuentra entre una roca y un lugar difícil aquí. Mientras tanto, los aranceles estadounidenses también podrían ser contraproducentes y frenar la creciente economía estadounidense, ya que los productores se ven perjudicados y los consumidores son criticados. La evidencia ya está aumentando la desaceleración, según las últimas cifras de empleos .

No importa la creciente evidencia de una desaceleración, ya que la Reserva Federal siguió adelante y elevó las tasas de todos modos , lo que aumentó aún más la consternación del mercado. Esto agrega más presión a un mercado preocupado por las desaceleraciones relacionadas con el comercio.

Crédito de la imagen: MR en línea

Nadie 'gana' una guerra comercial, pero muchas personas pueden ganar en acuerdos comerciales. Es más que obvio que el presidente Trump quiere un acuerdo y que el presidente Xi no tiene muchas opciones, pero algunos de los asesores de Trump están menos interesados.

Ya estamos viendo importantes signos de progreso en China, con más de 700 aranceles planeados para ser reducidos o eliminados, y China también ha redactado una ley que dará pasos importantes en la protección de la propiedad intelectual de propiedad extranjera. Estos esfuerzos deberán combinarse con más sustancia, pero aún son pasos positivos claros en la dirección correcta.

Riesgo de acuerdo comercial: Fecha límite de 1 de marzo

Si seguimos avanzando hacia el borde, que ahora está programado para el 1 de marzo, sin un progreso comercial clave, las existencias de envío podrían seguir sufriendo. También hay un potencial de empeoramiento de la confianza, y si EE. UU. Controla un arancel del 25% para todos los productos, definitivamente podríamos ver a China acercarse mucho más a una recesión. Si no se pueden gestionar saldos de deuda elevados, el desplome chino podría tener un impacto global .

En el lado positivo, si vemos un acuerdo comercial sustancial, esto probablemente involucraría compras masivas de petróleo crudo estadounidense, GNL estadounidense, productos agrícolas estadounidenses y quizás carbón estadounidense durante un período de varias décadas. Esta ruta de envío es una de las más largas del mundo y tal resultado ciertamente llevaría a que las tarifas de envío aumenten en todos los ámbitos, incluidos varios sectores como los petroleros y el GNL que ya se encuentran en niveles sólidos incluso hoy en día.

Riesgo vs. recompensa

Invertir en acciones de envío siempre requiere un equilibrio entre algunos pronósticos macro para la demanda, al mismo tiempo que se comprenden las perspectivas específicas de la empresa, como el tipo de flota, la solidez del balance y la calidad de la gestión. Ahora más que nunca, un solo evento macro importante (resoluciones comerciales de EE. UU. / China) tiene la capacidad de determinar el nivel de resultados de inversión, probablemente a lo largo de varios años.

Queda por verse cuál será el resultado final de Estados Unidos y China, pero con las acciones ya situadas en mínimos casi sin precedentes, las probabilidades de pago están excepcionalmente sesgadas a favor de los compradores. Incluso en los actuales mercados tímidos, los saldos de oferta / demanda son claramente ajustados en casi todos los sectores. Un acuerdo comercial positivo podría llevar a la marejada más fuerte en las existencias de envío que hemos presenciado desde mediados de la década de 2000, quizás la más fuerte jamás registrada.

Claramente otros dueños están sintiendo el mismo sentimiento. Los precios de las acciones en el sector del transporte se negocian con los múltiplos subyacentes de Precio a NAV (valor del activo neto), que se basan en la valoración en tiempo real de los buques. A diferencia de otros sectores, como los REIT, que basan su NAV en tasas de cambio de capital, las compañías navieras tienen mercados líquidos para la mayoría de sus activos subyacentes, con algunas clases que tienen más de una docena de transacciones por semana. Los valores de los activos de los buques subyacentes se han mantenido estables, aunque muy por debajo de los niveles de medio ciclo en la mayoría de los sectores.

Mínimos de registro y alineación de compradores

El P / NAV para las acciones, sin embargo, se encuentra en un mínimo histórico en todos los ámbitos. Hay varios nombres que se negocian por 50 centavos o menos por dólar de activos netos tangibles. Estas compañías operan con un "descuento doble" porque no solo las acciones se cotizan con un 30-60% de descuento sobre el NAV, sino que los activos que forman el NAV en sí también suelen estar muy por debajo del promedio. Para un puñado de nombres, no se necesita más que un suave empujón en la dirección alcista para ver el doble, el triple o incluso el retorno de la embolsadora en un año o dos.

¿Por qué no compran las empresas y los internos compran entonces? Son. Solo en el último mes hemos visto una docena de acciones o programas activos.

- Envío Diana ( DSX ): 4.2 millones de acciones otorgadas

- Star Bulk Carriers ( SBLK ): Programa de recompra de $ 50M

- Safe Bulkers ( SB ): Programa de recompra de acciones de 3M

- Teekay LNG Partners ( TGP ): Programa de recompra de $ 100M

- Golden Ocean ( GOGL ): Programa de recompra de acciones de 6M

- Golar LNG Partners ( GMLP ): Dobles $ 25M a $ 50M Programa

- Dry Ships ( DRYS ): Programa de recompra activa

- GasLog Ltd ( GLOG ): Programa de recompra de $ 50M

- Capital Product Partners ( CPLP ): compra de información privilegiada sustancial

- Scorpio Bulkers ( SALT ): Programa de recompra activa

- Scorpio Tankers ( STNG ): Programa de recompra activa

- Adquisición Marítima Navios ( NNA ): Programa de recompra activa

También hay iniciativas similares para las acciones que se negocian en Europa, como MPC Containers ("MPCC"). Tanto BW LPG ( OTCPK: BWLLF ) como Avance Gas ( OTCPK: AVACF ) también han sido objeto de considerables compras de información privilegiada.

Conclusión

Las existencias de envío se ubican cerca de los mínimos históricos en las valoraciones, con los ratios P / NAV muy por debajo de los observados incluso durante 2008-2009 y las posteriores ventas de pánico. Mientras tanto, las tasas subyacentes son sólidas y los programas de recompra y compra de información privilegiada (los cuales son más raros en el envío) son rampantes.

El mejor momento para comprar es cuando el pánico está en el aire y todos están maldiciendo al sector. Creo que el sesgo de riesgo / recompensa es muy fuerte y aplaudo los nombres anteriores por cumplir con sus convicciones de valor a través de sus recompras y la actividad de compra de información privilegiada.