Los inversores que buscan ingresos están buscando una oportunidad para adquirir acciones de fondos de inversión en bienes raíces. Las acciones de esa clase de activos se han vuelto más atractivas a medida que los precios caen y el flujo de efectivo mejora.

A continuación se muestra una amplia pantalla de REIT que tienen altos rendimientos de dividendos y también se espera que generen suficiente exceso de efectivo en 2023 para permitir aumentos en los pagos de dividendos.

Los precios de los REITs pueden dar un giro en 2023

Los REITs distribuyen la mayor parte de sus ingresos a los accionistas para mantener su estatus de ventajas fiscales. Pero el grupo es cíclico, con presión sobre los precios de las acciones cuando suben las tasas de interés, como lo han hecho este año a una escala sin precedentes. Una tasa de crecimiento más lenta para el grupo también puede haber afectado las acciones.

Y ahora, cuando se habla de que la Reserva Federal puede comenzar a moderar su ciclo de aumentos de las tasas de interés, es posible que nos estemos acercando al momento en que los precios de los REIT suban en previsión de una eventual disminución de las tasas de interés. El mercado siempre mira hacia el futuro, lo que significa que los inversores a largo plazo que han estado esperando al margen para comprar inversiones orientadas a los ingresos de mayor rendimiento pueden tener que hacer un movimiento pronto.

Durante una entrevista el 28 de noviembre, James Bullard, presidente del Banco de la Reserva Federal de St. Louis y miembro del Comité Federal de Mercado Abierto, discutió el ciclo de aumentos de tasas de interés del banco central destinado a reducir la inflación.

Cuando se le preguntó sobre el momento potencial de la "tasa terminal" de la Fed (la tasa máxima de fondos federales para este ciclo), Bullard dijo: "En términos generales, he defendido que cuanto antes mejor, que uno quiere llegar al nivel correcto de la tasa de política para los datos actuales y la situación actual”.

Los REIT se pueden clasificar en general en dos categorías. Los REIT hipotecarios prestan dinero a prestatarios comerciales o residenciales y/o invierten en valores respaldados por hipotecas, mientras que los REIT de capital poseen propiedades y las arriendan.

La presión sobre los precios de las acciones puede ser mayor para los REIT hipotecarios, porque el negocio de préstamos hipotecarios se desacelera a medida que aumentan las tasas de interés. En este artículo nos centramos en los REIT de renta variable.

Cifras de la industria

La Asociación Nacional de Fideicomisos de Inversión en Bienes Raíces (Nareit) informó que los fondos de operaciones (FFO) del tercer trimestre para los REIT de acciones que cotizan en EE.UU. aumentaron un 14% con respecto al año anterior.

Para poner esa cifra en contexto, la tasa de crecimiento interanual del FFO trimestral se ha ido desacelerando: hace un año era del 35%. Y el aumento del FFO del tercer trimestre se compara con un aumento del 23% en las ganancias por acción del S&P 500 respecto al año anterior, según FactSet.

El informe NAREIT desglosa las cifras de 12 categorías de REIT de capital, y existe una gran variación en las cifras de crecimiento, como puede ver aquí .

FFO es una medida no GAAP que se usa comúnmente para medir la capacidad de los REIT para pagar dividendos. Agrega la amortización y la depreciación (artículos que no son en efectivo) a las ganancias, mientras que excluye las ganancias por la venta de propiedades. Los fondos de operaciones ajustados (AFFO) van más allá, compensando los gastos de capital esperados para mantener la calidad de las inversiones inmobiliarias.

La desaceleración de las cifras de crecimiento de FFO apunta a la importancia de analizar los REIT individualmente, para ver si el flujo de efectivo esperado es suficiente para cubrir los pagos de dividendos.

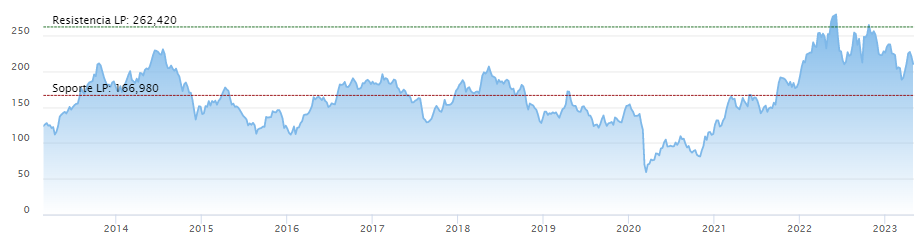

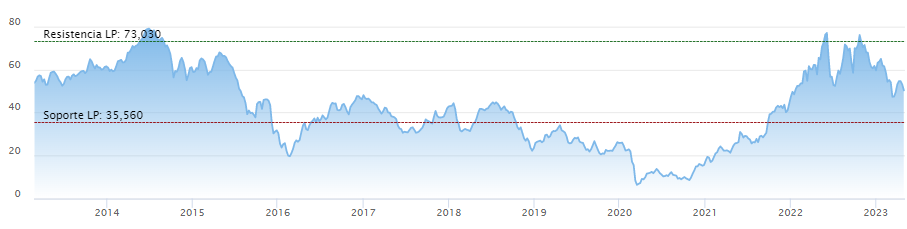

Para 2022 hasta el 28 de noviembre, el S&P 500 ha caído un 17 %, mientras que el sector inmobiliario ha caído un 27 %, sin incluir los dividendos.

A muy largo plazo, a través de los ciclos de tipos de interés y el mercado alcista impulsado por la liquidez que finalizó este año, los REIT de renta variable se han comportado bien, con una rentabilidad anual media del 9,3 % durante 20 años, en comparación con una rentabilidad media del 9,6 % durante 20 años. el S&P 500, ambos con dividendos reinvertidos, según FactSet.

Este rendimiento podría sorprender a algunos inversores, al considerar el enfoque de ingresos de los REIT y la gran ponderación del S&P 500 para las empresas de tecnología de rápido crecimiento.

Para una pantalla amplia de REIT de capital, comenzamos con el Russell 3000 Index RUA, , que representa el 98% de las empresas estadounidenses por capitalización de mercado.

Luego redujimos la lista a 119 REIT de capital que son seguidos por al menos cinco analistas cubiertos por FactSet para los cuales hay estimaciones AFFO disponibles.

Si dividimos el AFFO esperado para 2023 por el precio actual de las acciones, tenemos un rendimiento AFFO estimado, que se puede comparar con el rendimiento de dividendos actual para ver si se espera un "margen" para los aumentos de dividendos.

Por ejemplo, si observamos Vornado Realty Trust, la rentabilidad por dividendo actual es del 8,56%. Según la estimación AFFO de consenso para 2023 entre los analistas encuestados por FactSet, el rendimiento esperado de AFFO es solo del 7,25%. Esto no significa que Vornado recortará su dividendo y ni siquiera significa que la compañía no aumentará su pago el próximo año. Pero podría hacer que sea menos probable que lo haga.

Entre los 119 REIT de capital, 104 han esperado un margen de maniobra AFFO para 2023 de al menos 1,00%.

Aquí están los REIT de renta variable de nuestra pantalla con los rendimientos de dividendos actuales más altos que tienen al menos un 1% de espacio libre esperado de AFFO: