#4066

Brasil pasa a ser un 'viento de cola' para la bolsa española

Buenas tardes.

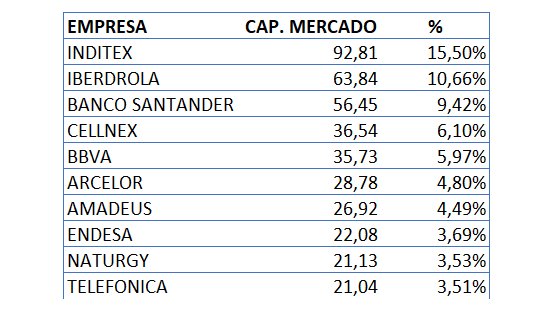

Considerando que solo un tercio de los ingresos de las compañías cotizadas españolas provienen de nuestro país hay que mirar allende nuestras fronteras para encontrar los ansiados vientos de cola de cara ya al segundo semestre del año. Por detrás de EEUU, Brasil es el tercer mercado para las firmas nacionales. Representó en el maltrecho 2020 un 7,7% de los ingresos totales de las cotizadas, un 11,4% menos que el año previo a la pandemia, pero 2021 podría ser el momento del cambio.

El gigante de Sudamérica se encuentra en plena transición hacia una recuperación económica y con un banco central que podría aumentar en más de 400 puntos básicos los tipos de interés con tal de dar caza a la inflación. Todo a pesar de que la pandemia sigue sin estar controlada en un país gobernado por el negacionista Jair Bolsonaro, autor de la gripezinha, cuando todavía los fallecidos no se contaban por miles ni habían superado el medio millón como sí ha sucedido el pasado mes de junio.

Al margen de la pandemia, el milagro carioca puede ser el impulso definitivo que haga del Ibex una apuesta clara para la segunda parte del año y todo gracias a la revalorización del real brasileño, que impactará ya en los resultados del segundo trimestre de las firmas españolas como Telefónica, Iberdrola, ArcelorMittal, Prosegur o Dia y que aupará, gracias a mayores tipos, los resultados del Santander. "Esta política monetaria menos expansiva debería seguir apoyando el ciclo alcista del real", sostiene Carla Argenta, economista jefe de CM Capital.

El Banco Central de Brasil volvió a subir tipos por primera vez desde 2015 -cuando llegaron al 14%- el pasado mes de marzo y esto tuvo un impacto directo en la cotización de su divisa. El real lleva cuatro meses consecutivos subiendo frente al euro y solo en junio su revalorización ha sido del 7,6%, en su mejor trimestre desde 2016 y está en máximos en su cruce frente al euro -en los 0,167- desde el verano pasado. Los tipos de interés han pasado del 2% al 4,25% actual y no se descarta que cierren el año en cotas máximas del 6% al 7%, acompañando la recuperación de la economía. Además, Brasil ha lanzado tranquilizadoras previsiones para su inflación que pasan por 3,75% este año y un 3,5% en 2022, y un crecimiento económico que Barclays calcula en un 4,8%, "significativamente superior a marzo, en el 3,2%" para el cierre del ejercicio.

Tampoco preocupan las elecciones previstas para 2022 a las que se volverá presentar Luiz Inácio Lula da Silva, en parte porque los analistas confían en que una nueva victoria de Bolsonaro es posible, en parte porque esto retrasa un posible aumento de los impuestos un año más.

Entre las grandes compañías de la bolsa española, Cash y Banco Santander son las más expuestas, pues de Brasil depende una cuarta parte de sus ingresos, seguidas de la matriz, Prosegur, con el 18,4%; rango en el que figuran también otras firmas como Aperam -filial de acero inoxidable de ArcelorMittal-, Telefónica e Iberdrola. Para Dia y Mapfre Brasil representa el 13,5% de sus ventas y entre el 5% y el 10% se encuentran también Arcelor, Viscofan, Naturgy y CIE.

Prosegur Cash

Para el grupo Prosegur, el mercado latinoamericano es clave ya que su filial de gestión y transporte de efectivo, Cash, tiene su principal mercado allí. En el caso de Brasil, supone un 25,7% de los ingresos de Cash y un 18,4% de los de la matriz, según los datos de Bloomberg y FactSet. Esta misma semana han celebrado su Capital Markets Day en el que se han fijado como objetivo reducir su exposición a este mercado por su volatilidad e incertidumbre. Sin embargo, por la propia naturaleza de este negocio, es lógico que tengan que estar en Latinoamérica, donde el efectivo es más común que en otras geografías de economías más maduras. De hecho, uno de los factores por los que ha sido penalizada ha sido precisamente la devaluación de sus monedas, según explican desde Renta 4. Por el contrario, la inflación, mucho más presente en estas economías emergentes, eleva la cantidad de dinero físico en circulación y, por tanto, el negocio de Cash.

El Banco Central de Brasil llevará los tipos de interés del 2% hasta el 6%-7% a finales del año

Las cifras expuestas en el Capital Markets Day de cara a 2023 y 2030 suponen mejorar ampliamente las estimaciones de los analistas y acercarse a doblar la facturación en un periodo de una década. Tras la sesión del miércoles, que fue dubitativa, sus títulos se impulsaron más de un 5% el jueves, alcanzando máximos no vistos desde el desplome del Covid, en febrero del año pasado. La matriz se anota un 22% en el año y la filial algo más de un 12%.

Banco Santander

El sector bancario es uno de los que saldrá más beneficiado de la nueva política de tipos al alza impuesta por el Banco de Brasil. Prueba de ello es que ya se ha empezado a notar en la cotización desde marzo. Los títulos de la filial brasileña cotizan un 5% por encima de los niveles previos al estallido de la pandemia en febrero del año pasado, mientras que su matriz en España todavía se encuentra un 13% por debajo. "Los bancos brasileños fueron golpeados muy duramente por la depreciación del real durante 2020, aunque la eliminación de las necesidades de mayores coberturas a las inversiones extranjeras aprobada por el BCB ha ayudado a las entidades" a sortear esta crisis, apuntan desde Moody´s.

Santander obtuvo a cierre del primer trimestre del año un Rote (rentabilidad sobre el capital tangible) en Brasil del 21,4%, el más elevado de sus grandes mercados, frente al 13% medio del grupo. La entidad sube cerca del 30% en el año en bolsa. El mercado espera que Santander aumente del orden de 1.000 millones de euros por año su beneficio neto, desde los 6.000 que se prevén para 2021 hasta los más de 8.000 en 2023.

Telefónica

Vivo es la marca bajo la que Telefónica opera el que es su principal mercado por número de clientes: Brasil. Para el conjunto del grupo, el país sudamericano supone el 17,6% de sus ingresos, según los últimos datos recopilados por Bloomberg. La compañía está dando pasos importantes hacia una reducción del apalancamiento que el mercado le estaba exigiendo. La operación en Reino Unido con Virgin, la venta de las torres de telecomunicaciones a American Tower y la más que probable venta del cable submarino lo acercan a sus objetivos.

La economía del país acelera y se prevé a que crezca a tasas del 4,8% en 2021, según Barclays

También realizará operaciones en Latinoamérica, como la de su filial de fibra chilena, pero también en Brasil podría buscar algún socio para compartir su fibra allí. No obstante, Brasil es core para Telefónica y, de hecho, su última gran operación de compra fue allí, cuando compró la filial móvil de Oi. Los títulos de Telefónica ya se anotan más de un 27% en lo que va de año y han llegado a tocar máximos de junio 2020.

Iberdrola

La compañía que lidera Ignacio Sánchez Galán ha seguido dando pasos hacia adelante para ampliar su presencia en Brasil y con el objetivo de que su filial, Neoenergía, cada vez obtenga una mayor cuota de mercado en el país. En marzo anunciaron oficialmente la compra de CEB (Compañía Energética de Brasilia) por 400 millones, lo que la convirtió en la mayor cotizada del sector en el país. Brasil supone para Iberdrola algo más del 17% de sus ingresos totales como grupo. Y para ello, además, recurrirán a un aumento de las inversiones.

Iberdrola ha anunciado un capex por 2.507 millones de euros, del que la mitad irá a parar a Redes. Para Brasil irán a parar unos 206 millones de inversiones orgánicas -sin contar la adquisición de CEB-. Dentro del plan a 2025 por el que Iberdrola tomará el liderazgo claro de las energías verdes, Brasil representa el 14% de los 8.700 MW de nueva construcción en renovables, frente al 31% de EEUU y el 20% de España.

De cara al futuro, si por algo destaca el país sudamericano es por el papel en la cartera de energía eólica marina. Allí se construirán 9.000 MW hasta 2023 según las previsiones de la compañía. "Su posicionamiento en renovables y en redes, la diversificación geográfica y una sólida estructura financiera le permite capturar las oportunidades en el nuevo escenario de transición energética", afirman Bankinter.

Dia

Para Dia Brasil es su segundo mercado ya tras superar a Argentina en 2020, solo por detrás de España (con el 13,5% de las ventas, con 929,8 millones de euros). Desde el cambio de dirección se ha centrado en cerrar tiendas no rentables y crecer en el estado de Sao Paulo, el más rico y de mayor crecimiento de los 26 que hay.

Iberdrola y Arcelor incluyen a Brasil como parte fundamental de sus nuevos planes estratégicos

Las previsiones iniciales apuntaban a tasas de crecimiento de ventas del 13,8% en Brasil, aunque esta misma semana la compañía ha dejado sin validez sus objetivos estratégicos, lo que también afecta a América Latina, hasta nueva orden. De lo que ya se sabe es que en el primer trimestre del año Dia se llevó un fuerte golpe en sus resultados tanto por el desplome del real como del peso argentino, que se desplomó todavía más, hasta un 36%.

Mapfre

Brasil es para Mapfre su mercado más relevante por detrás de España (con un 13,5% de las primas totales del grupo en 2020) y el primer mercado de Latinoamérica, donde por cierto a nivel seguros la compañía insiste en que hay un enorme potencial -ante la falta de penetración que todavía existe en la sociedad-. En lo que va de año la aseguradora que preside Antonio Huertas ha recuperado el respaldo del mercado. Cuenta con la mejor recomendación en seis años y, por primera vez, en años los analistas ven capaz a la compañía de cumplir con su plan estratégico a 2021, aunque para ello es fundamental la recuperación de la economía brasileña. Según un reciente estudio elaborado por Mapfre Economics, Brasil es el mercado de toda Latinoamérica de mayor potencial para el sector de los seguros y donde se cree que podría llegar a triplicar su tamaño en los próximos años. Mapfre cuenta con la cuarta mayor cuota de mercado por volumen de primas en América Latina, del 5,4%, y es la primera en No Vida, con el 6,5% a cierre del año 2020.

La compañía confía en que la recuperación económica junto a la revalorización del real aúpen este año sus resultados en Brasil este año. La depreciación del real durante el primer trimestre del año supuso una caída de las primas del 13% de enero a marzo en euros, frente al crecimiento del 13,3% que tuvieron en moneda local, hasta los 729 millones de euros y llevó a caer a la mitad el beneficio, de 29 a 14 millones.

Viscofan

Aproximadamente un 7,4% de los ingresos de Viscofan proceden de Brasil, lo cual es la mitad de todo lo que ingresa en Latinoamérica y el tercer mayor mercado para la empresa, solo por detrás de Estados Unidos y ahora China. No obstante, para la compañía Navarra Brasil no es solo un gran consumidor sino que también es un gran productor, ya que tiene ahí dos de sus fábricas que, junto con la de Uruguay, son las únicas que mantiene en el continente sudamericano.

Mapfre cree que puede triplicar su negocio allí en unos años y ya es la cuarta aseguradora del país

Se puede decir que la pandemia incluso ha sido un viento de cola para Viscofan ya que se ha incrementado de forma considerable el consumo en casa, donde sus productos están más presentes. Si bien es cierto que, por contra, algunos eventos deportivos y culturales, en los que también estaban muy presentes, se han cancelado o se han celebrado con mucho menos aforo. Con todo, el sector creció un 4% en 2020. Para Viscofan, Sudamérica significa un nicho importante de crecimiento, tanto por población, como por penetración del consumo de carne y la compañía está bien posicionada para captar ese potencial. En bolsa, este año acumula ligeras subidas, de entre el 2 y el 3% después de que fuera una de las mejores el curso pasado, con un rebote de casi el 30% frente a las pérdidas que reportó el Ibex.

ArcelorMittal

Para la mayor acerera del mundo por beneficio (pre pandemia) Brasil es uno de sus mayores motores de crecimiento junto a México (también en este grupo se incluye Liberia). El capex se ha centrado en estos tres países de cara al plan estratégico a 2024 -unos 1.500 millones de dólares- y entre los tres aportarán 0,6 billones al ebitda en este periodo, según cálculos de la compañía.

La filial brasileña de Arcelor destaca en el grupo por la parte de minería, aunque es el mayor productor de acero en el país con una capacidad instalada de 12.500 millones de toneladas por año. Aporta un el 8,3% de los ingresos al grupo -en el caso de Aperam, filial de acero inoxidable, alcanza el 17,7%- y al cierre del año 2020 el beneficio neto ascendió a 33.070 millones de reales brasileños -unos 5.540 millones al cambio actual-, aunque las pérdidas del grupo alcanzaron los 605 millones de euros (por segundo año consecutivo).

Un saludo!

Mañana sabré explicar lo que ocurrió hoy