Re: La actualidad de los mercados

JL Carpatos - Cierre WS

Mañana sabré explicar lo que ocurrió hoy

Valores españoles

En cuanto al cierre de los ADR de valores españoles más significativos que cotizan en el NYSE.

Cierre EEUU en euros y diferencia con España

TEF 4,04 1,36%

BBVA 5,26 0,45%

SAN 3,32 1,31%

Un saludo!

Mañana sabré explicar lo que ocurrió hoy

Re: La actualidad de los mercados

Re: La actualidad de los mercados

Wall Street rebota con ganas y con el Dow Jones en su mejor día desde marzo

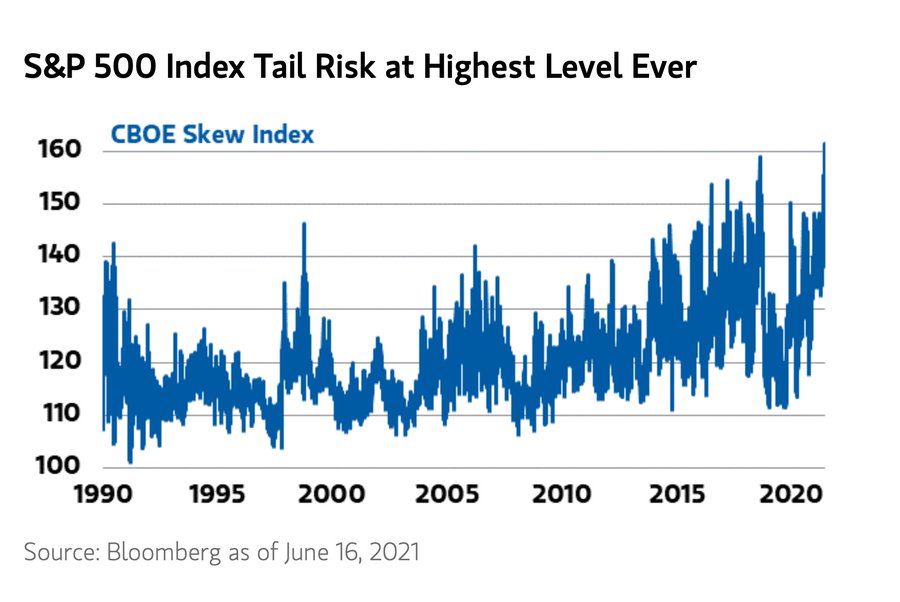

UNA CORRECCIÓN DEL 10% AL 20%

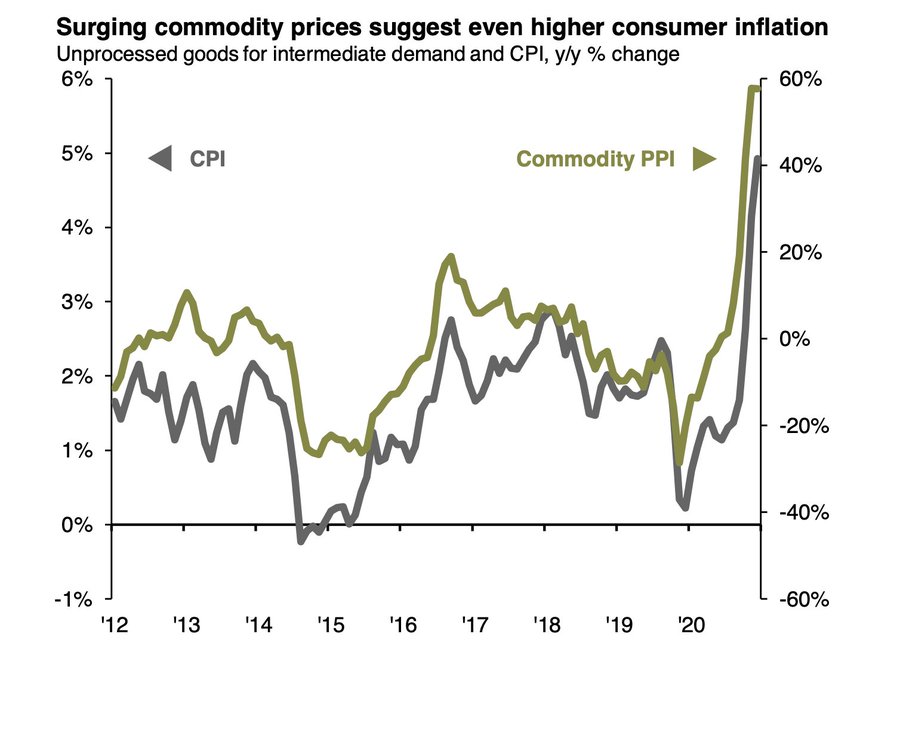

OTROS MERCADOS

Fuente.- Bolsamanía

Re: La actualidad de los mercados

PARÍS, 22 de junio (Reuters) - Las acciones a seguir el martes en la Bolsa de Valores de París y en Europa:

* AXA AXAF.PA anunció el martes que había firmado un acuerdo con GENERALI GASI.MI para vender sus actividades de seguros en Malasia, por un monto total en efectivo de 140 millones de euros.

* RENAULT RENA.PA - Desempeño financiero de Nissan 7201.T en abril y mayo fueron mejores de lo esperado, dijo el presidente del grupo japonés en la reunión general del martes.

* LVMH LVMH.PA - Sephora, una subsidiaria del grupo, y ZALANDO ZALG.DE anunció este martes un acuerdo sobre la venta online por parte del grupo alemán de productos distribuidos por la marca de cosmética francesa.

* SANOFI SASY.PA y su socio estadounidense Translate Bio TBIO.O anunció el martes el inicio de los ensayos clínicos de fase I de su vacuna de ARNm contra la influenza.

* ESSILORLUXOTTICA ESLX.PA dijo el lunes que estaba considerando abandonar su plan para hacerse cargo de la GRANDVISION GVNV.AS holandesa luego de que un tribunal de arbitraje dictaminara que Grandvision no había cumplido con sus obligaciones bajo la conciliación del acuerdo.

* VIVENDI VIV.PA - Los accionistas del grupo de medios y entretenimiento deben votar durante la jornada sobre la propuesta escisión de Universal Music Group (UMG), criticada por algunos fondos activistas.

* LAGARDÈRE LAGA.PA - Europa 1 "no se convertirá en una radio de opinión", asegura Arnaud Lagardère en una entrevista con Le Figaro, mientras que una gran mayoría de la redacción está en huelga por temor a alinearse con la línea editorial del CNEWS canal de televisión.

* VARTA VAR1.DE suministrará celdas de batería de alto rendimiento a Porsche, dijo el lunes un portavoz del grupo.

Los principales cambios en las recomendaciones:

* Aéroports de Paris: Citigroup pasa de neutral a vender apuntando a 101 EUR.

* Bobst: Research Partners eleva su precio objetivo de 75 CHF a 90 CHF.

* Bossard: Berenberg comienza a monitorear con comprar apuntando a CHF 340.

* CareTech: Berenberg permanece en comprar con un precio objetivo aumentado de 600 a 700 GBp.

* EasyJet: Citigroup pasa de neutral a vender.

* F-Secure: SEB Equities cambia de mantener a comprar, apuntando a 4,70 EUR.

* Flughafen Zürich: Citigroup pasa de neutral a vender con un objetivo de 143 CHF.

* Gurit: UBS sigue a la venta con un precio objetivo elevado de 1.500 CHF a 1.600 CHF.

* Iberdrola: Deutsche Bank pasa de comprar a mantener.

* Klépierre: J.P. Morgan pasa de un rendimiento neutral a un rendimiento inferior al apuntar a 20 EUR.

* L'Oréal: AlphaValue recomienda infraponderar con un precio objetivo aumentado de 364 a 413 EUR.

* Land Securities: J.P. Morgan pasa de neutral a sobreponderado, apuntando a 850 GBp.

* Montana Aerospace: Berenberg comienza a monitorear con comprar apuntando a 49 CHF.

* Nordex: Societe Generale cambia a comprar, apuntando a 27 EUR.

* Sirius: Jefferies sigue comprando con un precio objetivo ajustado de 1,23 EUR a 1,26 EUR.

* Sonova: Stifel pasa de comprar a mantener a pesar de que el precio objetivo subió de CHF 315 a CHF 370.

* Symrise: Jefferies dice de mantener con un precio objetivo elevado de 103 a 111 EUR.

* Terna: Deutsche Bank pasa de mantener a comprar.

* The British Land: J.P. Morgan pasa de neutral a sobreponderado, apuntando a 600 GBp.

Ni arrepentido ni encantado de haberme conocido

Re: La actualidad de los mercados

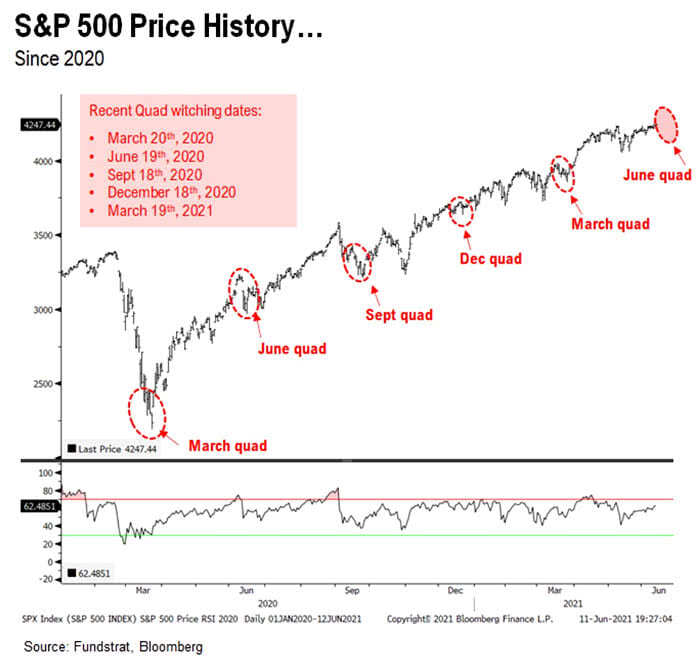

May quadruple witching spell some relief to US stocks?

https://isabelnet.com/?s=S%26P+500

h/t @fundstrat #markets #investing #assetallocation

#sp500 $spx #spx $spy #stocks #stockmarket #equities

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

I shorted the US #StockMarket in early January 2008 with every penny I had and could borrow. It was a painful spring, but a very profitable fall.

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

#Bancos #España #Empresas #Ibex35

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

https://invertiryespecular.com/2021/06/22/kaplan-presidente-de-la-fed-de-dallas-hay-que-empezar-con-el-tapering-ya/

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]

Re: La actualidad de los mercados

"The time to buy is when there's blood in the streets".[Nathan Rothschild]