Estos son los valores del Ibex 35 que más se beneficiarán del recorte de tipos del BCE

En movimiento sin prisa, aunque parece que (por ahora) con pausa, ayer el BCE bajaba los tipos de interés en 25 puntos básicos. Un recorte ligero pero que aliviará a muchos particulares y entidades, que se beneficiarán del mismo de diferentes maneras. Socimis, empresas con alta deuda, valores con buen dividendo o turísticas, son algunas de las compañías del Ibex 35 que saldrán ganando.

El día de ayer, 6 de junio, supuso un cambio importante para todos. Un cambio para la política monetaria y economía europea, un cambio para los ciudadanos de a pie y un cambio para los inversores.

Después de más de cinco años sin bajar tasas, ayer el BCE seguía el guión establecido y recortaba en 25 puntos básicos los tipos de interés de referencia, el primero que acomete el banco central desde que se inició el mandato de Christine Lagarde. De esta forma, la tasa de referencia para las operaciones principales de financiación se queda al 4,25%, la facilidad de depósito al 3,75% y la de la facilidad marginal de préstamo, en el 4,50%, con efectos el 12 de junio.

"Hemos recortado porque ha aumentado la confianza en la futura senda de la inflación", explicaba Lagarde en la rueda de prensa de ayer, al mismo tiempo que el banco central elevaba su previsión sobre la inflación para 2024 y 2025. En este contexto, el BCE ha reiterado su mensaje de que "mantendrá los tipos de interés oficiales en niveles suficientemente restrictivos durante el tiempo que sea necesario para lograr ese objetivo", lo que supone que, de momento, la puerta a otro recorte de tasas en julio no está del todo abierta.

Valores del Ibex 35 más beneficiados con el recorte de tipos

En cualquier caso, la "ligera" moderación en el coste del dinero tendrá impacto en compañías y sectores. Y lo tendrá por varias vías.

Socimis e inmobiliario

Para empezar, la bajada de tipos supondrá una inmediata merma en el coste de financiación tanto para empresas como para consumidores u hogares, algo que supondrá, en este último caso, buenas noticias para el sector

inmobiliario y socimis, y empresas del

IBEX 35 como

Inmobiliaria Colonial y

MERLIN Properties, cuyos negocios reciben muy bien la rebaja en el Euribor que vendrá al calor de la merma de tipos oficiales. "Este sector además tendrá un impacto adicional a través de una mayor valoración de sus activos, por tanto, inmobiliario y socimis serán de los más favorecidos por el inicio de recortes en tasas de interés", apunta la

analista fundamental de Ei, María Mira.

Empresas con deuda alta

Más allá de las socimis, los sectores y valores "que están obligados a realizar importantes inversiones para su desarrollo, por ejemplo, las empresas de energías renovables

Solaria y

Acciona Energías Renovables, también saldrán ganando, ya que el recorte de las tasas sería positivo de cara al cierre de las financiaciones para la construcción de la nueva capacidad renovable que han planificado en el corto y medio plazo. Lo mismo que los gestores de infraestructuras en procesos tempranos de inversión, como es el caso de

Sacyr", señala el

analista de iBroker, Antonio Castelo.

Pero, sin lugar a dudas, en un escenario de bajadas de tipos los valores del Ibex 35 que se verán más beneficiados son aquellos que tengan un mayor nivel de endeudamiento y balances más ajustados, al ver moderarse sus costes financieros. En ese sentido, si ponemos el foco en

la ratio de deuda / fondos propios (D/FFPP), que mide el nivel de deuda que tiene una empresa en función de sus fondos propios (cuanto más pequeña sea esta ratio menos endeudada está la empresa, y viceversa), encontramos varios protagonistas.

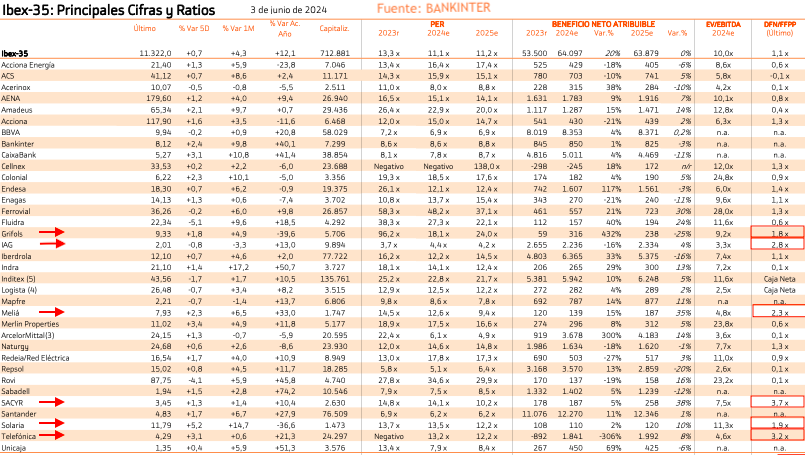

En concreto, según el informe publicado por

el equipo de análisis de Bankinter este lunes pasado, 3 de junio, de media, el

IBEX 35 presenta una ratio D/FFPP del 1,1x. Pero en algunos de los valores esta cifra se dispara muy por encima de este nivel.

La ratio más elevada la presenta

Sacyr, con un

3,7x, de acuerdo con el informe de Bankinter. Sus acciones acumulan una caída del 6,4% en las últimas dos semanas, aunque en el acumulado del año sube más de un 14%%.

Telefónica acumula una deuda total de 28.482 millones de euros, lo que supone una ratio sobre sus fondos propios de

3,2x.

IAG, Melia Hotels,

Solaria y

Grifols -protagonista en el mercado español este 2024 tras el informe de Gotham City Research-, también tienen un nivel de endeudamiento muy elevado. Por ello, el recorte de los tipos les ayudará a aligerar la carga de intereses de sus pasivos y a refinanciar.

Rentabilidad por dividendo

"Otra vía por la que la bajada de tipos impactará en positivo es a través de esa rivalidad entre la

rentabilidaddividendos y rentabilidad vía tipos de interés y con bajada del precio del dinero salen ganando comparativamente los dividendos, que serán ahora más atractivos frente a la alternativa libre de riesgo. Y aquí tenemos compañías como

Enagas con dividendo-yield de más del 10.5%,

Mapfre (7.7%),

Caixabank,

Logista,

Acerinox,

Repsol,

Bankinter,

Redeia,

BBVA,

Naturgy o

Endesa con rentabilidad vía dividendo superior al 5% y por tanto muy interesantes frente a tipos a la baja", señala María Mira.

Negocios cíclicos

Y no podemos dejar de revisar ese impacto que tendrá la relajación de la política monetaria sobre el dinamismo de la economía. "Menor coste del dinero impulsará el consumo y con él se animará la demanda de compañías con negocio cíclicos, como

ArcelorMittal,

Acerinox o compañías de medios de comunicación, si bien en este último caso no tenemos representación en el Ibex 35", asegura la analista fundamental de Ei.

Por su parte, "valores relacionados con el turismo y el ocio pueden verse beneficiados, ya que en un entorno de obtención de financiación más barata, los consumidores pueden sentirse más confiados para gastar; aquí nos encontraríamos a

Amadeus,

IAG o

Melia Hotels", añade Castelo.

Y ahora... ¿los bancos?

Todo esto, ¿quiere decir que sectores como el bancario, que se mueve mejor en un entorno de tipos elevados, puede verse perjudicado? "No creemos, ya que, aunque en un escenario de tipos de interés más bajos los bancos pueden ver sus márgenes más disminuidos, el volumen de su negocio de activo (préstamos) puede aumentar debido a la mayor demanda de crédito que se puede producir al disponer de financiación más barata empresas y particulares. Además, unos tipos de interés más bajos pueden incentivar a ahorradores e inversores a mover su dinero hacia activos de mayor rendimiento como acciones y fondos de inversión, lo que suele beneficiar a los bancos que cobrarán mayores comisiones por facilitar estos servicios", concluye el analista de iBroker.

Fuente.- Estrategias de Inversión