FUTUROS DE WALL STREET

El Dow Jones, camino de romper una racha de nueve semanas en positivo

Los futuros apuntan a una apertura a la baja de Wall Street, con los grandes índices camino de cerrar la primera semana del año en negativo, rompiendo una racha positiva que había durado ya nueve semanas. La última palabra la tendrá el informe de empleo, que se publicará poco antes del toque de campana.

Los futuros ligados al

DOW JONES bajan un 0,27% hasta los 37.612 puntos, mientras que los del

S&P 500 ceden un 0,33%, en 4.714 puntos. El

NASDAQ 100 vuelve a ser el más penalizado, con los futuros bajando un 0,41% hasta marcar 16.377 puntos.

Los movimientos llegan tras una sesión agridulce ayer jueves, en la que el S&P 500 y el Nasdaq Composite cayeron por cuarta y quinta sesión negativa consecutiva, respectivamente. El Dow Jones cerró ligeramente al alza, pero está en negativo en la semana.

De hecho, los tres grandes índices neoyorquinos están en camino de romper una racha ganadora de nueve semanas, con el tecnológico Nasdaq como el más penalizado –baja un 3,3% hasta el cierre del jueves-. El S&P 500 cede un 1,7% y el Dow un 0,66%.

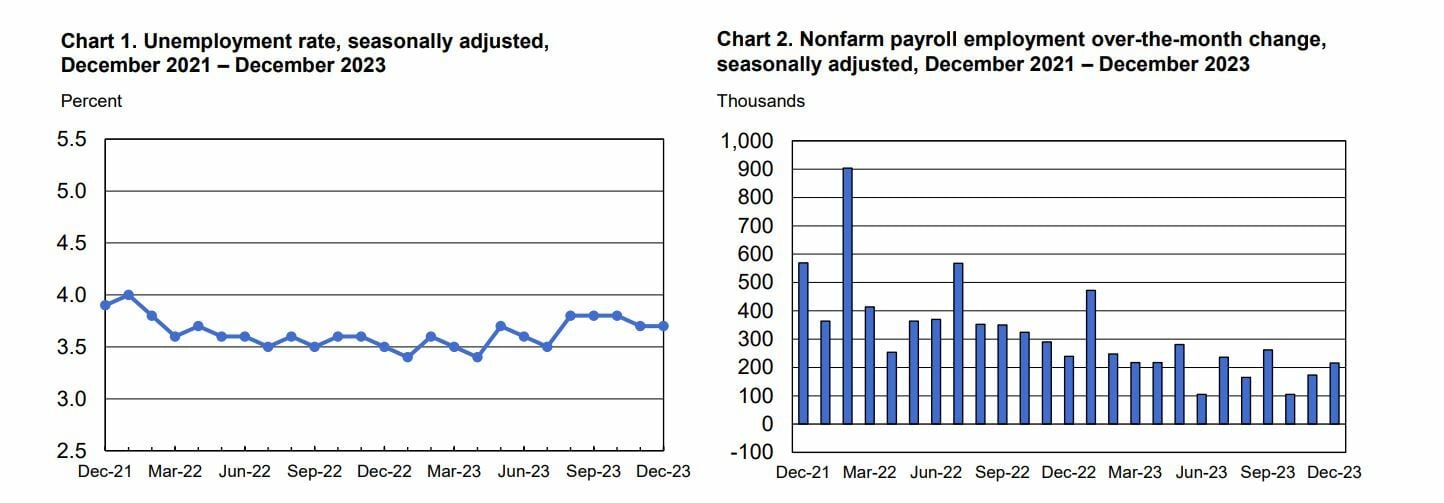

Hoy todas las miradas están puestas en el informe de empleo que publicará el Departamento de Trabajo poco antes del toque de campana. Los economistas encuestados por Dow Jones esperan que muestre una desaceleración en la creación de empleo hasta una cifra de 170.000 puestos en diciembre. Si bien se trata de un ritmo de contratación más lento que el de noviembre, aún así reflejaría fortaleza económica y se sumaría a la evidencia de que las apuestas por una política monetaria más flexible han ido demasiado lejos.

En todo caso, una sorpresa en cualquier dirección podría perjudicar a las acciones, ya que muchos inversores esperan que la economía pueda seguir creciendo pero a un ritmo más lento que permita a la Reserva Federal recortar tipos.

Los operadores ven alrededor de un 65% de posibilidades de que la Reserva Federal reduzca tipos en su reunión de marzo, cuando hace solo una semana el movimiento prácticamente estaba descontado.

“En el período previo a las próximas cifras de empleo en EEUU, el sentimiento ha vuelto a ser de esperar y ver”, explica Jun Rong Yeap, estratega de IG Asia. “Es posible que tengamos que ver un debilitamiento sustancial del mercado laboral estadounidense para justificar que el mercado tenga en precio un recorte de tipos ya en marzo”.

En la renta fija, siempre muy sensible a los cambios en política monetaria, la rentabilidad del bono de referencia vuelve a superar el 4%: sube a primera hora de la mañana cinco puntos básicos hasta marcar un 4,042% en el mercado secundario. En el bono a dos años el rendimiento sube dos puntos hasta el 4,399%.

En el ámbito empresarial, uno de los grandes lastres del parqué en esta primera semana del año ha sido

Apple, que ha visto como dos casas de análisis, Barclays y Piper Sandler, le rebajaban su consejo tras la espectacular subida de 2023. El gigante de la manzana mordida apunta hoy a una apertura en negativo, de nuevo.

Las que están de dulce son las acciones de

Peloton, que suben un 3% en la preapertura después de que ayer se disparasen casi un 14% en la sesión regular. Los inversores continúan aplaudiendo la nueva asociación de la empresa de fitness con TikTok.

La colaboración incluye un nuevo centro de fitness en la aplicación de redes sociales, con contenido creado por instructores de Peloton.

También apunta a una apertura al alza

Costco Wholesale después de informar de unas ventas netas de 26.150 millones de dólares durante el mes minorista de diciembre, un aumento del 9,9 % respecto al año pasado.

Una de las notas negativas del día es para

Applied Therapeutics, que se hunde casi un 30% en el parqué después de anunciar los resultados principales del ensayo de fase 3 ARISE-HF de AT-001 (caficrestat) en pacientes con miocardiopatía diabética con alto riesgo de progresión a insuficiencia cardíaca manifiesta. Si bien hubo una tendencia a favor del tratamiento activo, la diferencia entre los grupos tratados con tratamiento activo y con placebo no fue estadísticamente significativa.

En cuanto a las recomendaciones de los analistas, buenas noticias para

Snowflake, que avanza en la preapertura después de que RBC Capital haya iniciado la cobertura del valor con un consejo de ‘sobreponderar’ y un precio objetivo de 230 dólares que está más de un 25% por encima del cierre de ayer jueves.

En los mercados de materias primas, los precios del petróleo suben y se encaminan a cerrar la primera semana del año con ganancias después de que las tensiones en Oriente Medio hayan dejado en un segundo plano los síntomas de debilitamiento de la demanda estadounidense.

Los futuros del petróleo Brent de referencia en Europa avanzan un 0,34% hasta los 77,85 dólares el barril, mientras que el

West Texas estadounidense se paga a 72,62 dólares, con un avance del 0,60%.

Ambos contratos se recuperan de las caídas de ayer jueves, cuando se conoció que los inventarios de gasolina en EEUU aumentaron a sus máximos de tres décadas, y se encaminan a cerrar la semana con avances.

Mientras,

el dólar sigue viento en popa hacia su mayor ganancia semanal desde mediados de julio, con el

euro bajando un 0,30% frente al billete verde y dejando el tipo de cambio en 1,0915 dólares por cada moneda comunitaria.

Fuente.- Estrategias de Inversión