Castigo para el Ibex 35 en la resaca electoral y a la espera de bancos centrales y resultados

Apertura a la baja del Ibex 35, que no logra mantener el tono positivo y arranca la semana con un fuerte castigo que le sitúa en niveles de los 9.400 puntos. La incertidumbre política que deja la jornada electoral de ayer lleva a los inversores a plegar velas, con los focos puestos además en la temporada de resultados trimestrales y las reuniones de los bancos centrales.

El

IBEX 35 baja un 1,51% hasta marcar 9.426 puntos en la apertura. Los mayores retrocesos a primera hora son para

Banco Sabadell, que cae un 3,56%, por el 3,12% que se deja

Unicaja Banco.

Cellnex, con un alza del 0,41%, lidera los avances, mientras que

Telefónica sube un 0,19%.

La jornada de hoy viene marcada en España por la resaca electoral tras las Elecciones Generales celebradas ayer, que dejan en el aire la formación de un nuevo Gobierno: mientras que el PP fue el partido con más apoyo, los 136 escaños obtenidos en las urnas parecen insuficientes para que pueda formar Gobierno, incluso si contase con el apoyo de VOX. Por otro lado, el actual presidente, el socialista Pedro Sánchez, también tiene difícil lograr acuerdos suficientes para mantenerse en el cargo.

La semana que hoy arranca estará además bajo el influjo de la temporada de resultados trimestrales del primer semestre. En los próximos días nada menos que 30 de las 35 compañías que forman parte del Ibex 35 darán a conocer sus resultados empresariales de la primera mitad de 2023.

La encargada de abrir fuego ha sido

Naturgy (Gas Natural), con un beneficio netyo de 1045 millones de euros en el primer semestre . La compañía energética reporta además un EBITDA de 2.849 millones, lo que representa un incremento de un 39% respecto a 2022. Las inversiones crecieron un 16% hasta los 839 millones y la deuda se redujo un 11%, en 10.752 millones.

Naturgy ha anunciado además que abonará el próximo 7 de agosto un dividendo a cuenta de los resultados de 2023 de 0,50 euros por acción. El Consejo de Administración ha establecido el suelo del dividendo anual para el periodo 2023-2025 en 1,40 euros/acción, condicionado a mantener un rating de BBB por S&P.

Entre las compañías que desglosarán sus resultados esta semana se encontrará también

Iberdrola, que amanece hoy con una mejora en el precio objetivo por parte de los analistas de HSBC, que sitúan la valoración de las acciones de la eléctrica en 12,7 euros, frente a los 12,4 euros anteriores. Peores noticias para

Acciona Energías Renovables, a la que HSBC reduce el precio objetivo de 37 a 33 euros.

En el Mercado Continuo, hoy ha sido el turno de

Almirall. La compañía ha comunicado a la Comisión Nacional del Mercado de Valores (CNMV) que obtuvo un beneficio neto de 12 millones de euros en el primer semestre del año, cifra un 56% inferior a la del mismo periodo de 2022.

Las ventas netas alcanzaron los 466,1 millones de euros, un 6,8% más, impulsadas por su negocio europeo de dermatología, que elevó sus ventas un 15% respecto al primer semestre de 2022, hasta casi 195 millones de euros, gracias a sus productos clave y a lanzamientos recientes. Mientras, el resultado bruto de explotación (Ebitda) de la biofarmacéutica totalizó 101,3 millones de euros en el primer semestre, con un descenso del 5,9% respecto al mismo periodo del año pasado.

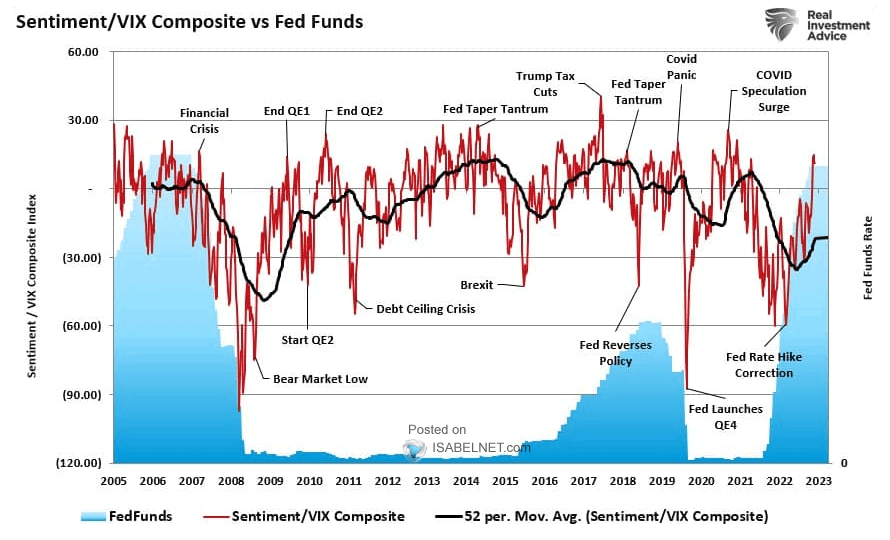

Pero además de la temporada de resultados trimestrales, que siempre son muy relevantes para el comportamiento de las bolsas, los inversores se enfrentan esta semana a las reuniones de los comités de política monetaria de los dos principales bancos centrales occidentales. Mañana mismo se inicia en EEUU la reunión del Comité Federal de Mercado Abierto de la Fed (FOMC), reunión que finalizará el miércoles, mientras que el jueves se celebrará la reunión del Consejo de Gobierno del BCE.

“En ambos casos se espera, dándole una probabilidad de casi el 100%, que los comités opten por incrementar sus tasas de interés en 25 puntos básicos”, señala Juan J. Fernández-Figares, de Link Gestión. Sin embargo, y estando este hecho más que descontado, “lo que ‘moverá’ tanto los mercados de bonos como los de acciones será lo que digan ambos bancos centrales sobre futuros movimientos de tipos de interés”, matiza el experto. “El positivo comportamiento reciente de la inflación en ambas regiones ha hecho pensar a algunos inversores, más en el caso de la Fed, que la de julio será la última subida de tipos del ciclo. No descartamos esta posibilidad, aunque dudamos que ni la Fed ni el BCE se ‘mojen’ en este sentido, dejando los dos la puerta abierta a nuevas actuaciones en materia de tipos de interés en función de cómo evolucionen los datos, especialmente los de la inflación. Esta postura puede decepcionar a más de un inversor, por lo que puede que no sea bien acogida en un principio por los mercados”.

En cuanto a la agenda macroeconómica de hoy, destaca la publicación en Alemania, Francia, el conjunto de la eurozona, Reino Unido y EEUU de las lecturas preliminares de julio de los índices adelantados de actividad de los sectores de las manufacturas y de los servicios, los conocidos PMIs que elabora S&P Global. “En principio se espera que la actividad en el sector de las manufacturas haya seguido contrayéndose en términos mensuales en julio, y que el ritmo de expansión de la de los servicios se haya desacelerado ligeramente con relación a junio”, apunta Fernández-Figares.

A la espera de estos datos, en las bolsas europeas dominan las dudas. El DAX alemán abre con descensos del 0,33% en los 16.127 puntos, el

CAC 40 francés retrocede un 0,37% en los 7.405 puntos, el FTSE 100 de Londres baja un 0,23% en los 7.645 puntos, el FTSE MIB se deja un 0,62% en los 28.674 puntos, y el

EURO STOXX 50 resta medio punto porcentual, en los 4.371 puntos.

También ligeros descensos en los futuros de Wall Street, con todos los ojos puestos en la Fed. Hoy en Wall Street los inversores deberán tener en cuenta además que el índice bursátil

NASDAQ 100 hará efectivo este lunes

un “rebalanceo especial” con el objetivo de limitar la influencia excesiva en de los gigantes Microsoft, Apple, Nvidia, Tesla, Alphabet, Meta Platforms y Amazon.

Antes del reajuste en las ponderaciones, el peso de las acciones de estas siete grandes compañías tecnológicas rondaba el 55% del selectivo, lo que exponía la cotización del índice a la evolución de apenas un puñado de sus componentes.

En los mercados de renta fija, la rentabilidad del bono español de deuda a diez años sube ligeramente hasta el 3,471%, dejando la prima de riesgo respecto a su homólogo alemán 103,75 puntos. Al otro lado del Atlántico, el bono estadounidense de referencia a diez años ofrece un rendimiento de un 3,849%.

En las materias primas, los precios del petróleo echan el freno antes de los anuncios de los bancos centrales, tras haber acumulado cuatro semanas consecutivas de avances. El barril Brent de referencia en Europa retrocede un 0,38% hasta los 80,58 dólares, mientras que los futuros del West Texas estadounidense ceden un ligero 0,08%, en 76,77 dólares.

El euro sube un 0,04% en su cruce frente al dólar hasta establecer el tipo de cambio en 1,1134 dólares por cada moneda comunitaria.

Fuente.- Estrategias de Inversión