Pues si Hartnett dice que vamos a recesión habrá que ir atandose los machicos.

Y si los de BR no compraran bolsica en 6 u 12 mesecicos ...

Cómo invertir bajo la amenaza de recesión

El momento de mercado es muy negativo y los gestores aconsejan mucha cautela pero no apretar el botón de venta

El alza de tipos elevará el atractivo de la renta fija, que será competencia para los activos de Bolsa más conservadores

BlackRock, la mayor gestora de fondos del mundo, terminó por sumarse esta semana a la corriente de pesimismo que domina el mercado. El índice estadounidense S&P, referencia bursátil mundial, entró el lunes en fase bajista: su caída ya supera el 20% desde los últimos máximos. Los inversores reaccionaron con nuevas ventas al dato de inflación de EE UU de mayo del viernes anterior, el más elevado en 40 años y superior a lo previsto. Los bancos centrales han apretado de hecho esta semana el acelerador de las alzas de tipos para intentar combatir el alza de precios y

BlackRock no se lo va a pensar más, no comprará Bolsa en los próximos 6 a 12 meses.

Su postura es neutral, de esperar y ver. Según BlackRock no estaríamos aún en el momento de las ventas masivas sin vuelta atrás, pero tampoco en el de aprovechar las caídas para comprar Bolsa. “No estamos comprando valores de renta variable en el actual entorno bajista porque las valoraciones en realidad no han mejorado, existe el riesgo de que la Reserva Federal se exceda con su endurecimiento monetario y las presiones sobre los márgenes de beneficio son cada vez mayores”, explicaba esta semana la gestora.

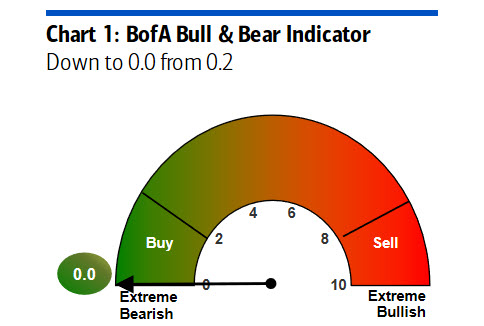

El nivel de pesimismo de los inversores está alcanzando niveles que no se recordaban desde la crisis de Lehman Brothers, en septiembre de 2008, según señala la encuesta a gestores de fondos del mes de junio publicada estos días por Bank of America. El balance semanal en Wall Street arroja las mayores caídas desde marzo de 2020, en pleno estallido de la pandemia. De hecho, las oleadas bajistas vistas estos días, tanto en renta variable como en renta fija, han ofrecido señales ciertas de capitulación del mercado, del momento en el que ya solo queda vender. Son ya muy pocos los optimistas que confían en el rebote y la gran masa de gestores se debate estos días entre una posición neutra, de esperar a que el azote de la inflación escampe y frene las alzas de tipos de los bancos centrales, o una de rendición definitiva, en la que solo quede pensar en cómo construir una cartera para el largo plazo.

Ricardo Gil, director de estrategia de Trea Asset Management, reconoce la señal de alarma vista esta semana en algunos mercados, en que todos los valores de los índices bajaban. “Eso no es algo que ocurra muy a menudo y suele ser señal de que la capitulación ha comenzado. Pero el mejor indicador de capitulación, los niveles de volatilidad en renta variable, todavía no han dado esa señal. Cuando hay capitulación hay que recordar que es la señal de compra más clara de cara a medio plazo”, sostiene. El mercado estaría así muy cerca de la situación vista en marzo de 2020, agosto de 2011 y 2015, aunque no todavía.

La deuda pública de EE UU es ahora la gran oportunidad de compra con el alza de tipos

Para Félix López, socio director de Atl Capital, estos días sí se han dado factores que podrían apuntar a la capitulación del mercado, con todos los activos de riesgo cayendo al unísono. “Tanto en renta fija como en renta variable se están llegando a unas valoraciones razonablemente atractivas como para tomar posiciones de cara al largo plazo. El problema es que los mercados nunca paran en su valor razonable y es más que probable que empeoren algo antes de que empiecen a mejorar”, sostiene. En Atl Capital creen en todo caso que no es momento de reducir los niveles de inversión, ya que tras los fuertes descensos registrados en Bolsa y deuda gran parte de la caída podría haber quedado atrás. Tampoco sería momento ya de adoptar una posición defensiva en la cartera. “Probablemente es demasiado tarde para tomar esa decisión, o al menos nosotros no lo recomendamos. Podemos acertar en el corto plazo, pero está más que demostrado que luego no vamos a saber coger el momento óptimo para volver a entrar en el mercado”, añade López.

El momento de la renta fija

La Bolsa es ahora por tanto una encerrona para quien no haya rebajado con anterioridad el riesgo de su cartera. Es en la renta fija donde los gestores empiezan a ver las oportunidades de compra más claras, en la idea de que el acelerón de las alzas de tipos de la Fed y el BCE ya pueda haber quedado recogida en precio y a la vista además de los notables cupones que van a pagar estos activos. La renta fija empieza además a convertirse en alternativa a la versión más conservadora de la inversión en Bolsa, la que apuesta por la rentabilidad por dividendo. Con bonos soberanos de Estados Unidos a 10 años por encima del 3%, la renta fija gana por fin atractivo en las carteras.

“Las divisas y la renta fija son los dos activos que primero se tienen que estabilizar y es en este último donde estamos viendo más oportunidades”, señala Ricardo Gil. Así, en Trea AM están centrando su atención en bonos con poca duración pero en los que ya se recoge un escenario económico muy adverso.

El mercado ofrece cada vez más señales de estar próximo a una ola de ventas masivas

En Mutuactivos también afirman estar encontrando oportunidades en la renta fija y aseguran que apuestan “con convicción por la deuda corporativa de alta calidad”. La gestora de Mutua Madrileña explicaba esta semana que está reorientando sus carteras con más renta fija y posiciones muy seleccionadas en Bolsa. La firma infrapondera la renta variable y espera caídas de beneficios empresariales, una vez las compañías no puedan soportar por más tiempo el impacto de la elevada inflación y los tipos de interés al alza. Solo salva compañías de calidad como Adidas, Kering, LVMH o Inditex, y a los gigantes del sector tecnológico, donde a los precios actuales ve valor en Facebook, Apple, Netflix, Google, Microsoft y Amazon.

Mucha más convicción muestra Mutuactivos hacia la renta fija. “Hemos aumentado la exposición tanto a tipos de interés como a crédito. Vemos más valor en la parte más larga de las curvas de tipos, especialmente en EE UU, donde el bono americano ya ofrece rentabilidades reales (descontando las expectativas de inflación) positivas. La renta fija americana empieza a servir como activo refugio, contribuyendo a reducir la volatilidad de las carteras”, señalaba esta semana en un comunicado Emilio Ortiz, director de inversiones de la gestora. Los bonos híbridos de empresas de alta calidad son otra de sus apuestas. Tras la fuerte corrección sufrida, ofrecen rentabilidades superiores al 6%.

En Atl Capital, la deuda soberana estadounidense es también la oportunidad más clara. “Hemos empezado a tomar posición en deuda americana a largo plazo por encima del 3%. En el resto de activos estamos con la política de esperar y ver”, señala Félix López.

El mercado se mueve ahora en la cuerda floja y el curso que tome, ya sea el de haber ya tocado fondo o el de nuevas caídas que lo devuelvan a crisis del pasado, va a depender de la inflación. Si no cede en la segunda mitad del año, se confirmará el sombrío escenario que está anticipando el mercado, el de una drástica subida de los tipos de interés con la que enfriar los precios que se lleve por delante el crecimiento y provoque una recesión. En Europa, donde el corte del suministro energético ruso es una amenaza constante, el riesgo de recesión es especialmente elevado.

En ING esperan que el ciclo cambie en verano de 2023, cuando llegarían las rebajas de tipos de interés. “Históricamente, el periodo entre la última subida y la primera bajada ha sido de unos siete meses. Además, nunca la Fed había subido de una manera agresiva en mitad de un mercado que cae un 20%, y con una economía en clara desaceleración”, asegura el banco holandés. Pero hasta entonces, si la senda de la economía no se tuerce aún más, los inversores van a estar también muy pendientes de los resultados empresariales.

Expectativas de beneficios optimistas

En Amundi creen que las perspectivas de beneficios siguen siendo demasiado optimistas. “El ajuste de precios actual está eliminando la mayor parte de la sobrevaloración, pero los niveles actuales son vulnerables a cualquier deterioro de los fundamentales corporativos”, advierten.

James Rutherford, director de renta variable europea de Federated Hermes, avisa de que “los inversores buscan una capitulación total y recortes significativos en las estimaciones antes de volverse más constructivos sobre una empresa o un sector”. Y mientras se despeja la gran incógnita de si el mercado va a entrar de forma irremediable en una fase bajista, apunta a cuál será la opción ganadora. “Las empresas que están en posición de jugar al ataque más que a la defensiva, con fuertes flujos de caja libre que les permitan invertir en I+D y recomprar sus propias acciones”, asegura.

https://cincodias.elpais.com/cincodias/2022/06/17/mercados/1655485359_712991.html