“Todo el mundo piensa que estamos en recesión, excepto el mercado laboral. Estamos viendo signos de enfriamiento en el mercado de valores y el mercado inmobiliario. Pero hasta ahora ha estado desconectado del mercado laboral”, comentaba Bledi Taska, economista jefe del grupo de análisis laboral Lightcast, tras el dato de empleo en EE.UU.

La creación de empleo no agrícola en junio fue de 381.000 trabajadores frente 268.000 esperados y 384.000 anteriores. La tasa de desempleo se mantuvo en el 3,6%. Esto es casi pleno empleo.

Unos datos que provocaron que se mantuvieran las alzas en las bolsas europeas tras los fuertes ascensos de las dos últimas sesiones, y que Wall Street abriera también con ligeros avances.

Las preocupaciones de una posible recesión para la economía de EE. UU. se han cernido sobre el mercado, ya que la inflación ha alcanzado un máximo de 40 años y la Reserva Federal ha elevado las tasas de interés en un intento por controlar los precios altísimos.

No obstante, el informe de mayo muestra que los trabajadores todavía tienen la ventaja por ahora, dijo Layla O'Kane, economista sénior de Lightcast. Todavía hay incentivos para que los trabajadores cambien de trabajo por más dinero, dijo, porque los aumentos salariales no están a la altura de la inflación.

“Creo que los trabajadores seguirán teniendo las cartas, especialmente porque los salarios reales están cayendo debido a la inflación”, dijo O'Kane en MarketWatch. “Eso podría continuar cambiando el cálculo de la búsqueda de empleo porque los trabajadores también podrían sentir algo del dolor de la inflación”.

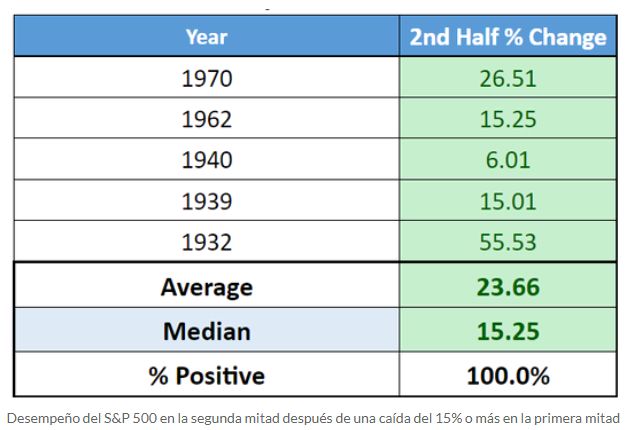

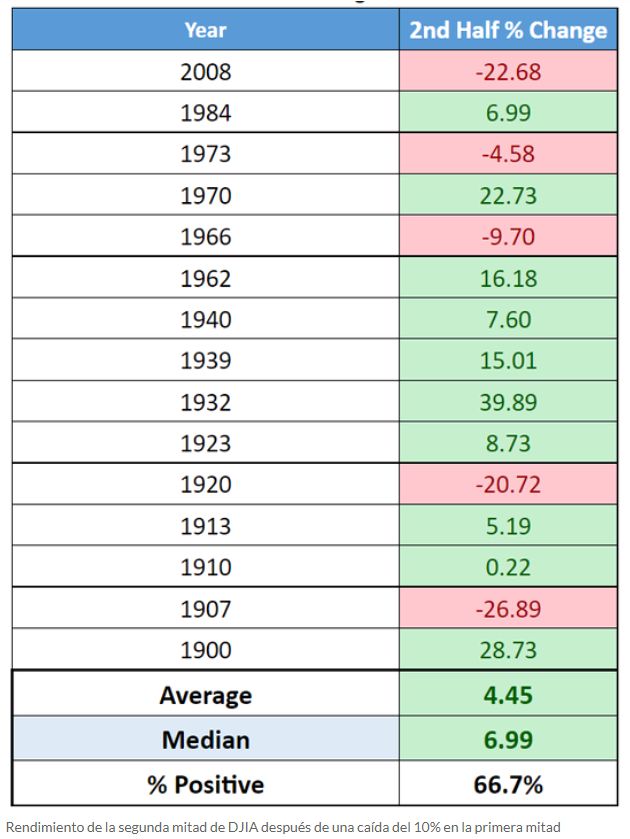

La pregunta que muchos gestores se hacen es si las fuertes caídas de las bolsas en el primer semestre del año han llegado a su fin, y que ya es momento de tomar posiciones de cara a una favorable segunda mitad del año.

“El S&P 500 sufrió su peor primera mitad para cualquier año desde 1970. ¿A dónde vamos desde aquí?”, se preguntaba esta tarde en MW el analista Gary N. Smith.

Añadía:

Recuerdo el desplome de 2007-2008 cuando el S&P 500 cayó un 41% y el gurú financiero Zvi Bodie aconsejó: "A menos que tenga el corazón de un jugador de alto riesgo, salga de las acciones ahora". Desafortunadamente, dio este consejo en marzo de 2009, que resultó ser el suelo del colapso. Cuando un entrevistador le preguntó a Bodie: “¿Salir del mercado de valores en este momento no sería asegurar sus pérdidas?”, Bodie respondió, sin ironía evidente: “Eso es exactamente correcto. Quieres asegurarte de no perder más”.

Mi posición no es meterme con Bodie. Todos hemos cometido errores. Mi punto de vista es que vender reflexivamente después de que el mercado ha bajado rara vez es una buena idea. En su lugar, debemos respirar hondo, calmarnos y, en lugar de pensar si los precios de las acciones son más altos o más bajos que en el pasado, considerar si los precios de las acciones son altos o bajos en relación con sus valores intrínsecos. Para los inversores de valor, predecir altibajos, máximos y mínimos, no es el objetivo. La pregunta es si las acciones son baratas o caras.

Habiendo sobrevivido al Gran Derrumbe de 1929, John Burr Williams escribió su tratado clásico, La teoría del valor de la inversión, argumentando que el valor intrínseco a largo plazo de una acción (o cualquier activo) es el valor presente del efectivo futuro que un inversor espera obtener, recibir, descontados por la "tasa de interés personal" del inversionista.

En lugar de tratar de adivinar si el precio de una acción será más alto o más bajo dentro de unos días, semanas o meses, deberíamos pensar cuánto estaríamos dispuestos a pagar por el efectivo que esperamos recibir si mantuviéramos las acciones. Siempre. No es que literalmente planeemos mantener cualquier acción para siempre, pero pensar de esta manera nos obliga a dejar de perder el tiempo haciendo conjeturas mal informadas sobre las fluctuaciones a corto plazo en los precios de las acciones.

Hagamos algunos cálculos generales para el S&P 500, utilizando el modelo de descuento de dividendos de Williams. Con el supuesto simplificador de un único rendimiento requerido y un crecimiento constante de los dividendos, Williams derivó esta conocida ecuación de valoración: V = D / R – g — donde D es el valor del próximo dividendo, R es la tasa de rendimiento requerida por el inversionista, y g es la tasa de crecimiento de dividendos.

La cantidad total de efectivo que fluye de una corporación a sus accionistas consiste en los dividendos más las recompras de acciones. (La forma más fácil de confirmar esta lógica es imaginar que una corporación tiene solo un accionista: el flujo de efectivo total es claramente dividendos más recompras). En los últimos años, los desembolsos corporativos a los accionistas han sido cada vez más en forma de recompras , lo cual tiene sentido por su trato fiscal favorable .

Interpretando D en el modelo de descuento de dividendos de crecimiento constante como los dividendos anuales más las recompras, y ajustando la forma en que se calcula el índice S&P 500, el valor actual de D para el S&P 500 es 194.

Permitiendo que 2021 sea una aberración, usaré un valor conservador de 150. Para una tasa de rendimiento requerida, las tasas actuales de los bonos del Tesoro de EE. UU. son 2.883.01% en bonos a 10 años Ty 3.1120% en bonos a 30 años.

Usaré un rendimiento requerido del 8%, lo que me parece conservador, pero puede usar su propio número.

La última entrada que necesitamos es la tasa futura de crecimiento de los dividendos del S&P 500 más las recompras. Desde 1998 (los primeros datos que tengo), las tasas de crecimiento anual han sido de alrededor del 6% para los dividendos y del 10% para las recompras. Para la suma, dividendos más recompras, voy a utilizar el valor aparentemente conservador del 5%, que es un poco más bajo que el crecimiento a largo plazo del PIB de EE. UU.

Con estas cautelosas suposiciones, la ecuación de valoración de Williams da un valor intrínseco de V= $150 / (0,08 – 0,05) = 4500, que es un 15% superior al cierre del S&P 500 del 7 de julio en 3902,62.

¿Cómo de seguros debemos estar de que las acciones están baratas? Benjamin Graham, quien, al igual que Williams, experimentó la Gran Caída de primera mano, fue otro padre fundador de la inversión en valor. Aconsejó a los inversores que no paguen más por una acción que un precio que permita un margen de seguridad, "haciendo innecesaria una estimación precisa del futuro".

Warren Buffett lo explicó de esta manera: “Debe tener el conocimiento que le permita hacer una estimación muy general sobre el valor del negocio subyacente. Pero no de cerca. A eso se refería Ben Graham con tener un margen de seguridad. No intentas comprar negocios que valen $83 millones por $80 millones. Cuando construye un puente, insiste en que puede transportar 30,000 libras, pero solo conduce camiones de 10,000 libras a través de él. Y ese mismo principio funciona en la inversión”.

Aquí, la incertidumbre más importante es la tasa de crecimiento de los dividendos y las recompras de acciones. Podemos evaluar la solidez de nuestros cálculos probando algunos valores de tasa de crecimiento alternativos, como 4% o 6%, que dan valores intrínsecos de 3750 y 7500, respectivamente.

En lugar de valores uno u otro, podemos cuantificar nuestra incertidumbre poniendo probabilidades en nuestras suposiciones. Por ejemplo, podríamos decir que nuestras creencias sobre la tasa de crecimiento a largo plazo de los dividendos más las recompras pueden describirse mediante una distribución normal con una media del 5% y una desviación estándar del 0,5 %, pero descartando valores inferiores al 3 % o superiores. 7%.

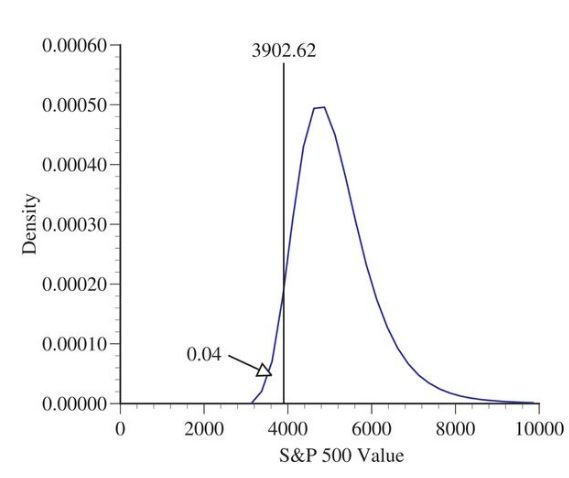

Con estos supuestos, nuestras creencias de valoración pueden resumirse mediante la distribución de probabilidades que se muestra a continuación:

Esta distribución de probabilidad está ligeramente sesgada hacia la derecha con una media de 5151,48 y una mediana de 4999,69. Hay aproximadamente un 4% de probabilidad de que el valor intrínseco del S&P 500 sea inferior a 3902,62, su valor el 7 de julio.

Podemos interpretar este 4% de probabilidad diciendo que nuestras suposiciones implican que si compramos el S&P 500 por $3902.62, creemos que solo hay un 4% de probabilidad de que hayamos pagado demasiado. Esta es una cuantificación simple del margen de seguridad de Graham.

¿Cuál es el resultado final proverbial? Nadie sabe dónde estarán los precios de las acciones la próxima semana, el próximo mes o al final del año. Pero una serie de suposiciones plausibles y conservadoras sobre el flujo de efectivo futuro de las acciones indica que es muy probable que el valor intrínseco del S&P 500 esté actualmente por encima de su precio de mercado. Las acciones están baratas.

Cálculos realziados por Gary N. Smith es profesor de economía Fletcher Jones en Pomona College. Es autor de “ The AI Delusion ” (Oxford, 2018), coautor (con Jay Cordes) de “ The 9 Pitfalls of Data Science ” (Oxford 2019), y autor de “ The Phantom Pattern Problem ” (Oxford 2020).