Evergrande destacaba como una de las mejores empresas chinas. Ahora, el peso de las deudas está provocando una crisis que amenaza con extenderse más allá del sector inmobiliario, donde, como promotora, ocupa el segundo puesto del país por volumen de ventas.

Hace un año circuló en internet una carta en la que supuestamente Evergrande pedía ayuda al gobierno de Guangdong, donde tiene su sede, para evitar una posible escasez de efectivo.

La compañía alegó rápidamente que la carta fue inventada. Pero alertó a muchos inversores sobre lo elevada que era de la cifra de deuda de la empresa (123.000 millones de dólares, unos 104.000 millones de euros).

La opinión mayoritaria de los analistas fue que una compañía tan grande no tendría problemas de efectivo y que el gobierno, fuera el regional o el central, jamás la dejaría caer.

No obstante, ya entonces sus acciones habían perdido la mitad de su valor desde los máximos de 2017. Hoy ya es el 90%.

Rápido crecimiento

Fundada hace un cuarto de siglo en Cantón por su presidente, Hui Ka Yan, Evergrande fue uno de los mayores beneficiarios a medida que las reformas del gobierno en la década de 1980 allanaron el camino para una expansión de la propiedad privada de viviendas.

Evergrande en bolsa había producido rendimientos impresionantes a sus accionistas en los años posteriores a su salida al mercado en 2009 en Hong Kong. La acción se multiplicó por ocho entre esa fecha y su techo de noviembre de 2017, superando con amplitud el 30% que en ese mismo periodo se revalorizó el índice de referencia Hang Seng de Hong Kong.

La empresa desarrolla su actividad a través de cuatro segmentos: Desarrollo de la Propiedad, Inversión en la Propiedad, Gestión de la Propiedad y Otros Negocios. El segmento de Otros Negocios se dedica a la construcción de propiedades, la prestación de servicios relacionados con la construcción de hoteles y otras propiedades, los seguros y los productos de consumo rápido.

A través de sus subsidiarias, la compañía también se dedica a la producción de agua mineral y de alimentos. Incluso en 2019 creó una para el desarrollo de vehículos eléctricos pero que nunca llegó a comercializar ningún modelo.

Son las ventas de propiedades residenciales las que constituyen la gran mayoría de los ingresos de Evergrande. Para 2017, la ola de migración a las ciudades de China, y la necesidad de vivienda que siguió, habían convertido a Hui en el hombre más rico del país, con un patrimonio neto estimado, entonces, de 42.500 millones de dólares (35.900 millones de euros). Dado que la mayoría de las acciones de Evergrande son de su propiedad, su riqueza a estas alturas es mucho menor.

La deuda se descontrola

La base del éxito de Evergrande fue una expansión que se sustentó en un volumen de deudas enorme. Para animar a colocar sus bonos, en 2018 el propio Hui compró mil millones de dólares (846,8 millones de euros) del bono recién emitido por un total de 1.800 millones de dólares de la compañía (1.524 millones de euros), que ofrecía una tasa de interés “deslumbrante” del 13,75%.

Christopher Yip, director de S&P Global Ratings, decía ya en septiembre de 2020: “A pesar de que la compañía dice tener planes de desapalancamiento para reducir sus deudas, no hemos visto avances ni entendemos los detalles sobre cómo estos pueden alinearse con las iniciativas gubernamentales”.

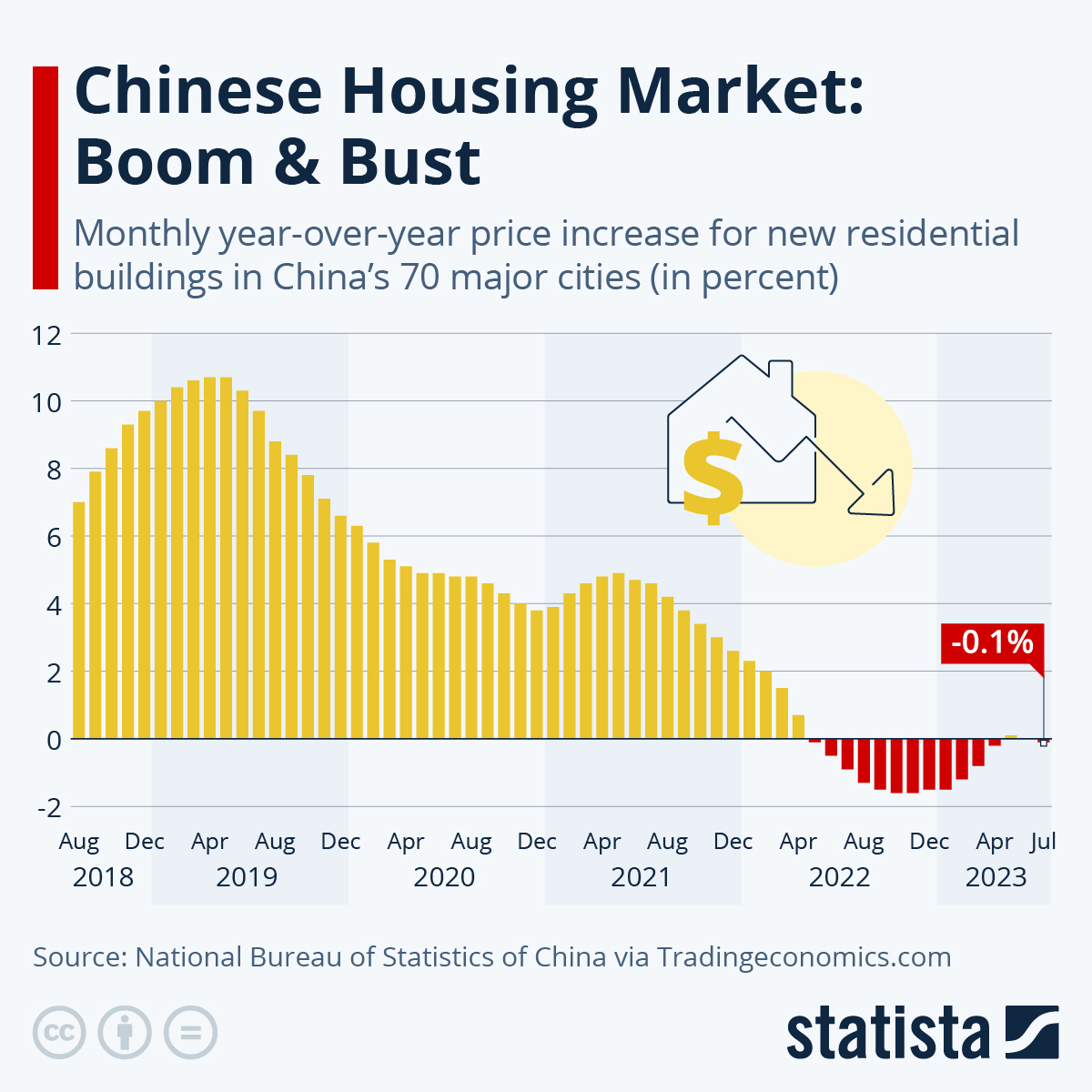

El último año todo ha seguido empeorando. En un país que nunca había conocido una bajada de precios de la vivienda desde la apertura económica iniciada hace casi 40 años, la creencia, que en España nos resulta tan familiar, de que “la vivienda nunca baja”, no era puesta en duda.

Sin embargo, ni con bajadas de precio de más del 30% han conseguido mantener el ritmo de ventas en un país donde la pirámide poblacional cada vez está más envejecida y, debido al coronavirus, ha frenado la movilidad y la inversión extranjera.

A eso se suman las demandas de compradores de viviendas que aún esperan la finalización de los apartamentos que pagaron parcialmente. Los proveedores y acreedores están reclamado facturas pendientes por doquier.

Evergrande tiene casi 800 proyectos en China que están sin terminar y hasta 1,2 millones de personas que todavía están esperando mudarse a sus nuevos hogares, según una investigación de REDD Intelligence.

Para preocupación de sus casi 200.000 empleados y sus miles de accionistas, ahora sus deudas rondan los 300.000 millones de dólares (254.000 millones de euros), está retrasando pagos, y la amenaza de la quiebra cada día parece más real ya que su deuda está considerada por las agencias como “al borde del impago”.

Impagos y riesgo de quiebra

Se considera que casi 4 millones de personas están relacionadas laboralmente con las actividades de Evergrande en 280 ciudades, por lo que su caída sería un problema económico de primera magnitud para el país.

Quizás por eso durante los últimos meses no cesaban los análisis que, aun advirtiendo del riesgo, seguían confiados en una intervención gubernamental para evitar esa situación.

Pero dicha intervención no acaba de llegar. Más bien al contrario, en pos de un posible comprador decepcionado, ha prohibido a Evergrande vender edificaciones antes de haberlas completado, lo que ha asfixiado aún más la escasa liquidez de la empresa.

El viernes pasado CITIC Trust, uno de sus principales acreedores fiduciarios, aceptó una prórroga de tres meses en el pago de las deudas pero parece apenas un remiendo.

Evergrande es uno de los emisores corporativos de mercados emergentes más grandes del mundo, y según Fitch –que la semana pasado le rebajó la calificación a “incumplimiento probable”- debe devolver 850 millones de dólares (720 millones de euros) antes de fin de año

En bolsa la caída es ya del 75% en lo que llevamos de 2021 pero la mayor preocupación está en el mercado de deuda, sus bonos se negocian con un descuento de hasta el 70% de su valor.

Incluso hay quien relaciona la oleada de ventas en criptomonedas de la semana pasada con la situación financiera de Evergrande, ya que se cree que las necesidades de liquidez provocadas por su posible quiebra en uno de los países donde más se minan y se negocian estos activos, se han podido cubrir con ellas, y de ahí las ventas.

Efecto dominó

¿Qué efecto contagio puede haber si una compañía de este tamaño, que casi todos creían estaría respaldada por su país, no afronta sus pagos cuando en el mundo la rentabilidad de los bonos “basura” cotiza en mínimos históricos y, de hecho, con rentabilidad real negativa dado que sus tipos de interés son menores que el actual nivel de inflación?

A eso hay que sumar el efecto dominó sobre las compañías tanto proveedoras como tenedoras de sus bonos, que no cobrarán, y que incluyen al propio gobierno de Guangdong.

El descrédito que caerá sobre otras compañías chinas, que ya están recibiendo un gran varapalo este año en bolsa, y sobre el país en general, podría ser muy dañino. Si el gobierno no salva a Evergrande de la quiebra, sentará un precedente de “libre mercado” que contrasta con sus últimas medidas intervencionistas.

Es como si sólo actuara en el mundo corporativo para poner trabas a las empresas pero no para auxiliarlas. Hasta Soros ha aprovechado la situación para criticar a los inversores extranjeros, como Blackrock, que tienen, a su juicio, excesivos riesgos en un país dominado por un Xi Ping al que él ve como un personaje nocivo para los negocios.

Aunque hay quien cree que precisamente es eso lo que busca el gobierno de Pekín, “limpiar” los excesos capitalistas en los que han incurrido, a su juicio, algunas compañías. Es algo que están viviendo otras empresas como Alibaba o Tencent a pesar de estar muchos mejor gestionadas, y que explica en gran parte el mal desempeño bursátil de la bolsa china este año.