¿Cómo es que el QE rescata bancos bajo la excusa de recuperación? ¿Existe realmente la "recuperación" o lo que sigue existiendo es un subsidio a los bancos que causaron la crisis?

Obama fue derrotado en las recientes elecciones. Continuó con la iniciativa de Bush de rescatar bancos con dinero público. Le dio más poder a la Reserva Federal del que anteriormente tenía y la FED ahora incurre en la "relajación cuantitativa" (Quantitative easing o QE) que sigue rescatando bancos. Quizá se merecía la derrota, no por buenas intenciones de recuperar el bienestar de los estadounidenses, sino porque su ignorancia de la economía le convirtió en títere de los bancos (un "tonto útil", término comúnmente usado en política), y una vez fuertes, los banqueros prescinden de Obama. Y los estadounidenses le han castigado devolviendo el poder a aquellos que causaron la crisis. Dicen que cada pueblo tiene los gobernantes que se merece.

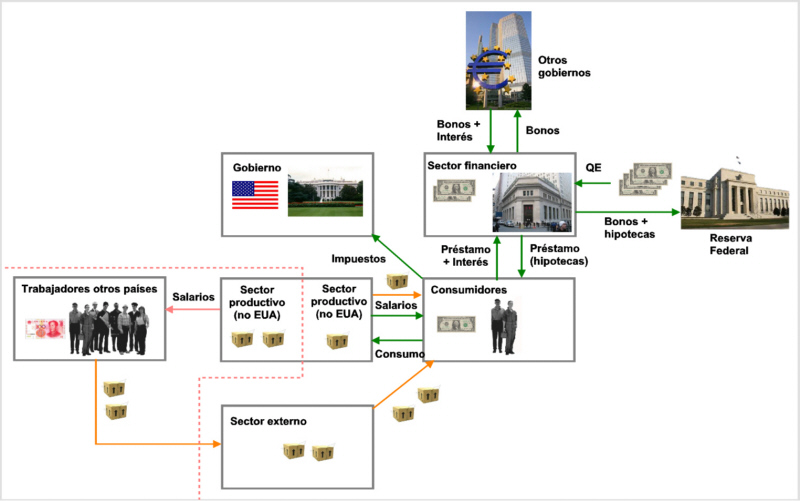

Cuando hablamos de QE, necesitamos entender cómo se propaga el dinero en la economía de EUA. Aquellos que no estén familiarizados con el QE o el funcionamiento de la FED, lean primero mi post La FED y el mercado de bonos. No voy a repetir lo que indiqué allí.

La reforma financiera

Cuando analizamos la reforma financiera, encontramos que lo único que hace es poner coto a algunas (y sólo algunas pocas) prácticas abusivas de los bancos hacia sus clientes. Para algunos no fue una reforma real, sino sólo un placebo (Why Dodd's Financial "Reform" Is Nothing But A Placebo For A Very Sick Economy) pues no se prohibieron los derivados que causaron la propagación de la crisis a otros mercados, no se restaura la ley Glass-Steagall que separa banca de depósitos y banca de inversión, ni tampoco de castiga (STIGLITZ: We Have To Throw Bankers In Jail Or The Economy Won't Recover) ni prohíbe ni regula efectivamente (la SEC no tiene herramientas ni facultades suficientes) ninguna de las prácticas riesgosas que generaron la crisis. Y cuando una ley (legislación o regulación o mandato) no se aplica, es como si no existiera. Como dicen en EUA "law without enforcement is void". En otras palabras, las causas de la crisis siguen allí, igual que cuando empezó la crisis, sin que nadie hiciera nada por cambiar absolutamente nada, o al menos nada importante o de fondo.

¿Recuperación?

¿Por qué se dice entonces que hay "recuperación"? El gobierno de EUA se ha endeudado mucho, y endulzó la crisis con gasto público (levantando los precios, sosteniendo el empleo y el PIB a punta de subvenciones), pero a un alto precio: Ha endeudado a las futuras generaciones de jóvenes estadounidenses. ¿Valió la pena?

Hay 17 millones de estadounidenses que se han endeudado para pagar su college sólo para encontrarse con que eso les permite aspirar a ser meseros de restaurante o azafatas (17,000,000 College-Educated Americans Are Wasting Their Degree On Menial Jobs). No es que se menosprecie esos empleos, sino que el salario que pagan difícilmente va a ser suficiente para pagar la deuda que se echaron encima. Esencialmente los estudiantes de college han estado pagando caprichos, porque los costos han subido mucho más que los precios en la burbuja inmobiliaria (CHART OF THE DAY: Is College Education The Next Bubble Set To Burst?). Ser un joven en EUA no parece ser una situación envidiable.

El endeudamiento gubernamental se ha usado para pagar déficits:

- Infraestructura en Afganistán y gasto militar, promovido por los republicanos (Here's Proof That Deficit Hawks Are Killing The Recovery).

- Recortes de impuestos a los ricos, promovido por los republicanos (Extending Bush's High-Income Tax Cuts Is A Bad Idea For The Recovery).

- Reforma de salud promovida por los demócratas. En realidad no ha logrado emular los sistemas de salud europeos, no logró implementar una opción pública que habría competido con las opciones privadas, bajando los precios, sino que apenas logra que se cubra a aquellos con "padecimientos preexistentes" con un incremento del gasto estatal que alimenta a las aseguradoras.

- Otras formas de déficit.

Cuando hablamos de "recuperación" a nivel individual, uno tiende a pensar en mayor empleo y mayores salarios (algo que no ocurre) que se incrementan de forma sostenible o en menores gastos para los estadounidenses. Mientras que las cifras oficiales ubican el desempleo en menos del 10%, estudios independientes señalan que supera el 22% y que los salarios han decrecido. En esta parte de los gastos, una de las mayores tajadas de presupuesto familiar estadounidense está en la salud, que según la casa blanca alcanza en promedio los $1115 mensuales y las hipotecas, que son gastos irrenunciables. Estos gastos han ido aumentando paulatinamente en proporción al ingreso desde los años 1980 al punto de causar la quiebra de muchos. Esta recuperación no ocurre.

Entonces, si no vemos recuperación del estándar de vida, podemos pensar en "recuperación" como mera inflación, algo que no parece ocurrir tampoco según las cifras oficiales. El inversionista Jim Rogers ha denunciado que el IPC es una mentira, porque mientras la FED habla de deflación, los precios están subiendo en EUA y dice que sólo basta salir a la calle a comprar para comprobar el aumento del costo de la vida. Entonces si hay inflación aunque las cifras oficiales hablan de deflación, ¿qué tenemos?

Con inconsistencias (¿mentiras?) de este tipo, ¿no nos recuerda acaso a Argentina? Bueno, hoy EUA está haciendo lo mismo que Argentina antes de la crisis de 1989, imprimir dinero por medio del QE.

La mecánica del QE y la "recuperación"

Ya hemos visto el contexto de la "recuperación". No he puesto citas con hipervínculos, porque todo lo dicho ha sido debidamente comentado en pasados posts míos. Ahora veamos cómo funciona la mecánica del QE para que podamos ver lo que puede pasar.

Sabemos que si se imprime dinero aumenta la oferta de dinero y el precio de la divisa debería bajar. Geithner no quería que se devaluara el dólar, y quería que los demás países tomaran acuerdos que esencialmente habrían enviado bandazos de crisis fuera de EUA, una propuesta que nadie aceptó o aceptaría. Lo que pasa es que el efecto del QE se ha sobrestimado, porque su magnitud es en "billion dollars" mientras que los dólares que existen se miden en "trillion dollars", de modo que el efecto no debería ser demasiado importante como para hacer desplomarse el dólar en un instante, como se desplomó el austral argentino.

El problema que podría hacer salir las cosas de control sería que al minarse la confianza, los países del mundo dejen de usar el dólar, reduciendo su demanda, lanzando el dólar hacia abajo, algo que aunque ayudaría a crear el efecto de devaluar el dólar, traería un bandazo de inflación que se sumaría al aumento del costo de la vida en EUA, dañando a los pobres. Sería el ajuste económico deseado por EUA en la guerra de divisas, aunque no es muy agradable para el ciudadano de EUA. Esto es lo que parece perfilarse a nivel cambiario.

A nivel de flujo de dinero, lo que ocurre es que el dinero del QE entra a los bancos. La FED le compra hipotecas y bonos a los bancos. ¿Qué harán los bancos con ese dinero? Tienen dos opciones:

- Prestar el dinero a los estadounidenses en forma de hipotecas y tarjetas de crédito. Recordemos que los estadounidenses hoy viven mucho más apretados que antes, y ya se han endeudado mucho sólo para poner comida sobre la mesa. Prestar al ciudadano tiene un agravante: El ciudadano deberá pagar intereses, de modo que si aumentara el crédito, lo que veríamos sería a los estadounidenses teniendo que pagar más intereses, lo cual a futuro significa necesidad de una mayor austeridad personal que no ayuda a una "recuperación" vista como consumo.

- Especular con ese dinero comprando bonos de otros países. La ganancia viene dada por la diferencia entre la tasa del bono y la tasa de descuento de la FED que es casi cero. También puede especular levantando precios de acciones o commodities y creando burbujas, o en el mercado de derivados.

Cabe señalar que el dinero gastado por los estadounidenses paga salarios de estadounidenses y de personas de otros países, y aunque se quiera hacer que sólo compren lo producido en el país, lo cierto es que los productos extranjeros son más baratos, y tendrían que gastar más dinero de su presupuesto familiar, así que no tienen alternativa. Así, la cantidad de dinero que circula dentro de EUA como salarios y consumo va drenando al consumidor, quien paga sus préstamos, y además paga impuestos.

Si los préstamos drenan al consumidor, si el consumo drena al consumidor, y los impuestos drenan al consumidor, ¿cómo se puede llamar esto recuperación? No hay un sólo mecanismo que levante el poder adquisitivo del consumidor. Entonces ¿de dónde viene la inflación que causa la "recuperación" y el aumento del costo de la vida en EUA?

- Distribución de la riqueza: Uno puede pensar que viene de una distribución inequitativa de ingresos, donde unos consumen mucho y compiten con los que consumen poco, de modo que el consumo total aumenta. Significa que en EUA una gran mayoría de consumidores ya no es tan importante.

- Monopolios u oligopolios: La venta al detalle de abarrotes actualmente está en manos de una sola cadena de tiendas, bastante impopular por sus prácticas laborales. No es de extrañarse que los precios hayan subido, pues el estadounidense no tendrá más opción que pagar por los bienes de consumo básicos.

Entonces volvemos a la pregunta ¿cómo es que el QE causa "recuperación"? Realmente no parece haber una respuesta clara, porque el QE sólo puede ayudar a endeudar y empobrecer a los estadounidenses o a ayudarle a los bancos a especular y a recibir dinero fresco para sanear sus activos tóxicos que se siguen produciendo porque los mecanismos que causaron la crisis nunca fueron cortados de raíz. Así, la FED al comprar activos, estaría convirtiéndose en un basurero tóxico que se rehúsa a ser auditado. A esto se agregan cuestionamientos que indican que la FED estaría comprando activos con sobreprecio, es decir, pagando más por los activos de lo que realmente valen.

Lo esperable, si este fuera el caso, es que una auditoría total de la FED revelara que la FED está en quiebra. Pero antes de ello no podremos saberlo.

Nos queda claro que sin saber exactamente lo que es una recuperación, no podemos saber lo que es. Hemos visto que bajo diferentes definiciones de recuperación no queda claro cómo el QE ayuda a una recuperación. Lo que si queda claro es que igual que antes, la FED sólo ha tomado medidas para favorecer a los bancos, rescatándoles con cada QE al 0% de interés. Ya en el pasado la FED ha protegido a los bancos al rehusarse a proteger a los tarjetahabientes y al consumidor, y la idea de que la senadora Elizabeth Warren proteja al consumidor ha sido muy impopular.

En el pasado, la creación de la FED surge de la necesidad de evitar que los bancos se canibalizaran entre ellos. Lo que pasa es que nadie le ordenó a la FED que los bancos canibalizaran a otros sectores de la economía. La FED es un ente que protege a los bancos, y Obama ha cometido un error al darle más poder.

QE por lo tanto parece un nuevo TARP sin intereses, otro rescate económico a los bancos, pero algo más encubierto. La palabra recuperación parece ser entonces simple verborrea populista que recuerda a retórica de la Gran Depresión:

"For six years American business has been diverting a substantial part of its attention, its energies and its resources on the speculative game... Now that irrelevant, alien and hazardous adventure is over." ~ Business Week, November 2, 1929 - The Rhetoric of Depression

¿Acaso alguien vé cómo se puede recuperar el consumo en EUA a partir de QE? La verdad es que yo no veo la manera en que EUA se "recupere" a partir del QE.