Bayer AG es una empresa químico-farmacéutica fundada en Barmen (Alemania) en 1863. Para entonces tocaba vivir la bendita revolución Industrial y Bayer estaba enfrascada en el mundo de los tintes. Era una empresa poderosa ya que se aferraba al fuerte sector textil de aquellos tiempos. Más adelante, por fortuna, descubrieron que el tinte de esos textiles contenía medios curativos.

Estas investigaciones llevaron rápidamente al gran descubrimiento de la empresa: el ácido acetil salicílico, el cual sería el principal componente del producto estrella que entró en 1950 en el Libro Guiness de los Récords por ser el analgésico más vendido del mundo: La famosa aspirina. La aspirina fue el primer producto importante de Bayer como empresa quimico-farmaceutica.

Estructura de hoy en día

A fin de separar gerencias operativas y estratégicas, Bayer AG fue reorganizada en holdings cada uno controlado por la matriz Bayer AG.

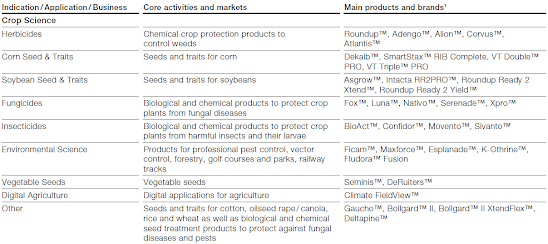

Crop Science

Es la empresa líder en el mundo en protección de cultivos y semillas. Comercializan semillas con características vegetales mejoradas, innovadores productos fitosanitarios y soluciones en protección de cultivos.

En 2002 adquirieron Aventis Crop Science, así como la empresa de semillas neerlandesa Nunhems, formando de este modo esta división Bayer Crop Science.

En 2018 Bayer cierra la compra de Monsanto por 56.000 millones, y es aquí, cuando las cosas empiezan a torcerse.

Con esta fusión, Bayer se convierte en el mayor productor de semillas del mundo. Pero no solo eso, sino que además vende los pesticidas correspondientes a cada tipo de planta, lo cual provoca que los productores agrícolas se vuelvan completamente dependientes de Bayer.

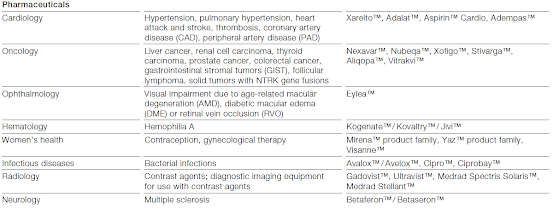

Pharmaceuticals

Esta division se concentra en productos recetados para cardiología, oncología, hematología y oftalmología. Los productos recetados se distribuyen principalmente a través de mayoristas, farmacias y hospitales.

El crecimiento en esta división está impulsado por áreas clave como China, por productos como Xarelto (utilizado para prevenir coágulos sanguíneos) y Eylea (solución inyectada en el ojo para tratar la DME húmeda). Este último con una patente protegida hasta 2027.

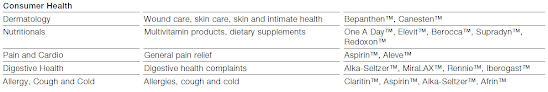

Consumer Health

Esta división se enfoca en medicamentos sin receta como pueden ser productos para el cuidado de la piel, soluciones para algunas categorías de dolor, complementos nutricionales, alergias, tos o resfriados. Todos ellos generalmente vendidos en farmacias y supermercados.

En esta división Bayer no se queda quieta con los cambios que acontecen al mundo. El negocio está digitalizando las operaciones centrales de las cadenas de suministro, la investigación y el desarrollo y el comercio digital, ayudando de éste modo a a crear eficiencias y servir mejor tanto a clientes como a consumidores.

Destrucción de valor por la compra de Monsanto

Werner Baumann (CEO de la compañía) vio el cielo abierto para acometer el proyecto de crear un grupo líder mundial en pesticidas y semillas de alto valor tecnológico con la compra de la estadounidense Monsanto. La idea que ya le acompañaba desde sus tiempos de jefe de operaciones cuajó y en 2016 la legendaria marca de la aspirina compró por nada más y nada menos que 63.000 millones de dólares (aproximadamente 56.924 millones de euros) Monsanto. Marca conocida en el mundo entero por sus investigaciones genéticas en semillas y por la fabricación de productos químicos como pesticidas.

Los primeros síntomas tóxicos de la operación no aparecieron hasta el verano de 2018, cuando la compra se cerró de forma definitiva. Bayer perdió entonces una demanda que alegaba que el herbicida Roundup, de Monsanto, causaba cáncer. Ésta sólo fue la primera de las derrotas ante los tribunales.

En la actualidad, algunos países han prohibido el componente activo del famoso Roundup –el glifosato– así como en otros se están estudiando prohibiciones adicionales. Bayer, por su parte, ha rechazado las quejas sobre el producto, argumentando que hay estudios científicos que demuestran que el glifosato es seguro. El caso a pasado de ser una anécdota en un juzgado de San Francisco a un acuerdo mil millonario valorado en 11.000 millones para que 125.000 demandantes silencien sus bocas.

Desinversiones de buenos activos

En 2019 Bayer realizó varias desinversiones como la venta de su negocio de cuidado de la salud animal a la estadounidense Elanco. No sólo ésto, sino que también vendió su participación del 60% en Currenta, los famosos productos de cuidado de los pies Dr.Scholl´s. Por último, también vendió sus cremas solares Coppertone a la alemana Beiersdorf.

Números

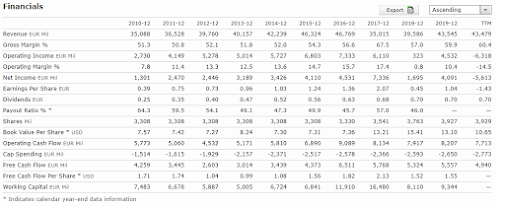

Vemos ventas crecientes, márgenes operativos bastante altos en los años 2016 y 2017, (justamente los años en que la cotización de la empresa tocaba techo).

La empresa tiene actualmente mucha deuda y una mala reputación debido a la compra de Monsanto, a pesar de que su segmento Crop Science es líder mundial indiscutible.

Bayer ha tenido que vender algunos de sus buenos negocios para que su deuda no se vaya a las nubes (ya está en 34 billones).

Valoración

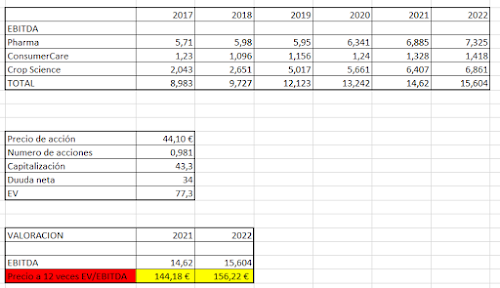

Estimamos un múltiplo de 12 veces EV/EBITDA viendo como cotizan otros negocios semejantes de salud, pharma y Crop Science y haciendo la media ajustada de los tres. Estimamos crecimientos relativamente razonables para cada uno de los sectores.

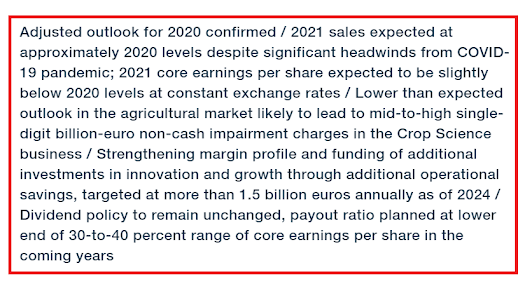

Tal y como se observa, toda la negatividad ha salido ya en forma de precio bajo. El descuento es tal, que podemos estimar cualquier error en la valoración de servilleta que acabamos de hacer. Los crecimientos que hemos estimado parece que no se van a dar, viendo el reciente anuncio. El mercado descontaba otro 15% al precio de sus acciones.

Pero realmente el mercado espera crecimiento al precio que estaban las acciones.

Conclusiones

Los tres sectores en los que se basan las ganancias de Bayer son muy buenos:

Salud: muchas áreas en el sector de salud están dominadas por pocos jugadores que no necesitan competir en precio, por consiguiente, estas compañías suelen tener sólidos flujos de caja libres y buenos retornos sobre el capital invertido.

Todavía se puede estimar un crecimiento en salud del 5% en países desarrollados: tanto el cuidado como el cuidarse es una tendencia en los tiempos que corren. Tengamos en cuenta que aunque la economía esté estancada, la población seguirá poniéndose enferma irremediablemente.

Farmacia: las grandes farmacéuticas suelen tener grandes fosos, pero la innovación no es barata. Para hacer dinero hace falta dinero y el coste de llevar un medicamento desde su descubrimiento, al estante de una farmacia es de unos 800 millones.

Los medicamentos, a veces, se descubren por error (véase el caso de los tintes) y la Aspirina, a Bayer, le supuso un error muy rentable. Sin embargo, otras, sólo se descubren después de un exhaustivo proceso de prueba de miles de compuestos en ratas y ratones. Este proceso puede tardar incluso 5 años en pasar a la cadena de suministro.

Cuando un fármaco pierde la protección de su patente queda expuesto a la competencia y ésta puede cobrar mucho menos por el mismo, ya que no han tenido que soportar los costes de desarrollo.

Crop science: el ser humano va tener que seguir comiendo, y, o bien cambia mucho el mundo, o siempre vamos a necesitar ingerir alimentos provenientes de semillas y cultivos, y siempre éstos van a necesitar un cuidado. Sólo decir que se espera que el mundo tenga unos 10.000 millones de habitantes en los próximos años. Va a ser todo un reto alimentar a un mundo cada vez más grande y mas desarrollado.