Qué ofrecen los bancos por cambiar la hipoteca de interés variable a fijo

El tipo más bajo ronda el 2,5% TAE pero en general supera el 3% por el alza del euríbor

La mayoría de entidades ya ha renunciado a ofertas concretas en subrogación

Eli y Chema no se lo pensaron demasiado. Cuando todo apuntaba a que los tipos de interés iban a subir y el euríbor se pondría en positivo, con una hipoteca pendiente de más de 360.000 euros a 27 años por su chalé adosado, cambiaron el pasado enero de tipo variable a fijo para asegurarse una cuota estable. Con la ayuda de un intermediario, en pocos días lograron sin problemas el 0,88% TAE con Liberbank (fusionada ahora Unicaja Banco).

Cuentan aliviados –y con cierto orgullo– cómo su decisión les ha salvado de pagar más en las cuotas venideras, teniendo en cuenta que su diferencial era del 1% más euríbor y que el índice de referencia ha pisado el acelerador y ya supera el 2,5% en tasa diaria frente al -0,5% de principios de año. Sus amigos Vanesa y Fidel quieren seguir sus pasos y han empezado a preguntar en varias entidades. Pero ellos ya no van a encontrar un precio fijo tan atractivo .

Estaban en el lugar adecuado en el momento preciso. El año pasado y aún a comienzos de este, los tipos fijos estaban en auge y los bancos mejoraban las condiciones para llevarse las hipotecas de otros bancos –lo que se conoce como subrogación -. Pero ahora el escenario es bien distinto. Con las tasas rectoras del Banco Central Europeo (BCE) subiendo más de lo previsto, hasta el 1,25%, y el euríbor disparado, la banca está encareciendo rápidamente las hipotecas fijas porque prefiere que se contraten variables para obtener mayores márgenes. Así, Vanesa y Fidel tendrán suerte si consiguen un fijo que ronde el 2,5% TAE o no llegue al 3% TAE.

“Empecé a preguntar a finales de agosto y y en

Imagin me ofrecían un 1,78% TAE . Evo Banco me proponía un 2% TAE. El resto eran más caros. El problema es que hay que reunir muchos papeles y rellenar mucha documentación y entre unas cosas y otras se tarda bastantes días. No tengo claro que cuando vuelva con toda la información me sigan ofreciendo lo mismo. Además, hay mucha incertidumbre y si la guerra de Ucrania acaba puede que el euríbor se estabilice. Un buen momento para cambiar habría sido cuando ofrecían tipos fijos de menos del 1%, pero esperé porque yo tengo un diferencial del 0,80% y no pensé que el euríbor subiría tan rápido. Ahora no sé si me sale a cuenta”, explica Fidel.

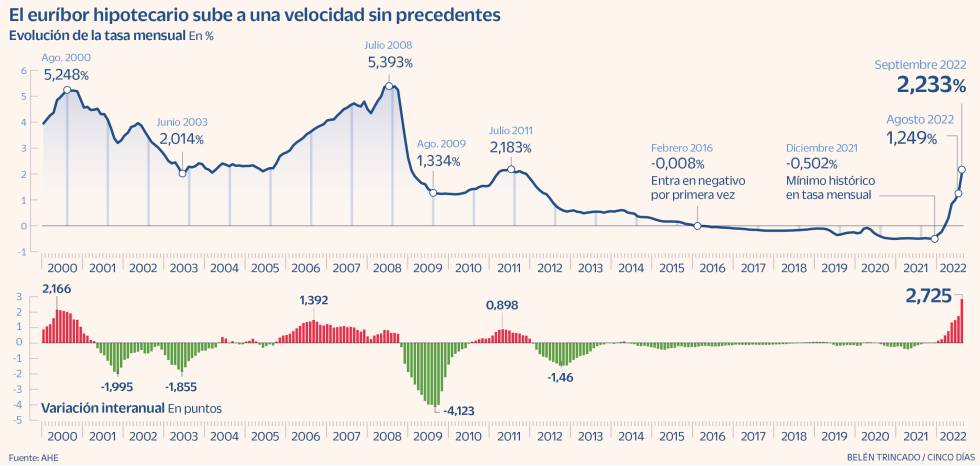

Los analistas creen que el euríbor frenará la escalada y acabará el año alrededor del 2,5% en tasa mensual

Muchos ciudadanos con hipotecas a tipo variable se encuentran actualmente en la misma tesitura. Las cuotas están subiendo más de 2.000 euros al año de media, pero los expertos creen que el euríbor podría pisar el freno y acabar el año alrededor del 2,5% . La subida se podría parar ahí. Además, las hipotecas fijas ya no son el producto estrella de los bancos y los intereses anunciados en los escaparates rondan en general el 3% TAE.

Cada vez menos entidades financieras publicitan ofertas exclusivas por subrogación, para el cambio de hipoteca a otro banco. La mayoría comercializan los mismos tipos que para las nuevas hipotecas o hacen propuestas personalizadas según el cliente, favoreciendo a los más solventes.

Openbank todavía reembolsa 500 euros a quienes lleven su préstamo a la entidad

Openbank mantiene una promoción y reembolsa hasta 500 euros a aquellos que traigan su hipoteca desde otra entidad antes del 31 de octubre. El préstamo debe tener al menos un año de antigüedad y se requieren ingresos mínimos de 1.500 euros al mes para un titular y de 2.000 euros para dos titulares. Cumpliendo condiciones de bonificación y para importes superiores a 150.000 euros es posible lograr un 2,74% TAE a 15 años. Banco Santander anuncia en su web que es posible mejorar las condiciones si se subroga la hipoteca “dependiendo de las características del cliente y del préstamo”. Su hipoteca fija bonificada estándar es al 3,31% TAE.

Misma oferta

BBVA, CaixaBank, Kutxabank y Bankinter invitan a acercarse a una oficina para conocer en detalle la oferta por subrogación. ING aplica las mismas condiciones que si se pidiera un préstamo nuevo para la compra de una vivienda: un interés fijo del 3,85% TAE a 25 años domiciliando la nómina y contratando seguros de hogar y vida. Lo mismo sucede en Ibercaja y Evo Banco, aunque aquí el interés es de los más bajos del mercado, del 2,52% TAE y el 2,53% TAE, respectivamente. En MyInvestor, el precio en hipoteca nueva y subrogaciones también es idéntico para el tipo fijo, del 3,11% TAE a 15 años y del 3,19% TAE desde 15 hasta 30 años, sin vinculación. En la web de Imagin, la entidad móvil de CaixaBank, se oferta el 2,17% TAE por solo domiciliar la nómina.

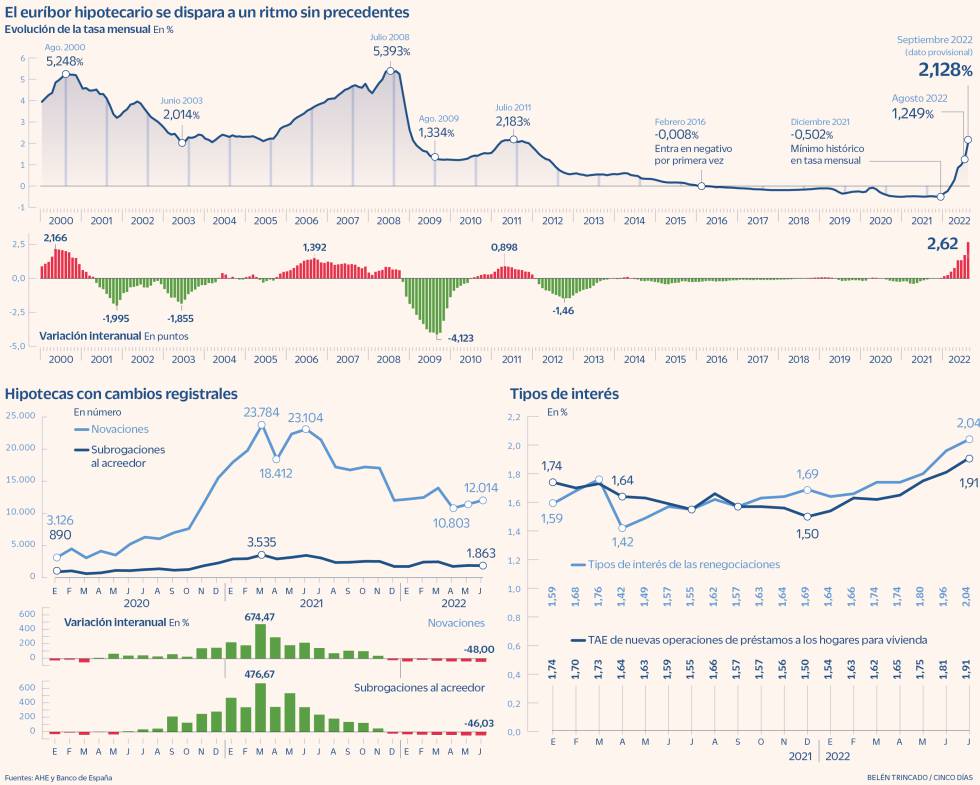

Según los últimos datos del Banco de España, los tipos TAE de los nuevos créditos para vivienda encadenan cuatro meses de incrementos, pasando del 1,65% en marzo al 1,91% en julio. Y los intereses de las renegociaciones también están subiendo y ya superan el 2%. Estas cifras todavía no recogen el incremento de los tipos del BCE en septiembre, que fue de 75 puntos básicos y que siguió a la subida de 50 puntos de julio. Se espera que haya más movimientos al alza antes de acabar el año. De manera que es de esperar que esos tipos TAE continúen creciendo.

Los tipos de las renegociaciones han subido del 1,66% de febrero al 2,04% de julio

“Con carácter general, las hipotecas fijas están recogiendo vivamente el alza de tipos del BCE y es probable que suban más”, asegura el presidente de la Asociación Hipotecaria Española Española (AHE), Santos González, que opina que, “aunque puede haber alguna excepción, es difícil encontrar un banco que juegue en contra de la evolución del mercado y ofrezca un chollo”. Fuentes bancarias aseguran que hay entidades que todavía ofrecen tipos fijos muy agresivos que rondan el 2% con vinculaciones. “Algunos clientes están cancelando la hipoteca en entidades en las que no les dan tipos tan ventajosos. Los que son más agresivos sí se están llevando operaciones”, aseveran. Y avisan: “los clientes deberían vigilar qué productos les están metiendo, a qué precios y con qué comisiones”. Un ejemplo son los seguros de vida, que puede resultar más baratos si se contratan de forma separada con una entidad distinta a la que ofrece la hipoteca.

Cálculos más gastos

Para saber si merece o no la pena en estos momentos mudar de hipoteca fija a variable hay que echar mano de la calculadora. Siguiendo con el ejemplo de la hipoteca variable de Vanesa y Fidel, con un diferencial del 0,80% sobre el euríbor y un capital pendiente de 180.000 euros a 25 años, su tipo efectivo sería del 0,31% porque el euríbor hace un año estaba en niveles negativos del -0,492%. Así, su letra mensual era de 638 euros. Tomando el euríbor actual del 2,128%, el interés efectivo sería ahora del 2,928% y la cuota ascendería a 846 euros, lo que supone 208 euros más al mes o 2.496 euros más al año. La pareja tendría que firmar un tipo fijo inferior al 2,80% para no salir perdiendo, siempre en el caso de que el euríbor continúe escalando. Y a ello habría que sumarle además los costes de la subrogación (ver apoyo).

Los expertos piden vigilar los productos vinculados y las comisiones

Desde el comparador financiero HelpMyCash.com indican que es difícil predecir hasta dónde va a subir el euríbor. “No sería descabellado que rozase el 3%. Todo dependerá de cómo evolucione la economía europea”, afirma la cofundadora, Olivia Feldman, que tiene claro que “aún se pueden firmar hipotecas fijas con un interés por debajo del 3% si se tiene un buen perfil”. Apunta que una hipoteca fija al 2,50% TAE saldría más barata que una variable con un diferencial del 0,80% y el euríbor medio que de momento arroja septiembre.

La subrogación de acreedor consiste en cambiar la hipoteca de un banco a otro. La operación suele conllevar una mejora del precio del préstamo, sin necesidad de tener que cancelarlo y formalizar uno nuevo. En todo caso, se aconseja llevarla a cabo durante la primera mitad de vida del préstamo, que es cuando se pagan más intereses en caso de regirse por el sistema de amortización francés. La Ley Hipotecaria de 2019 simplificó mucho los trámites y limitó las comisiones asociadas al proceso, que en el caso de aplicarse deben aparecer siempre en la escritura del préstamo. El coste oscila entre el 0% y el 2% sobre el importe que queda por devolver dependiendo de la fecha en la que se contrató el préstamo. En hipotecas variables firmadas a partir del 16 de junio de 2019, la comisión puede ser del 0,25% durante los primeros 3 años o del 0,15% hasta el quinto año. Una vez pasados estos 3 o 5 años respectivamente, no hay que pagar nada más. Los gastos derivados de la

tasación rondan entre los 200 y 400 euros según el tipo de vivienda. También hay gastos de notaría, registro y gestoría que corren a cuenta de la nueva entidad financiera. Algunos bancos cobran una comisión de apertura que no está regulada por ley.

Novación. Supone modificar cualquier cláusula de la hipoteca mediante un acuerdo con la propia entidad. Pueden verse afectados el tipo de interés, el capital, el plazo de amortización o los requisitos de bonificación. La comisión por novación hipotecaria suele oscilar entre el 0% y el 1% del porcentaje del crédito hipotecario pendiente de pagar. En la novación únicamente hay que pagar la tasación de la vivienda si fuera necesario. Dependerá de si el propietario cuenta con una tasación reciente de su vivienda o si el banco directamente decide que la vivienda no ha aumentado de valor. En estos supuestos, no habría que tasar de nuevo la casa.

Una nueva hipoteca, más caro. Con una cuantía pendiente de pagar de 100.000 euros en la hipoteca y unos gastos por tasación de 300 euros, el coste por subrogar una hipoteca puede rondar los 550 euros euros; mientras que en la novación -teniendo que pagar los gastos de tasación- el gasto es de 800 euros aproximadamente. Por otro lado, cancelar una hipoteca y firmar una nueva es más caro. No solo hay que asumir los costes de cancelación anticipada, sino también los gastos de la nueva hipoteca y los impuestos.

Fuente.- Cinco Días

:quality(70)/cloudfront-eu-central-1.images.arcpublishing.com/prisaradio/2XVUTBIGXU5JQZBCBBOM7XZS34.jpg)

/cloudfront-eu-central-1.images.arcpublishing.com/prisaradio/OXGUGIS4NNGIRPGEY6XCF7CYFE.webp)