#1

Planes de pensiones, ¿y ahora qué?

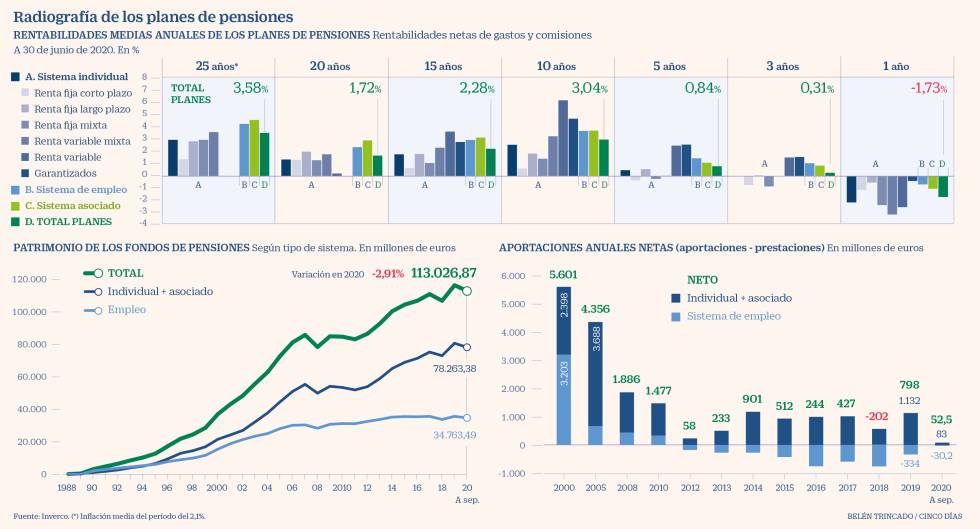

Ahora que fue presentado en el Parlamento el proyecto de Ley de presupuestos 2021 y que recoge alguna de las propuestas relacionadas con la reforma del Sistema de la Seguridad Social Española, lease pensiones, me gustaría abrir un debate sobre la incertidumbre del futuro del sistema individual de P.P. Es cierto que en la tramitación parlamentaria puede, todavía, haber cambios en el límite de aportaciones, pero según mi opinión el margen es estrecho.

1. De producirse cambio en el límete de aportación, ¿en que cantidad creeis que quedará el tema?

2. El Gobierno filtró que piensa crear un fóndo de pensiones con gestión privada para autónomos, pequeñas empresas o individuos que incluso quieran traspasar su P.P. individual en menos de un año, ¿creeis que el Gobierno va a ser capaz de cumplir con ese reto?

3. En relación con los planes de empleo al que lo fía el Gobierno, ¿creeis que las pequeñas y medianas empresas españolas estarán por la labor, estando como están al límite?

4. En caso de que las empresas que quieran, esto va a llevar bastante tiempo implementarlo por que se tienen que modificar convenios sectoriales, constituir gestoras sectoriales, constituir los sistemas de gobierno (sindicatos, patronal, ...) ¿y mientras tanto que va a pasar con los que quieran aportar ya...?

5. Disminuyen de 8000 a 2000€ la desgravación de aportaciones al sistema individual porque la inmensa mayoría de partícipes aportan una cantidad inferior a los 2000€ (no es mi caso), sinembargo aumentan a 10000€ la aportación conjunta al individual 2000€ y al de empleo 8000€; ¿ en que quedamos... los mismos trabajadores que antes no aportaban más de 2000€ van aportar ahora más de 8000€.

Ahí lo dejo, demasiadas incertidumbres para mi cuerpo. Espero vuestras opiniones. Gracias

1. De producirse cambio en el límete de aportación, ¿en que cantidad creeis que quedará el tema?

2. El Gobierno filtró que piensa crear un fóndo de pensiones con gestión privada para autónomos, pequeñas empresas o individuos que incluso quieran traspasar su P.P. individual en menos de un año, ¿creeis que el Gobierno va a ser capaz de cumplir con ese reto?

3. En relación con los planes de empleo al que lo fía el Gobierno, ¿creeis que las pequeñas y medianas empresas españolas estarán por la labor, estando como están al límite?

4. En caso de que las empresas que quieran, esto va a llevar bastante tiempo implementarlo por que se tienen que modificar convenios sectoriales, constituir gestoras sectoriales, constituir los sistemas de gobierno (sindicatos, patronal, ...) ¿y mientras tanto que va a pasar con los que quieran aportar ya...?

5. Disminuyen de 8000 a 2000€ la desgravación de aportaciones al sistema individual porque la inmensa mayoría de partícipes aportan una cantidad inferior a los 2000€ (no es mi caso), sinembargo aumentan a 10000€ la aportación conjunta al individual 2000€ y al de empleo 8000€; ¿ en que quedamos... los mismos trabajadores que antes no aportaban más de 2000€ van aportar ahora más de 8000€.

Ahí lo dejo, demasiadas incertidumbres para mi cuerpo. Espero vuestras opiniones. Gracias