El sistema público de pensiones no se sostiene. El aumento del número de pensionistas y la reducción de asalariados amenaza nuestra pensión de jubilación. Una solución es contratar un plan de pensiones privado pero... ¿cómo elegir un plan de pensiones en mi caso? ¿Qué debo saber?

El pacto de Toledo en el que todos los políticos se han puesto de acuerdo no llega ni a la categoría de parche. En lugar de promover el ahorro privado, se limitan las desgravaciones en el IRPF y se prepara el camino para subida generalizada de impuestos.

Ante esto, ¿qué podemos hacer?¿Interesa aprovechar al máximo la oportunidad actual?¿Cambiará su tratamiento fiscal si cambia el gobierno?

En igualdad de rentabilidades financieras, la inversión en planes de pensiones interesa cuánto mayor sea la diferencia entre salario en activo y una vez jubilado, si reinviertes la deducción fiscal a partir de tipos medios -altos, pero cada caso es un mundo particular. El momento, modo de rescate y las rentas del beneficiario también importan.

Veamos las razones de la existencia de los planes de pensiones.

¿Podremos cobrar nuestra pensión? ¿O necesitamos un plan de pensiones privado?

Antes de pasar a analizarlo, nos gustaría compartir una serie de datos relacionados con la situación actual del sistema de la Seguridad Social y la hucha de la pensiones, con el objetivo de concienciar a la población de que existe un peligro real de no cobrar nuestra pensión al término de nuestra vida laboral.

1. Sigue aumentando el número de años que vivimos después de la jubilación

La esperanza de vida en España es de 85 años para las mujeres y de 83 años para los hombres y somos el cuarto país de Europa con menor tasa de ocupación entre los mayores de 65 años. Esto provoca un mayor número de pensionistas y más años de cobro.

En 2050 un 40% de la población tendrás más de 65 años.

2. El salario de los jubilados se reducirá por término medio un 50% con respecto a su salario en activo

De acuerdo con el "Ageing Report" elaborado por la Comisión Europea en 2018, se prevé que la tasa de sustitución (proporción de la pensión en relación al último salario) de España puede reducirse hasta el 63% en 2025 y hasta el 49,2% en 2050.

Por ejemplo, un trabajador percibía un sueldo de 1.500 euros y al jubilarse pasa a percibir una pensión de 750 euros, la tasa de sustitución.será del 50%

Cuando entre en vigor plenamente la actual reforma, el salario de los jubilados será un 50% inferior al salario en activo. La actual pensión media de jubilación en el año 2023 es de 1.430 euros. ,dado que los perceptores de salarios altos se están jubilando. El sistema actual de pensiones sin modificaciones legislativas únicamente serán sostenible en España si la tasa de paro oficial cae al 6%. La tan cacareada comisión del Pacto de Toledo duerme en el limbo sin que nadie se atreva a tomar soluciones.

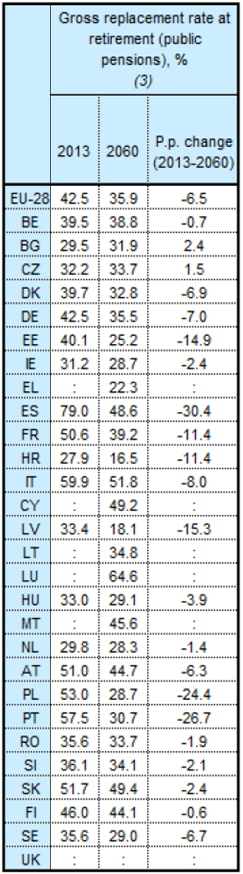

La UE reconoce que las actuales reformas de las pensiones que se están llevando a cabo en muchos de los Estados miembro tendrán como resultado una reducción de la tasa de reemplazo. Así la TTRs (Theoretical Replacement Rates) se espera que se muevan en tasas entre el 40,1% y el 92,5% en 2053. Entre 2013 y 2053, se estima que para un salario medio, las tasas de reemplazo de las pensiones públicas se reduzcan en más de 5 puntos porcentuales en 16 países y en más del 15 puntos porcentuales en otros seis Estados miembros, entre ellos España –según la tabla adjunta–, que registrará una caída de 30,4% puntos porcentuales y pasa del 79% al 48,6%.

3. Sistema de reparto de la Seguridad Social

En el sistema actual de reparto de la Seguridad Social, donde los trabajadores activos pagan las pensiones de los jubilados, y con la estructura de la población, en la que cada vez más hay más parados y jubilados por cada trabajador en activo, puede llegar a suceder que el Estado se vea imposibilitado a mantener el poder adquisitivo de las pensiones públicas a no ser que adopte otras fórmulas de financiación para acometer este gasto.

Ningún partido político habla de ello en los programas electorales. ¿Nos preguntamos por qué?

4. El Estado ofrece ventajas fiscales con el objeto de fomentar la contratación de planes de pensiones

Una de las ventajas de este producto financiero es la deducción fiscal que concede el Estado. Las aportaciones a estos planes, con ciertos requisitos, reducen la base imponible del Impuesto de la Renta hasta un máximo de 1.500€ anuales aportados si son planes individuales ,pudiendo llegar hasta los 10.000 si son planes de empleo que contemplen los requisitos de la Ley 12/2022.

5. Los ingresos de los planes de pensiones tributan como rentas del trabajo

El ahorro fiscal viene por el hecho de que cuando estamos aportando a los planes, es decir mientras somos trabajadores, nos deducimos al suscribir el plan a un tipo mayor que tributamos al percibir la pensión. Según estudios realizados, las razones para invertir en un plan de pensiones son acumular ahorro para la jubilación (60%), la desgravación fiscal (32%) y la rentabilidad financiera (31%).

6. En la Europa del norte los ciudadanos ahorran para su jubilación invirtiendo en acciones (86%) frente a un mero 25% que hace lo mismo en España

No es novedad que en España hace falta más cultura financiera. La inversión en planes de pensiones es un sistema de ahorro automático que te permite crear un colchón para la jubilación. El 60% de las personas activas del norte de Europa (el 95% en Holanda) ya tienen un plan de pensiones, pero en España sólo un 30%. Ello puede ser debido a que aquí la confianza en el Estado es mucho mayor, incluso a pesar de que sólo el 9% de los españoles en activo, conoce cuál será el importe de su pensión de jubilación.

¿Cómo elegir un plan de pensiones correctamente?

A la hora de elegir un plan de pensiones, los españoles solicitamos información principalmente a nuestro banco (en un 60% de los casos) o a nuestros familiares y amigos (en un 19%). Sin embargo, ¿es suficiente? ¿el banco nos estará recomendando el mejor plan de pensiones posible, o el que más le interesa a ellos? ¿mis amigos tienen los conocimientos suficientes para aconsejarme? A continuación, vamos a darte 6 consejos imprescindibles para elegir un buen plan de pensiones.

1. Evaluar qué tipo de plan se ajusta a tus necesidades

- Elegir un plan de pensiones de gestión activa: Consisten en planes de pensiones que invierten en diferentes tipos de activos (renta variable, renta fija o renta mixta) en función de las decisiones de un gestor. Estos planes de pensiones se pueden contratar en bancos tradicionales o en gestoras nacionales e internacionales, de la misma forma que sucede con los fondos de inversión. En Rankia elaboramos anualmente un ranking con los mejores planes de pensiones de renta variable y otro con los mejores planes de pensiones de value investing.

- Un plan de pensiones de gestión pasiva o que replique un índice: En este caso optamos por un plan que aspire a obtener el mismo nivel de rentabilidad que el activo donde invierte. En estos casos, y en la medida en que no vamos a exigir una gestión extraordinaria, lo que más importa es satisfacer unas comisiones bajas. Cualquier décima adicional de rentabilidad que podamos alcanzar por reducción de comisiones se convierte al final en dinero, especialmente, si vamos a plazos de inversión muy largos por la magia del interés compuesto. Cuánto más cerca estemos del rescate del plan (normalmente a la jubilación) menos riesgo debemos asumir tanto en renta fija como en variable. Afortunadamente, en la actualidad empiezan a consolidarse actores financieros que ayudan en dicha tarea y nos acercan a la tendencia mundial de la gestión pasiva: los planes de pensiones indexados. Una de las entidades más conocidas en este sentido es Indexa Capital.

2. Comenzar a invertir cuanto antes

Pongamos el caso de dos amigos, Pedro y Juan. El primero empieza invirtiendo 1.800 € anuales a partir de los 25 años y mantiene la inversión durante 10 años, pero a los 35 se mete en una hipoteca y deja de hacer aportaciones. Juan, que gana lo mismo que él, gasta más de joven y no ahorra nada, pero a los 35 años decide empezar a destinar la misma cantidad, es decir 1.800 euros anuales, y continúa manteniendo esa aportación hasta los 65.

Así, Juan ahorra y aporta 1.800 € anuales más que Pedro durante 20 años, es decir, aporta 36.000 € más. Sin embargo, el capital final, suponiendo un 8% de rentabilidad anual en ambos casos, es de 283.383 € para Pedro y de 220.222 € para Juan.

El tiempo es nuestro mayor aliado a la hora de invertir. La idea de sacrificarse desde joven durante unos años, para poder disponer después de un mayor capital funciona. Si comienza a ahorrar en planes de pensiones desde joven las aportaciones que tendrá que realizar a posteriori serán menores. De igual manera, si comienza joven podrá optar por planes de pensiones que asuman más riesgos, y consecuentemente sean potencialmente más rentables. Si comienza en una edad más cercana a la jubilación no podrá asumir tantos riesgos y por tanto las rentabilidades potenciales serán menores.

3. Realizar aportaciones periódicas de forma sistemática

Además de comenzar a aportar desde temprana edad, realizar ingresos periódicos puede mejorar de forma considerable la rentabilidad final. Si aporta de forma periódica, cuando el plan de pensiones baja, está comprando más participaciones a precios más bajos. Si ha elegido un buen plan cuando éste se recupere esas aportaciones le reportaran una mayor rentabilidad.

4. Realizar aportaciones extraordinarias en momentos clave

Considere realizar aportaciones extraordinarias cuando éste haya sufrido una caída superior al 40 % desde máximos, siempre que confíe en la labor de los gestores del plan. El tiempo será su aliado y si ha elegido un buen plan éste le recompensará con creces. La paciencia es su aliada en la inversión inteligente. En su trayectoria inversora sufrirá momentos de grandes bajadas bursátiles pero piense que en realidad está invirtiendo con un descuento igual a la desgravación fiscal.

5. Amortiguar riesgos en función del tiempo que le reste para la jubilación

A medida que se acerca el tiempo en que va a dejar de percibir rentas del trabajo conviene reducir los riesgos que asume con su plan de pensiones. Puede optar por:

- Un plan con objetivo predeterminado de rentabilidad a largo plazo que invierta un porcentaje mayor en activos sin riesgo bien conforme se alcance la rentabilidad absoluta prevista o bien conforme se acerque la edad de jubilación.

- Efectuar traspasos a un plan de menor riesgo como los de renta fija a corto plazo si prevé rescatar el plan próximamente.

- Ten en cuenta tanto tu perfil de riesgo, como la posible evolución de los mercados financieros. Considera la inversión en planes integrado en el conjunto de su patrimonio, considerando éste como una unidad de inversión y riesgo.

- También puedes dejar el plan de pensiones a tus herederos (cuántos más mejor y cuántas menos rentas perciban del trabajo, también).

6. Rodearte de buenos asesores financieros

Un asesor financiero es un profesional que te ayuda a la hora de contratar y gestionar productos financieros. Su labor suele consistir en analizar tu perfil como inversor y, en función del riesgo que estés dispuesto a asumir, recomendarte un producto u otro. Además, te explicará la letra pequeña de los productos para que entiendas perfectamente las ventajas e inconvenientes de cada opción. En Rankia realizamos un servicio de asesoramiento financiero gratuito a través de nuestra herramienta de asesores financieros.

Otras opciones que tienes a tu alcance son el Foro de Fondos de Inversión, ETFs y Planes de Pensiones donde podrás consultar dudas a inversores como tú, o los cursos y eventos que realizamos a los largo del territorio nacional.

| Claves para elegir un plan de pensiones |

| 1. Evaluar qué tipo de plan se ajusta a tus necesidades |

| 2. Comenzar a invertir cuanto antes |

| 3. Realizar aportaciones periódicas de forma sistemática |

| 4. Realizar aportaciones extraordinarias en momentos clave |

| 5. Amortiguar riesgos en función del tiempo que le reste para la jubilación |

| 6. Rodearte de buenos asesores financieros |

Las consecuencias de no saber elegir un plan de pensiones

A la vista de los datos, en muchos casos los inversores en planes de pensiones pierden la desgravación fiscal vía comisiones, gastos e ineficiencias en la gestión, sobre todo si tienen la desgracia de no saber elegir correctamente un plan de pensiones:

La diferencia de rentabilidad entre el mejor plan y el peor oscila alrededor del 18% anual, sin que el participe se entere.

Según los estudios que anualmente publica el profesor Pablo Fernández:

Durante los últimos 15 años, solo seis de 385 fondos de pensiones tuvieron más rentabilidad que el Ibex 35, lo que representa un porcentaje ínfimo del 1,6%. Por su parte, 12 —el 3%— batieron el retorno de los bonos del Estado a 10 años, mientras que cuatro planes acabaron el periodo con un resultado total negativo.

De esa forma, en lugar de ahorrar para la vejez, con los planes de pensiones muchas personas se descapitalizan y pierden dinero. Esto sucede porque en España, contratamos el plan de pensiones y nos despreocupamos de vigilar los rendimientos que éste nos genera. Así el 82% de los titulares de un plan de pensiones desconoce su rentabilidad y un 71% las comisiones que satisface por la gestión de los mismos. ¿Cambiará esto con Mifid II o la letra pequeña seguirá existiendo?

Seamos honestos y entonemos el mea culpa. La responsabilidad última de que nuestro dinero esté mal gestionado es nuestra, al no realizar un seguimiento de la rentabilidad, ni un análisis previo a la elección de los mismos. Y es que los españoles dedicamos el triple de tiempo a la adquisición de un coche (36 días), que a seleccionar nuestro plan de pensiones. La formación financiera sólo existe en las estadísticas a pesar de esfuerzos muy loables de ciertas entidades.

¿Cuánto podemos ahorrar con un plan de pensiones?

Vamos a analizar un ejemplo de forma que nos ayude a analizar qué rentabilidad real cabe esperar de un plan de pensiones.

Suponiendo una base liquidable en el Impuesto sobre Renta de 32.000 euros que corresponden a unos ingresos aproximados de 40.000 euros. Su tipo marginal, el correspondiente al último tramo de sus rentas, es del 30%.

Supongamos que entre planes de empresa y particulares desgravamos 6.000 euros, obteniendo una rentabilidad del 8%. Capitalizamos tanto la rentabilidad como la desgravación fiscal del primer año, reinvirtiéndolo nuevamente en el plan de pensiones y desgravándonos otra vez por el beneficio fiscal y por la rentabilidad anterior y así sucesivamente durante 20 años. Al final del período tendríamos 63.546 euros, lo que arroja una rentabilidad media anualizada del 12,52%. Es decir, las ventajas fiscales que le reporta un plan de pensiones y el efecto de la reinversión del ahorro fiscal del plan en el mismo plan, como si fuera interés compuesto o bola de nieve, habrían incrementado su rentabilidad en 4,52 puntos. Es decir el beneficio fiscal reinvertido a su vez incrementa la rentabilidad relativa inicial en más de un 50%, pasando del 8 al 12,52%. Pocos productos financieros tienen tanta rentabilidad.

No obstante para calcular la rentabilidad real de un plan de pensiones faltaría considerar la tributación que soporta el rescate del plan, es decir, lo que pagamos a Hacienda cuando pretendemos recuperar el fruto de nuestros ahorros. Si rescatamos nuestro plan de pensiones durante la jubilación, el tipo al que tributamos es inferior al que cuando estábamos activos.

La reciente modificación de la legislación permite retrasar las decisiones del cobro del plan aunque se esté jubilado e incluso puede seguir aportando al plan siempre que no se cobre una prestación del propio plan.

Por ejemplo, no resulta disparatado pensar que si nuestro plan de pensiones ha obtenido una rentabilidad histórica atractiva y está en manos de buenos gestores, puede resultar muy interesante seguir aportando y no rescatar el plan de pensiones. Así podríamos dejar el mismo a nuestros herederos.

Mi experiencia en planes de pensiones es que lo mejor es una combinación de varios planes de pensiones al igual que hacemos con los fondos de inversión, tanto con fondos de gestión activa como pasiva.