Scorpio Tankers: ¿Preparados para la recuperación de la tasa de los tanqueros en 2020? Parte I

13 de diciembre de 2018 8:56 a.m. ET

|

2 comentarios

|

Acerca de:

Scorpio Tankers Inc. (STNG) , incluye:

DHT ,

EURN ,

NNA ,

SALT

Morningsidepark

Valor, situaciones especiales, energía, productos básicos, envío, solo largos

( 1.483seguidores)

Resumen

Scorpio Tankers es un producto de puro juego de petroleros que ha tenido problemas durante el nadir de 2018 en las tarifas de los petroleros.

La compañía aumentó de manera agresiva el capital y refinanció gran parte de su deuda para aumentar la liquidez, eliminar los vencimientos de la deuda y superar las tasas más bajas de los petroleros.

STNG tiene una flota muy joven y planea instalar depuradores en 90 embarcaciones para cumplir con el protocolo de emisiones de la OMI 2020.

Todavía enfrenta importantes pagos / vencimientos de deuda por un total de $ 421.7 millones durante 2019, en comparación con el efectivo sin restricciones del Q4 2018 de $ 620 a $ 635 millones. $ 202.5 millones son notas no garantizadas y convertibles.

STNG hizo un acuerdo de capital de dilución masiva durante el cuarto trimestre de 2018, pero fue esencial para su supervivencia. Si las tasas comienzan a recuperarse en 2H 2019, puede haber alza en el común.

Scorpio Tankers, Inc. (NYSE:

STNG ) es una compañía de productos puros de camiones cisterna que posee, arrienda o alquila en 109 embarcaciones a partir de noviembre de 2018 con una antigüedad promedio de 3.3 años. El listado de la flota se puede encontrar

aquí . Tenga en cuenta que 7 de los buques con TC están en 2007 y 2008 en Clase de Hielo, que tienen opciones de compra que vencen en diciembre de 2018 y los TC que expiran en marzo de 2019. Las acciones de la administración en estos buques brindarán información importante sobre su estrategia de gestión de flotas para 2019 y 2020.

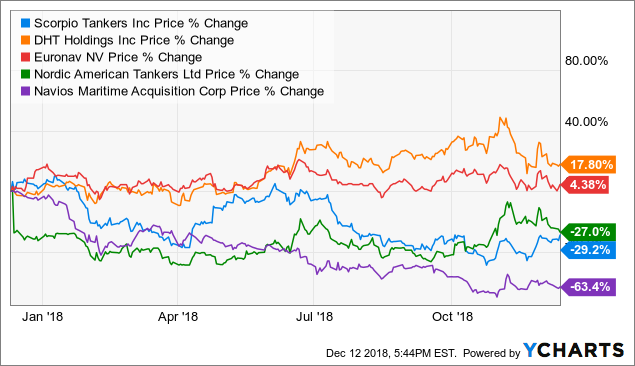

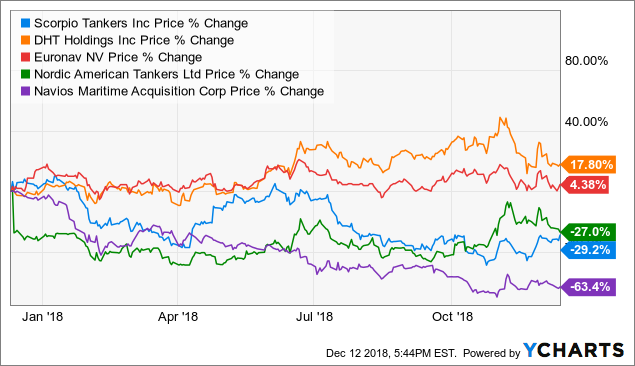

El gráfico de precios de las acciones a continuación contiene compañías que son operadores importantes de activos de petroleros, pero no son comparables verdaderos debido a las diferentes combinaciones de tipos de petroleros o, en el caso de Navios Maritime Acquisition Corp. (NYSE:

NNA ), una cantidad significativamente mayor de apalancamiento En relación con la edad y el tonelaje de sus activos. Nordic American Tankers Ltd. (NYSE:

NAT ) opera exclusivamente Suezmaxes. DHT Holdings, Inc. (NYSE:

DHT ) tiene un 97% de VLCC. Euronav NV (NYSE:

EURN) posee 45 VLCCs, 26 Suezmaxes, y 1 LR2. Las dos compañías que poseen principalmente VLCC, DHT y EURN, obtuvieron mejores resultados en los últimos 12 meses. Los titulares de buques más pequeños, NAT, NNA y STNG, han tenido un desempeño inferior. Acepte esto solo como un punto de datos anecdóticos y comprenda que comprender realmente por qué estas acciones tuvieron un rendimiento diferente requeriría una inmersión más profunda en cada empresa. Tampoco se trata de una lista exhaustiva de empresas del sector.

STNG datos por

YCharts

STNG datos por

YCharts

Fondo

He publicado

varios artículos sobre NNA y uno sobre

Navios Europe I que brindan información sobre el difícil entorno de tarifas de los buques tanque que se experimentó durante 2018. El artículo más reciente de NNA incluye una discusión sobre el reciente aumento en las tarifas de los productos. Estos artículos sirven como guía para la discusión sobre las tarifas de los petroleros de productos que se detallan a continuación y lo invito a leerlos.

STNG - Eventos recientes

La administración de STNG ha estado trabajando de manera agresiva para mejorar la posición financiera de la compañía y abordar la próxima implementación del protocolo de emisiones IS0 2020 que requerirá la instalación de depuradores o el consumo de combustible diesel de muy bajo consumo. Los pasos recientes tomados por la administración para aumentar la liquidez, eliminar los vencimientos de la deuda, superar las tasas más bajas de los petroleros y abordar los protocolos de emisión incluyen:

- $ 319.7 millones de ingresos netos oferta de capital completada el 10 de octubre de 2018.

- Refinanciamiento de 9 líneas de crédito que resultaron en un aumento en la liquidez de $ 321.7 millones.

- Varios anuncios sobre la instalación de sistemas de depuración en 90 de la flota de 109 buques.

- Propuesta de división de stock inversa.

Oferta de acciones comunes brutalmente dilutivas

Las bajas tarifas de los petroleros del producto durante 2017 fueron seguidas por tasas aún más bajas de los petroleros del producto durante 2018 (consulte los gráficos de las tasas de MR en la página 1 en este reciente

Informe semanal de Weber Tanker ). Dejó a las empresas altamente apalancadas con exposición al sector de los camiones cisterna en una situación financiera desesperada y que necesitaban abordar el flujo de caja negativo que los estaba comiendo vivos. STNG optó por emitir una cantidad masiva de capital para proporcionar una pista financiera que cree que será suficiente para llevarla bien en 2020, anticipándose a un repunte en las tasas de los petroleros.

En total, STNG emitió 182.2 millones de acciones (incluidas 20 millones de acciones de la elección de los suscriptores) a $ 1.85 por acción para un ingreso neto de $ 321.7 millones. En su publicación de resultados del 30 de octubre (que se analiza con mayor detalle a continuación), STNG estimó su efectivo no restringido y valores negociables en $ 648.8 millones. Los ingresos netos de la oferta de acciones comunes representan casi el 50% de esta cantidad.

La oferta fue un poco controvertida porque $ 100 millones de la oferta fue comprada por Scorpio Bulkers (NYSE:

SALT ) (J Mintzmyer

cubre la controversia desde la perspectiva de los accionistas de SALT). Desde la perspectiva de los accionistas existentes, la dilución fue masiva (aproximadamente el 50%), pero no había una alternativa atractiva. Dicho de otra manera: era la alternativa menos mala. La gerencia tomó la única decisión que estaba realmente disponible para ella, y los accionistas actuales y potenciales ahora tienen la oportunidad de darse cuenta de la ventaja de los activos durante la próxima oscilación de la tasa del petrolero producto. Lo mejor del mercado de los camiones cisterna, para bien o para mal, siempre hay otro cambio de tasa acechando a la vuelta de la esquina.

Desafíos por venir

El EBITDA ajustado para el tercer trimestre de 2018 fue de $ 29.25 millones. Suponiendo que la Acumulación de Notas Convertibles, la Amortización de los Cargos de Financiamiento Diferido, la Cancelación de los Cargos de Financiamiento Diferido y la Acreditación para la Medición de la Valuación Adecuada de la Deuda Adquirida fluyan a través de la línea de Gastos Financieros del Estado de Resultados, el gasto por intereses en efectivo del tercer trimestre fue de alrededor de $ 35 millones (podría ser un poco más alto, pero es una estimación de estadio decente por ahora). Esto significa que el EBITDA ajustado fue insuficiente para cubrir los gastos por intereses en efectivo para el tercer trimestre y que el STNG fue negativo en el flujo de efectivo después de Dry Dock y Special Survey CapEx, y los pagos de capital normalizados (es decir, excluyendo los reembolsos debidos a la refinanciación).

A partir de noviembre, las tasas de los petroleros del producto del cuarto trimestre de 2018 comenzaron a subir más, lo que los llevó más allá de los máximos estacionales del 2016 y 2017 del cuarto trimestre. Durante su

presentación para inversionistas el 11 de diciembre , STNG brindó una actualización sobre las tasas de QTD en la página 41.

La mejora en las tasas de TCE de:

Las tasas reales de Q3-18 comparadas con la guía de Q4-18 al 30 de octubre de 2018, se traducen en $ 22 millones en flujo de efectivo incremental en el Q4 de 2018

Las tasas reales del 3 al 18 en comparación con la guía del 4 al 18 de diciembre de 2018, se traducen en $ 40 millones en flujo de efectivo incremental en el cuarto trimestre de 2018

La traducción es que el aumento en las tasas, si se mantiene hasta fin de año, aumentaría el flujo de efectivo incremental en $ 18 millones por encima de sus expectativas en la publicación de resultados del tercer trimestre el 30 de octubre. Esto llevaría el flujo de efectivo incremental total para el Q4 en comparación con el Q3 a $ 40 millones. Este es un aumento bastante importante, y se debió a que STNG tuvo aproximadamente el 50% de sus días Q4 flotando al 30 de octubre. El flujo de efectivo incremental de $ 40 millones para el cuarto trimestre en comparación con el tercer trimestre probablemente daría lugar a que STNG sea casi capaz de cubrir sus gastos de intereses en efectivo y los pagos de capital de la deuda (estimado en $ 47.3 millones de la amortización de la deuda trimestral en varias instalaciones de crédito y arrendamientos financieros). Sin embargo, no podrá transferir los $ 22.4 millones del CapEx del Q4 estimado en la página 43 de la Presentación para inversores. Relativo a los resultados trimestrales de 2017 y 2018 YTD, este sería un gran resultado trimestral para STNG. El gráfico de barras en la página 42 proporciona una idea del nivel de las tasas promedio anuales sostenidas necesarias para que STNG sea positivo para el flujo de efectivo después de los pagos de capital y el límite de DD / SS durante 2019. Exploraré esto más a fondo en la Parte II del análisis de STNG.

Vencimientos de deuda no garantizados

El otro gran obstáculo que enfrenta STNG son los $ 421.7 millones en vencimientos de deuda que se producen durante 2019. Aproximadamente $ 219 millones de esta cantidad serán pagos de capital trimestrales y semestrales debidos en las Instalaciones de Crédito y Arrendamientos Financieros garantizados por los buques. Sin embargo, aproximadamente $ 202.5 millones estarán en las Notas no garantizadas y en las Notas convertibles.

En el comunicado de prensa sobre ganancias del tercer trimestre, STNG estimó su efectivo y valores negociables en $ 648.8 millones al 30 de octubre. Como se mencionó anteriormente, el flujo de efectivo de las operaciones del cuarto trimestre después de los pagos del capital y los gastos de capital (CapEx) probablemente será ligeramente negativo, incluso con el aumento en las tasas de los petroleros durante el cuarto trimestre. Una estimación conservadora de T4 2018 efectivo y valores negociables entre $ 620 millones y $ 635 millones parece razonable. Esto debería proporcionar a STNG una amplia liquidez para financiar el reembolso de los $ 57.5 millones de los bonos no garantizados en el segundo trimestre de 2019 y los $ 145 millones de dólares de los bonos convertibles en el tercer trimestre de 2019, así como también financiar el déficit de CFFO después de los pagos de capital en las instalaciones de crédito y el capital de capital de DD / SS .

Iniciativas de reestructuración de deuda

Anticipándose al flujo de caja negativo que probablemente experimentará durante los primeros trimestres de 2019, STNG negoció una mayor flexibilidad en sus instalaciones de crédito. Se eliminó el convenio de prueba de cobertura de intereses y se negociaron pruebas de apalancamiento indulgentes.

En septiembre de 2018, la Compañía celebró acuerdos con algunos de sus prestamistas que son parte de las líneas de crédito con la Compañía, para eliminar permanentemente el convenio financiero de la tasa mínima de cobertura de intereses de los términos de cada instalación. Como resultado, la Compañía ya no está obligada a mantener una proporción de EBITDA a gastos de intereses netos en cualquiera de sus líneas de crédito garantizadas o acuerdos de financiamiento de arrendamiento.

Como parte de estos acuerdos, y para algunas de las instalaciones (como se detalla a continuación), el umbral mínimo para el valor justo de mercado agregado de los buques como porcentaje de la cantidad principal de capital de cada instalación en ese momento fue revisado para que no sea inferior al siguiendo:

InstalacionesRelación mínimaFacilidad de crédito KEXIM155%Facilidad de crédito 2017155%Facilidad de crédito 2016145% hasta el 30 de junio de 2019, 150% a partir de entonces.Facilidad de Crédito ABN145% hasta el 30 de junio de 2019, 150% a partir de entonces.Facilidad de crédito DVB145% hasta el 30 de junio de 2019, 150% a partir de entonces.

Ya que tiene una gran liquidez para realizar los pagos de capital trimestrales y semestrales en sus Facilidades de Crédito y Arrendamientos Financieros, STNG podrá pasar esta prueba de convenio sin problemas hasta 2020.

Iniciativa Scrubber y BWTS

La implementación de los protocolos de emisiones de IMO 2020 ha creado una cierta cantidad de riesgo con respecto al costo y la disponibilidad de combustibles con bajo contenido de azufre para cumplir con los nuevos estándares de emisiones. Dado su apalancamiento relativamente alto, STNG ha optado por mitigar el costo del riesgo de combustible al avanzar con

un plan para instalar depuradores en al menos 90 embarcaciones . Con la instalación de depuradores, STNG podrá continuar usando un combustible de búnker de azufre de menor costo pero más alto. El costo por instalación de la embarcación en los primeros 52 depuradores es de aproximadamente $ 1.53 millones, según el siguiente extracto de los comunicados de prensa:

Ha firmado un acuerdo con terceros para comprar sistemas de limpieza de gases de escape para 42 de sus buques en 2019 y para 10 de sus buques en 2020. El valor total de estos acuerdos se estima en $ 79.6 millones. Los sistemas que se están instalando tienen un diseño "híbrido listo", que les permite actualizarse a una configuración de "circuito cerrado" en una fecha futura.

IMO espera que alrededor de 3,800 embarcaciones se arreglen con depuradores para 2020. Este será un porcentaje relativamente pequeño de la flota mundial. La decisión de STNG de reducir el riesgo de los costos futuros del combustible es, por lo tanto, una ventaja en relación con otras compañías. La economía (una TIR basada en el ahorro de combustible en comparación con la inversión de capital) debe ser bastante alta.

STNG también llegó a un acuerdo para instalar los Sistemas de tratamiento de agua de lastre como se reveló en un comunicado de prensa con fecha del 24 de julio. "Se espera que las instalaciones comiencen en el cuarto trimestre de 2018 y continúen hasta fines de 2022". La instalación de BWTS se requiere en el próximo DD / SS programado para el barco. Dada la relativa juventud de su flota, el requisito de BWTS se extiende a lo largo de varios años.

Reverse Stock Split

STNG celebrará una

reunión especial de accionistas el 15 de enero de 2019para aprobar una propuesta de división de acciones inversa. Muchas instituciones tienen prohibido tener acciones con un precio de mercado inferior a $ 5. Al ejecutar una división inversa de acciones, es probable que STNG esté tratando de ampliar el mercado de sus valores entre las instituciones. La división inversa de acciones a veces puede tener un impacto negativo en las acciones, pero STNG ya ha tomado su medicamento amargo con la oferta de acciones en octubre. Con más de 500 millones de acciones en circulación y un valor de mercado de acciones superior a $ 1 mil millones, STNG podría hacer una división inversa de 1 por 5 y mantener sus acciones en o por encima del nivel de $ 10.

Conclusión

Esta es la Parte I de un análisis de dos partes de STNG. Hay una serie de aspectos positivos que trabajan en favor de las acciones:

- Suficiente liquidez para sobrevivir bien en 2020 en base a tasas iguales o superiores al promedio de 2018 (esto se explorará con mayor detalle en la Parte II).

- Una flota muy joven con una edad media de 3,3 años.

- Un enorme apalancamiento financiero para una recuperación en las tarifas de los petroleros de productos.

- Un plan de instalación del depurador (reflejado en sus proyecciones de gastos de capital para 2019) para todos sus buques, con la excepción de los Handymaxes, que se ejecutarán en su mayoría antes del 1H de 2020.

- Un plan de instalación BWTS para cumplir con los requisitos reglamentarios.

- Un juego puro en el sector de productos petroleros.

Si ha sido accionista durante los últimos 12 meses, hay mucho por lo que estar de mal humor, ya que las acciones han bajado un 29,2%. Si usted es un posible inversionista que busca un juego a más largo plazo en el sector de productos petroleros, es probable que valga la pena echarle un vistazo al STNG a finales del primer trimestre de 2019.

STNG datos por

STNG datos por