Un análisis de una empresa de negocio electrónico en China. JD.com

Esta empresa la ha metido creo Emerito en Cartera. A ver si se pasa por aqui y dice algo al respecto.

JD.com: una compañía maravillosa a un precio maravilloso

Jul. 24, 2018 12:49 PM ET

|

58 comentarios

|

Acerca de:

JD.com (JD)

Investigador de valor

Crecimiento a un precio razonable, horizonte a largo plazo

( 183 seguidores)

Resumen

Esbozo por qué es probable que JD.com aumente sus ingresos centrales de comercio electrónico de China en un factor de 10 en los próximos 10 años.

Para maximizar el valor a largo plazo, la verdadera rentabilidad está enmascarada por las inversiones de crecimiento y la estrategia de crecimiento.

Según mi valoración, el precio de las acciones de JD tiene más del 100% de rentabilidad hasta fin de año y es un potencial de 10 bolsas en la próxima década.

La internacionalización reciente proporciona una ventaja adicional significativa.

" Es mucho mejor comprar una compañía maravillosa a un precio justo que una empresa justa a un precio maravilloso". " (Warren Buffett)

En este artículo, explicaré por qué JD.com (NASDAQ:

JD ) es una gran compañía que no solo está cotizando en una feria, sino a un precio excelente. El precio de las acciones de JD tiene un potencial de crecimiento a corto plazo de más del 100%, y para el inversor paciente, JD.com es un potencial de 10 bolsas. Este es el por qué:

El camino para aumentar los ingresos de comercio electrónico de China por factor 10 en los próximos 10 años

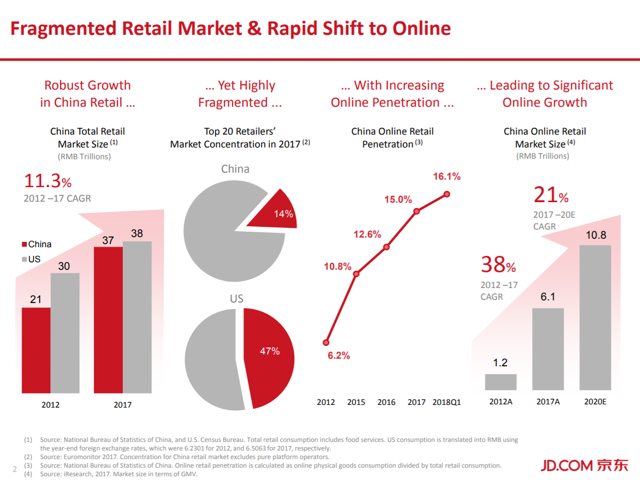

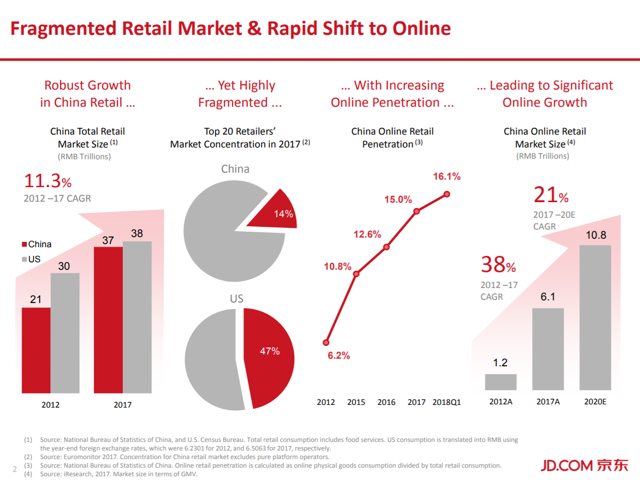

JD.com es la segunda mayor empresa de comercio electrónico de China en el espacio B2C, justo después de Alibaba (NYSE:

BABA ), el propietario T-Mall. A pesar de ser 10 años más joven que Alibaba, JD ya es un rival importante para el liderazgo del mercado de Alibaba. A fines de 2017, la cuota de mercado de JD.com era del 24,7% en comparación con el 56,5% de Tmall.

Informes financieros recientes de JD.com y Alibaba revelan que JD aumenta continuamente su cuota de mercado. En 2017, el valor bruto de mercadería (GMV) de los productos vendidos a través de la plataforma de JD aumentó en un 96.7% de RMB 658,2 mil millones en 2016 a RMB 1,294,4 en 2017. Por el contrario, el GMV de Tmall aumentó solo 29% en el año fiscal 2017.

A diferencia de Alibaba, JD.com posee toda la logística detrás de su sistema de comercio electrónico. Esto permite a JD.com brindar una experiencia de cliente superior. JD es famoso por sus tiempos de entrega extremadamente rápidos (90% el mismo día o al día siguiente) y productos auténticos. A medida que la clase media de China se expande, JD debería poder obtener una mayor cuota de mercado de Alibaba.

De hecho, JD.com podría aumentar sus ingresos en China en un factor 10 durante la próxima década. Hay tres factores clave detrás de este potencial de crecimiento:

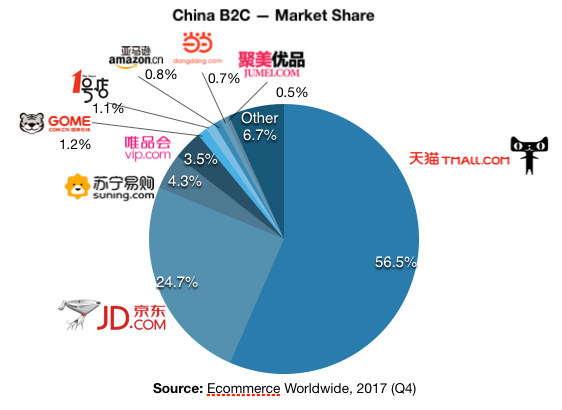

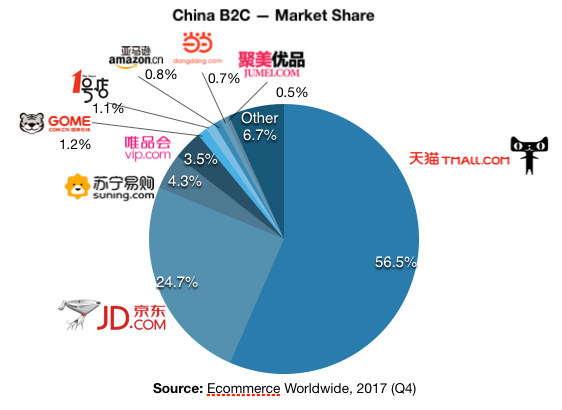

- Aumento de la penetración en línea del comercio electrónico

A partir de hoy, la penetración en línea del comercio minorista en China es del 16.1 por ciento. Hace solo 6 años, en 2012, la penetración en línea fue solo del 6,2%. A fines de 2017, China tenía 772 millones de usuarios de Internet, lo que representa aproximadamente el 56% de la población. A medida que mejora la infraestructura de comercio electrónico en China y que más personas se conectan a Internet, parece plausible que la penetración en línea de China pueda continuar su tendencia a largo plazo y alcanzar una tasa de penetración del 40% en los próximos 10 años, lo que igualaría a un

aumento por factor 2.5 .

2. Aumentar el poder adquisitivo de la clase media china

El PIB en continuo crecimiento de China continúa creciendo a tasas asombrosas. Si el PIB de China aumenta un 5% en promedio durante los próximos 10 años, y si asumimos una tasa de inflación promedio del 2%, el crecimiento nominal en el poder adquisitivo del 7% anual duplicará el poder adquisitivo nominal del chino promedio. Por lo tanto, es probable que este aumento esperado en el poder de compra

aumente los ingresos de JD.com en un

factor de 2.0 en los próximos 10 años.

3. Incrementar la cuota de mercado en el mercado de comercio electrónico de China

Muchos artículos destacan la experiencia superior del cliente que proporciona JD.com en relación con otros jugadores en el mercado chino de comercio electrónico. Las razones principales son una política estricta sobre productos falsificados y tiempos de entrega increíblemente rápidos. A medida que la clase media china crece, estos factores deberían ser aún más importantes y deberían ayudar a JD a aumentar aún más su cuota de mercado. Si Richard Liu continúa ejecutando como lo hizo en las últimas décadas y mantiene la ventaja de JD en proporcionar una experiencia de cliente superior, no hay ninguna razón por la cual JD no aumentaría su participación en el mercado de comercio electrónico. Comparto la expectativa de Richard Liu de que JD superará a Alibaba en el futuro y modelará un aumento en la cuota de mercado de JD del 50% en el espacio B2C después de 10 años (frente al actual de alrededor del 25%). Esto equivaldría a otro

aumentode los ingresos de JD.com

por factor 2.0 .

En resumen, de acuerdo con mis estimaciones, es probable que JD aumente su negocio de comercio electrónico en China por el factor 10 (= 2.5 x 2.0 x 2.0) durante los próximos 10 años. Esto equivaldría a una tasa de crecimiento anual compuesto del 25.9%.

La oportunidad internacional: asociarse con líderes mundiales

Como si la oportunidad del negocio central de comercio electrónico de China no fuera suficiente, existe una oportunidad de crecimiento literalmente infinita para JD.com si se tiene en cuenta la oportunidad internacional.

La expansión más natural para JD.com es la del Sudeste Asiático, que acaba de comenzar. El sudeste asiático es de donde provendrá la mayor parte del crecimiento futuro del PIB mundial. JD ya ha ingresado a los mercados de comercio electrónico de Indonesia, Tailandia y Vietnam.

A comienzos de 2018, JD anunció que tiene planes de ingresar a los mercados de comercio electrónico en EE. UU. Y Europa también. Dado que la infraestructura logística está mucho mejor desarrollada en estos mercados, JD planea asociarse con jugadores locales como UPS o DHL para la entrega de la última milla y aprovechará su propia experiencia en centros logísticos para sobresalir en estos mercados.

En esta etapa, parece demasiado pronto para pronosticar ingresos explícitos del negocio internacional de JD. Estos mercados son competitivos y JD tendrá que luchar duro para obtener cuotas de mercado significativas. El riesgo de estos esfuerzos es, sin embargo, limitado. Como JD pretende asociarse con empresas locales, hay menos necesidad de invertir en infraestructura costosa. Además, cualquier mercado no rentable puede salir con relativa facilidad en caso de que los desarrollos no sean prometedores.

En el lado positivo, la expansión internacional definitivamente tiene valor de opción. JD es un jugador de clase mundial en el comercio electrónico y tiene el potencial de aplicar su tecnología de punta a nivel internacional.

Más allá de los socios locales, JD.com ha atraído el respaldo de Google (NASDAQ:

GOOG ) (NASDAQ:

GOOGL ) y Walmart (NYSE:

WMT ), que parecen muy abiertos a la idea de desafiar a Amazon (NASDAQ:

AMZN ) siempre que sea posible.

Teniendo en cuenta el historial de Richard Liu en China, creo que hay una probabilidad decente de que JD.com tenga éxito en al menos algunos mercados internacionales, proporcionando una ventaja significativa para los accionistas de JD.com. Al mismo tiempo, la desventaja es limitada debido al enfoque de asociación y las opciones para salir de los mercados internacionales en cualquier momento.

Valuación

Richard Liu maneja JD.com a largo plazo y sacrifica las ganancias a corto plazo para maximizar el valor del negocio en el largo plazo. Si bien aplaudo este enfoque, también hace que JD sea relativamente difícil de valorar. Las ganancias de JD se suprimen artificialmente debido a las inversiones de crecimiento a largo plazo, por lo que no existe una medida de ganancias confiable a la que se pueda aplicar una tasa estándar de PE para una empresa de alto crecimiento.

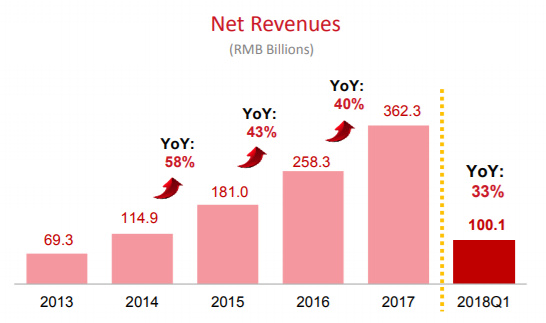

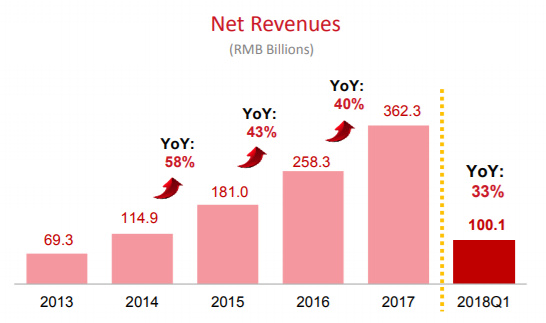

Los inversores todavía tienen alguna orientación. A largo plazo, Richard Liu apunta a un margen de beneficio neto del 3-5% para el negocio principal de comercio electrónico. Avancemos con el valor esperado del 4%. En 2017, JD tuvo ingresos netos de $ 55.7 mil millones. Para 2018, JD está en camino de entregar un crecimiento de ingresos de aproximadamente 30%, dando como resultado ingresos esperados para 2018 de $ 72,4 mil millones. Sin inversiones de crecimiento y asumiendo el margen neto del 4%, JD generaría $ 2.9 mil millones en ganancias. Para una empresa que crece al 30% y con una pista de crecimiento, siempre y cuando en el caso de JD, una proporción de PE de 30 está claramente en el rango de valores plausibles, si no es conservador. Mi valoración de final de año 2018 para el negocio principal de e-commerce de JD.com es, por lo tanto, de $ 87.0 mil millones.

Además del negocio central de comercio electrónico, JD.com también posee grandes participaciones en negocios desconsolidados, donde los inversores tienen acceso a valoraciones de mercado privado a través de rondas de financiación recientes. En febrero de 2018, JD.com vendió una participación en su unidad de logística. JD mantiene el 81.8% restante del negocio de logística, que fue valorado en $ 13.5 mil millones en esta transacción, por lo que la participación de JD vale aproximadamente $ 10 mil millones.

En julio de 2018, JD Finance recaudó dinero con una valoración de $ 20 mil millones. La participación restante de JD es de alrededor del 40%, con un valor de alrededor de $ 8 mil millones. Además, JD tenía tenencias de efectivo de $ 8.0 mil millones según lo informado en los números 2018 Q1.

Si sumamos estos tres componentes a la valuación de $ 87 mil millones del negocio principal de comercio electrónico, el valor total de JD es de $ 113 mil millones. Esto representa un

123% de ventaja en comparación con la capitalización de mercado actual de $ 50.7 y se traduciría en un precio de $ 79.41 (de acuerdo con la redacción de este artículo, el precio de la acción de JD.com era de $ 35.51). Esta enorme discrepancia entre precio y valor deja un considerable margen de seguridad.

Para estar seguro, ni siquiera sería un vendedor a un precio de $ 79.41, porque creo en el enorme potencial a largo plazo del negocio. Volviendo al margen de beneficio neto del 4%, una relación de precio a ingresos de 1.0 equivaldría a una relación precio-ganancias de 25. Cuando la fase de alto crecimiento de JD.com ha terminado y la empresa solo crece con un crecimiento nominal del PIB , una relación de PE de 25 parece razonable. Si JD no acumula un apalancamiento significativo (lo que no ha hecho hasta ahora), preveo una valoración en estado estable de JD.com a una relación precio / ventas de 1.0. Como se describió anteriormente, espero que JD.com aumente sus ingresos por factor 10 en los próximos 10 años. En 2017, JD.com logró ingresos netos de $ 55.7 mil millones. Durante los próximos 10 años, esto puede aumentar a $ 557 mil millones y una capitalización de mercado respectiva. Si mis suposiciones se cumplen, JD.

Riesgos

Mi enfoque de valoración para JD.com es sensible a una serie de parámetros. Si bien creo que mis valores esperados son razonables, hay dos factores en los que el rango de resultados potenciales es particularmente variable en mi opinión: la participación de mercado de JD en 10 años y el margen de utilidad neta. Alibaba es un competidor formidable y puede mejorar al cliente en una medida que evitaría que JD ganara más cuota de mercado. Además, una fuerte competencia entre los dos puede llevar a que el objetivo de márgenes a largo plazo de JD sea empujado hacia el futuro. Sin embargo, una vez que JD ha logrado una posición importante en un mercado, un margen neto de 3-5% definitivamente no es usurario.

Una gran parte de la caída del precio de las acciones de JD coincide con la guerra comercial. En mi opinión, JD.com no debería verse afectado en gran medida por la guerra comercial. Actualmente, solo alrededor del 3% del PIB de China está representado por exportaciones a los Estados Unidos. Incluso en el peor de los casos de la guerra comercial, es poco probable que esta relación caiga por debajo del 2%. En resumen, mi peor escenario es que la guerra comercial llevará a una disminución única del crecimiento del PIB en China en un 1% (digamos 5.5% en vez de 6.5% y volverá a la normalidad en el año siguiente). Por lo tanto, el impacto indirecto potencial de la guerra comercial en JD.com a través del menor poder adquisitivo del consumidor chino es mínimo.

No espero ningún efecto directo de la guerra comercial en JD, siempre y cuando haya productos sustitutivos para EE. UU. En JD.com. O el consumidor chino está dispuesto a pagar un precio más alto por el Bourbon estadounidense, o el consumidor cambiará a una botella de whisky escocés.

Si consideramos la iniciativa "One Belt, One Road", que tiene como objetivo mejorar drásticamente la infraestructura logística entre China y Europa, la agenda de guerra comercial de Donald Trump puede ser un objetivo propio dramático. Es muy probable que aumente el comercio entre Europa y China, por lo que los productos estadounidenses corren el riesgo de quedar excluidos. Si los trenes de exportación llenos salen de China a Europa y vuelven cargados con las importaciones procedentes de Europa, esto no solo es bueno para China y Europa, sino también para JD, especialmente si sus planes de expansión europea tienen éxito.

Conclusión

- JD.com es una empresa de alta calidad y alto crecimiento que parece dramáticamente infravalorada.

- Mi precio objetivo para el fin de año 2018 es de $ 79.41, que representa un 123% de beneficio comparado con el precio actual de $ 35.51.

- A largo plazo, cuando ya no se necesiten más inversiones de crecimiento y se revele la verdadera rentabilidad de JD.com, espero una valoración del ratio de precio a ventas de estado estacionario de 1,0 (basado en un margen de beneficio neto del 4%, que está en línea con los objetivos de gestión, y una proporción de PE de 25).

- JD.com tiene la oportunidad de aumentar solo sus ingresos en China a más de $ 500 mil millones en los próximos 10 años, convirtiendo a JD.com en un potencial embolsador de 10 bolsas.

- Significativa mayor potencial de crecimiento a través de la internacionalización en curso, así como los desarrollos de JD Finance y JD Logistics.