#34126

Re: La actualidad de los mercados

Buenas tardes.

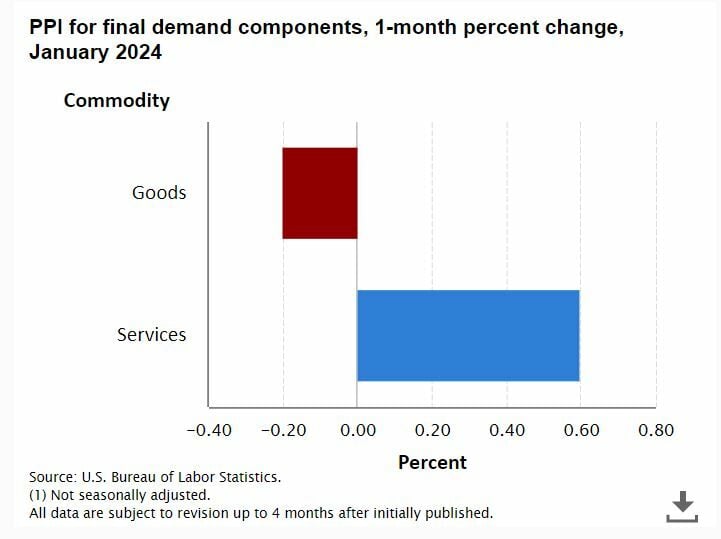

Liesman, de CNBC: “Si se trata de un efecto puntual de enero, debería desaparecer por sí solo en febrero o marzo”. Destaca la inflación de los servicios sanitarios ambulatorios, que el BLS no desestacionaliza a pesar de la estacionalidad de los precios.

BREAN: “… Los precios subyacentes del IPP de demanda final repuntaron en enero, como lo han hecho en enero en cada uno de los últimos cuatro años, lo que sugiere que podría estar actuando un factor estacional inadecuado para el comienzo del año.”

PIB de la Fed de Atlanta en el 1T: 2,9% (anterior: 2,9%)

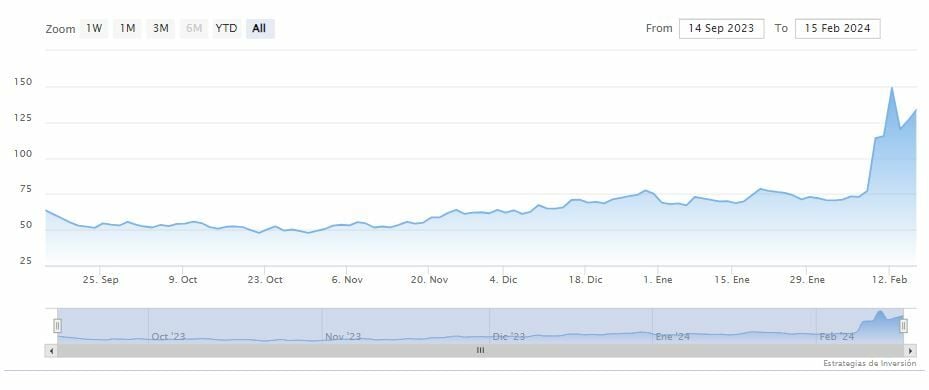

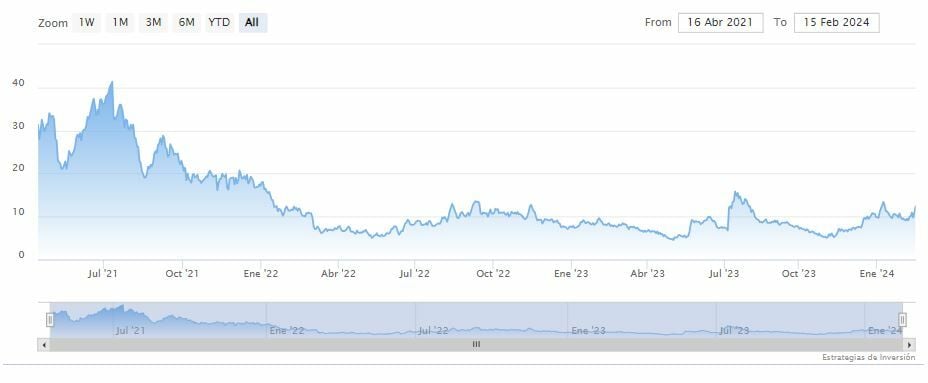

SpotGamma: La etiqueta AM de 1000 $ para SMCI liberó a los vendedores de opciones de compra, lo que hizo caer las acciones un 15%. 2/3 de ese flujo está ligado al vencimiento de hoy, como se puede ver en el Bloomberg HIRO. Los usuarios de BBG pueden ver esto: apps spotgamma

Empiezan a salir las primeras estimaciones para el PCE. A lo largo de la tarde, Timiraos ofrecerá la de todas las casas de análisis

GOLDMAN: “Los aumentos de precios de principios de año probablemente impulsaron la fortaleza de las categorías médicas… también suponemos una vuelta a lecturas secuenciales más normales para los servicios financieros… estimamos que el índice de precios PCE básico subió un 0,43% en enero (frente al 0,35% anterior).”

El-Erian: Otro buen dato de confianza de los consumidores estadounidenses, el más alto desde 2021: El índice de confianza de febrero de la Universidad de Michigan se situó en 79,6 puntos, ligeramente por debajo de la previsión de consenso de 80 puntos. Al mismo tiempo, las expectativas de inflación de los consumidores aumentaron hasta el 3,0% tanto para el próximo año como para los próximos 5-10 años.

Sentimiento de la Universidad de Michigan, EE.UU., febrero P: 79,6 (est 80,0; prev 79,0) – Situación actual, febrero P: 81,5 (est 82,5; prev 81,9) – Expectativas, febrero P: 78,4 (est 77,0; prev 77,1) – Inflación a 1 año, febrero P: 3,0% (est 2,9%; prev 2,9%) – Inflación a 5-10 años, febrero P: 2,9% (est 2,8%; prev 2,9%)

Apertura estadounidense a la baja en los principales índices. El Russell 2000 cae un 0.8%, pero abre por encima del nivel de cierre del lunes. Ayer se revalorizó un 2.45%

Fuente: serenity-markets.com

Un saludo!

Liesman, de CNBC: “Si se trata de un efecto puntual de enero, debería desaparecer por sí solo en febrero o marzo”. Destaca la inflación de los servicios sanitarios ambulatorios, que el BLS no desestacionaliza a pesar de la estacionalidad de los precios.

BREAN: “… Los precios subyacentes del IPP de demanda final repuntaron en enero, como lo han hecho en enero en cada uno de los últimos cuatro años, lo que sugiere que podría estar actuando un factor estacional inadecuado para el comienzo del año.”

PIB de la Fed de Atlanta en el 1T: 2,9% (anterior: 2,9%)

SpotGamma: La etiqueta AM de 1000 $ para SMCI liberó a los vendedores de opciones de compra, lo que hizo caer las acciones un 15%. 2/3 de ese flujo está ligado al vencimiento de hoy, como se puede ver en el Bloomberg HIRO. Los usuarios de BBG pueden ver esto: apps spotgamma

Empiezan a salir las primeras estimaciones para el PCE. A lo largo de la tarde, Timiraos ofrecerá la de todas las casas de análisis

GOLDMAN: “Los aumentos de precios de principios de año probablemente impulsaron la fortaleza de las categorías médicas… también suponemos una vuelta a lecturas secuenciales más normales para los servicios financieros… estimamos que el índice de precios PCE básico subió un 0,43% en enero (frente al 0,35% anterior).”

El-Erian: Otro buen dato de confianza de los consumidores estadounidenses, el más alto desde 2021: El índice de confianza de febrero de la Universidad de Michigan se situó en 79,6 puntos, ligeramente por debajo de la previsión de consenso de 80 puntos. Al mismo tiempo, las expectativas de inflación de los consumidores aumentaron hasta el 3,0% tanto para el próximo año como para los próximos 5-10 años.

Sentimiento de la Universidad de Michigan, EE.UU., febrero P: 79,6 (est 80,0; prev 79,0) – Situación actual, febrero P: 81,5 (est 82,5; prev 81,9) – Expectativas, febrero P: 78,4 (est 77,0; prev 77,1) – Inflación a 1 año, febrero P: 3,0% (est 2,9%; prev 2,9%) – Inflación a 5-10 años, febrero P: 2,9% (est 2,8%; prev 2,9%)

Apertura estadounidense a la baja en los principales índices. El Russell 2000 cae un 0.8%, pero abre por encima del nivel de cierre del lunes. Ayer se revalorizó un 2.45%

Fuente: serenity-markets.com

Un saludo!

Mañana sabré explicar lo que ocurrió hoy