SEGÚN CAPITAL GROUP

Cinco claves para invertir en 2024

Cómo puede cambiar todo en un año. A principios de 2023, había un pesimismo generalizado en los mercados, los inversores se preparaban para una recesión y muchos esperaban otro año de caídas en las bolsas. Sin embargo, la economía demostró una marcada capacidad de resistencia, la inflación cayó a buen ritmo y la renta variable estadounidense, según el índice S&P 500, subió un 26,3%. Toda una sorpresa.

La historia nos ha demostrado que la economía y los mercados siempre parecen encontrar la manera de sorprender a los inversores. Sea lo que sea a lo que hayan de enfrentarse a lo largo del año que empieza, aquí les dejamos cinco claves para no desviarse de sus objetivos a largo plazo.

1. Las elecciones van y vienen, pero los resultados duran toda la vida

No cabe duda de que la actualidad política acaparará toda la atención en 2024. Más de la mitad de la población mundial irá a las urnas, desde Taiwán hasta Sudáfrica. Las elecciones a la presidencia de Estados Unidos, en las que se debatirá sobre inmigración, política internacional y problemas sociales, tendrán especial protagonismo.

Lo más probable es que la incertidumbre en torno a las elecciones estadounidenses aumente la volatilidad de los mercados, sobre todo durante las primarias. La buena noticia es que la volatilidad suele generar oportunidades para los inversores pacientes.

«Las compañías de calidad pueden verse afectadas por la situación política, lo que puede ofrecer una oportunidad de inversión», señalan. «Pero nosotros intentamos mirar más allá del ciclo electoral y el periodo de tenencia medio de nuestras carteras de inversión es de ocho años, lo que equivale a dos mandatos presidenciales».

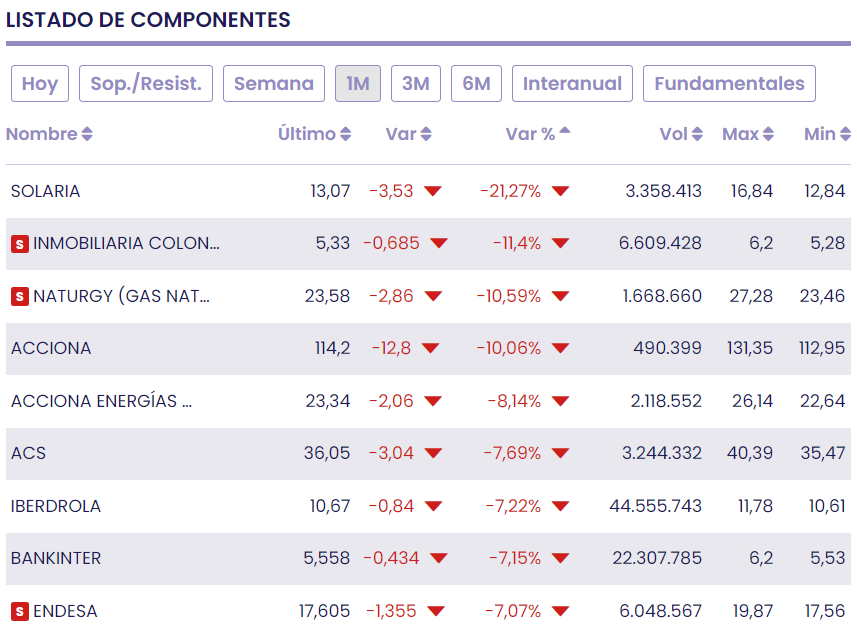

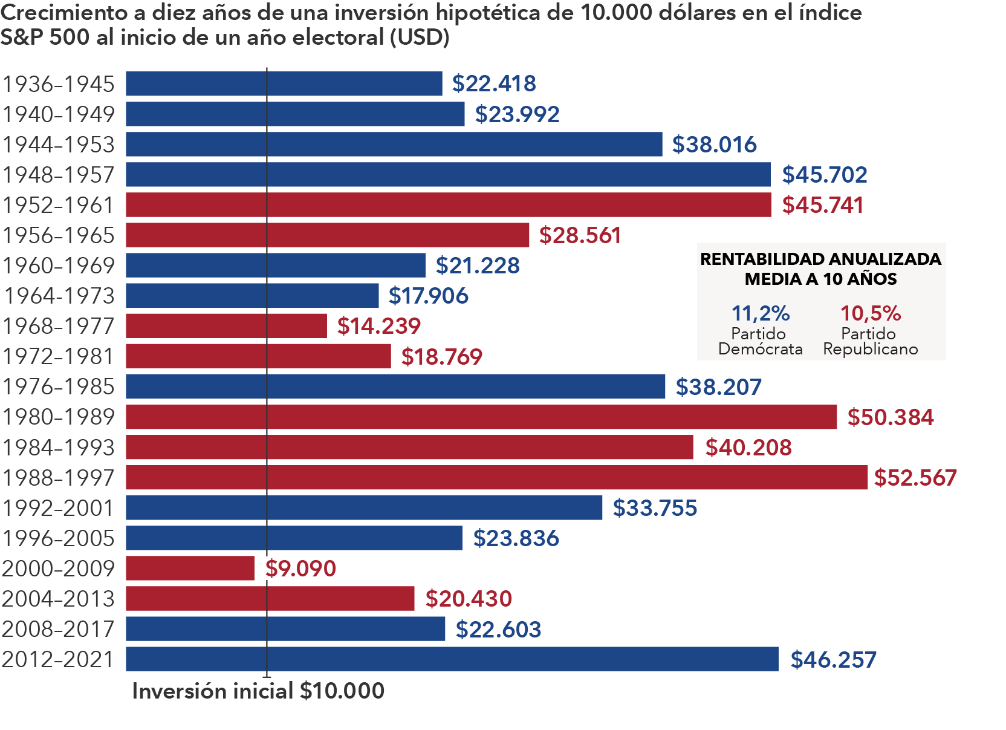

Los inversores pueden tener claro qué candidato o partido político será el más adecuado para su país, pero lo cierto es que, históricamente, el partido que acaba ganando las elecciones influye poco en la rentabilidad del mercado a largo plazo. Desde 1936, la rentabilidad anualizada a diez años de la renta variable estadounidense (según el índice S&P 500) obtenida al inicio de un año electoral fue del 11,2% cuando el Partido Demócrata ganó las elecciones y del 10,5% cuando el vencedor fue el Partido Republicano.

Demócratas o republicanos: a los inversores no les importa demasiado la política

La imagen muestra un gráfico de barras en el que se compara la previsión de crecimiento anual de los beneficios para 2023 y 2024 de las compañías estadounidenses (índice Standard & Poor's 500), de las compañías de mercados desarrollados sin Estados Unidos (índice MSCI EAFE) y de las de los mercados emergentes (índice MSCI Emerging Markets). La previsión de crecimiento de los beneficios es la siguiente: en Estados Unidos, un aumento del 0,8% en 2023 y del 11,4% en 2024; en los mercados desarrollados sin Estados Unidos, aumento del 1,7% en 2023 y del 6,1% en 2024; en los mercados emergentes, caída del 10,2% en 2023 y aumento del 17,9% en 2024.

Fuente: Capital Group, Standard & Poor’s. Los periodos de diez años comienzan el 1 de enero del primer año mostrado y acaban el 31 de diciembre del décimo año. Por ejemplo, el primer periodo cubre desde el 1 enero 1936 hasta el 31 diciembre 1945. Las cifras mostradas constituyen resultados pasados y no son indicativas de resultados futuros.

2. El efectivo podría no resultar tan atractivo como parece

En 2023, los inversores pasaron de la aversión al riesgo a la aversión a las pérdidas. Su temor les hizo invertir miles de millones de dólares en efectivo e instrumentos equivalentes. Es normal buscar seguridad cuando la incertidumbre es elevada, y los tipos de interés atractivos que ofrecen los fondos del mercado monetario y los instrumentos equivalentes al efectivo pueden resultar tranquilizadores. Pero el efectivo podría no resultar tan atractivo si tenemos en cuenta el coste de oportunidad.

Los inversores solo tienen que fijarse en los resultados del tercer trimestre de 2023 para comprobar que quedarse fuera de los mercados es una opción arriesgada. El índice S&P 500, que nos sirve como indicador del mercado de renta variable estadounidense, subió un 11,69% en el trimestre que finaliza el 31 de diciembre de 2023, y el índice Bloomberg US Aggregate, que utilizamos para medir el mercado de renta fija estadounidense, subió un 6,82% durante el mismo periodo.

Los inversores que opten por mantener su inversión en efectivo podrían perderse futuras oportunidades y poner en riesgo sus objetivos a largo plazo. «Consideramos que estamos a punto de iniciar una importante transición, una en la que los inversores a largo plazo pueden encontrar oportunidades de inversión atractivas en renta fija y variable».

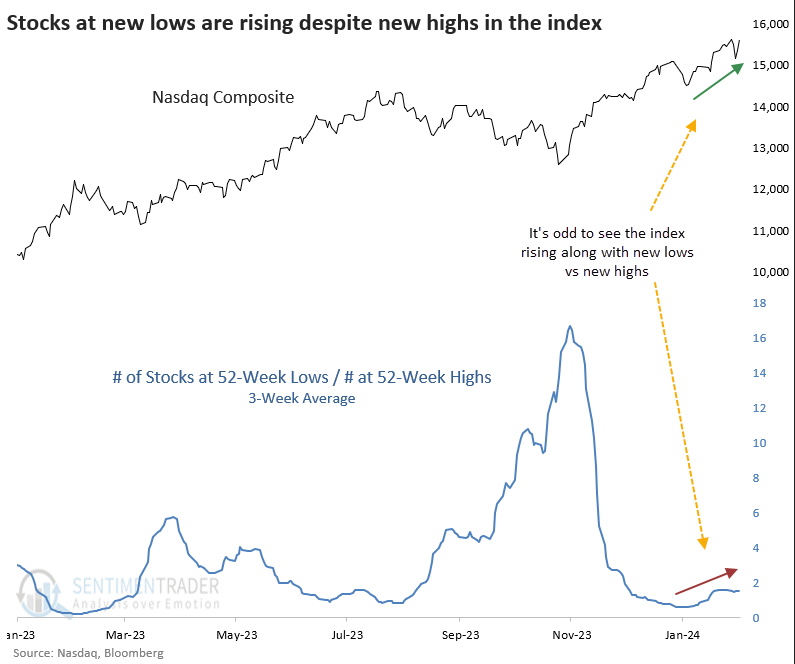

3. La innovación sigue en buena forma, pero la diversificación es importante

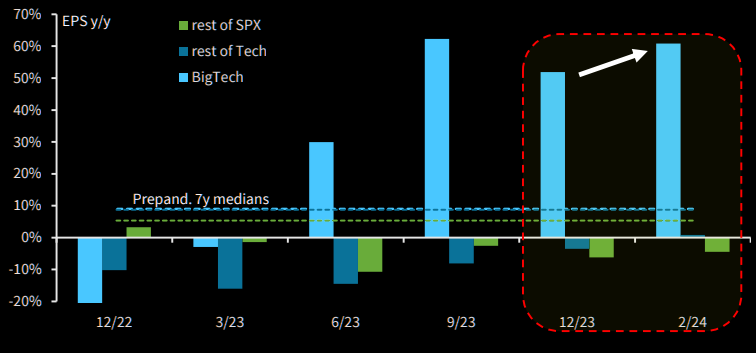

Los avances en inteligencia artificial (IA) han cautivado al mundo y han disparado la cotización de unas cuantas compañías tecnológicas de megacapitalización. Algunas de estas empresas podrían continuar liderando la innovación a medida que las aplicaciones de inteligencia artificial vayan penetrando en la economía e influyendo en nuestra manera de vivir y de trabajar. NVIDIA, por ejemplo, diseña los chips de gran potencia que utilizan estas aplicaciones, y Microsoft es copropietario de ChatGPT, la popular herramienta de inteligencia artificial. Sin embargo, su reciente éxito ha hecho que el mercado de renta variable estadounidense presente hoy un grado de concentración superior al que tenía en la época de las puntocom.

En diciembre de 2023, las diez mayores compañías del S&P 500 representaban el 30,9% de la capitalización de mercado del índice, frente al 26,6% que ponderaban en marzo de 2000 las diez mayores empresas del índice en aquel momento.

El año pasado la rentabilidad del mercado vino impulsada principalmente por un número reducido de compañías tecnológicas estadounidenses, por lo que las potenciales ventajas de diversificación no resultaron especialmente evidentes. Sin embargo, la amplia diversificación entre regiones y sectores sigue siendo una de las señas de identidad de las carteras que están posicionadas para ayudar a los inversores a cumplir sus objetivos a lo largo de los distintos ciclos de mercado.

«Dada la previsión de incertidumbre económica en 2024, consideramos que la diversificación continúa siendo tan esencial como siempre», afirman Mario y Álvaro. «Y también pensamos que es posible encontrar oportunidades de inversión atractivas entre los líderes tecnológicos estadounidenses, así como entre las compañías que reparten dividendos y las grandes compañías internacionales». De hecho, Europa y Asia cuentan con numerosas empresas pioneras en otros sectores, desde el aeroespacial hasta la automatización de fábricas. Por ejemplo, la compañía francesa Safran, primer fabricante mundial de motores para aviones de fuselaje estrecho está desarrollando motores en colaboración con General Electric que podrían reducir las emisiones en un 20%. La japonesa SMC es una empresa líder en componentes de equipos robóticos y producción de semiconductores.

4. Podríamos estar en el inicio de la recuperación de la renta fija

Últimamente, la renta fija no ha ofrecido la diversificación y la estabilidad relativas que los inversores esperaban. En 2022, y por primera vez en 45 años, la renta fija cayó a la par que la renta variable durante todo un año natural, y la volatilidad del mercado de renta fija se mantuvo durante gran parte de 2023.

Sin embargo, la situación ha mejorado mucho en los últimos meses. La inflación ha caído con más rapidez de lo que se esperaba, lo que ha llevado a la Reserva Federal a anunciar el fin de las subidas de tipos de interés y ha provocado un repunte de los mercados de renta fija en el cuarto trimestre del año. En términos históricos, el final del ciclo de endurecimiento de la política monetaria ha sido un buen momento para invertir en renta fija.

Además, los rendimientos han aumentado de manera significativa en todos los sectores de crédito, y una desaceleración de la economía podría provocar recortes de tipos, por lo que la renta fija podría convertirse en la clase de activo protagonista en 2024. «La renta fija podría recuperar próximamente su papel tradicional de generación de rentas y diversificación con respecto a la renta variable», afirman.

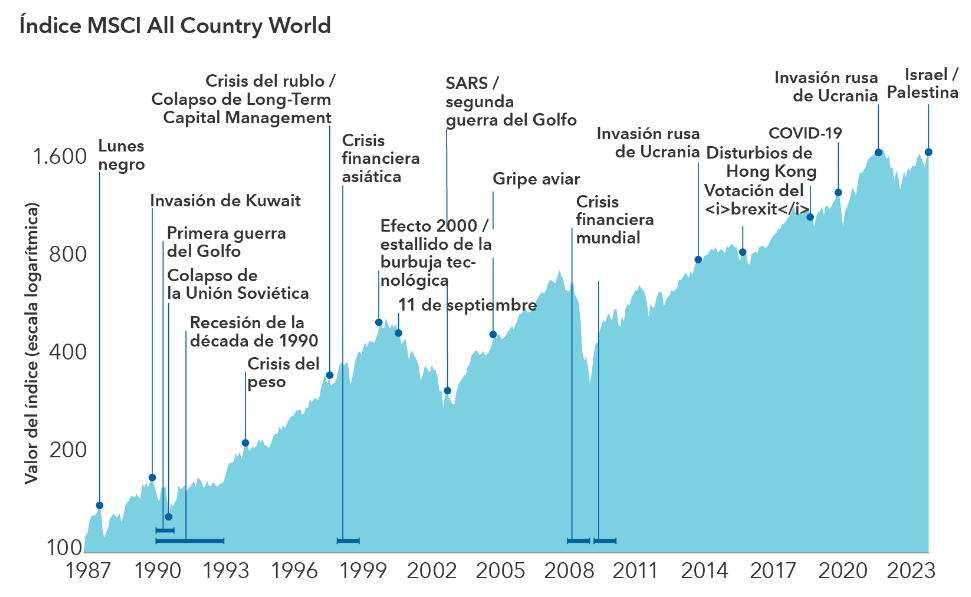

5. Siempre hay motivos para no invertir, pero los mercados han logrado resistir

«En los 25 años que llevo en el sector, nunca he encontrado el momento perfecto para invertir; siempre hay buenas razones que aconsejan esperar a ver qué pasa», dijo Graham Holloway, difunto presidente de American Funds Distributors. «Hoy también nos pasa: los tipos de interés, el presidente, el conflicto continuo en Oriente Próximo, la excesiva normativa del gobierno y un Congreso que es más un problema que una solución. Un inversor prudente podría estar tentado de no invertir en estas circunstancias... salvo que quiera aprovechar la oportunidad».

Estas palabras podrían ser de ayer, pero fueron pronunciadas en mayo de 1981, otro momento de incertidumbre en los mercados. Las circunstancias pueden provocar inestabilidad a corto plazo, pero los fundamentales de las compañías son los que impulsan los mercados a largo plazo.

Las perturbaciones del mercado son inevitables y frecuentes

Fuente.- Estrategias de Inversión