El Ibex 35 cae por tercera sesión consecutiva y pierde los 9.900 puntos

Jornada a la baja del Ibex 35, que se aleja de los 10.000 y baja de los 9.900 puntos camino de su tercera sesión consecutiva de descensos. A las perspectivas de que las rebajas de tipos no llegarán tan pronto como se había anticipado en Europa y EEUU se une hoy el pesimismo sobre China, que vuelve a dar muestras de dificultades en su recuperación.

El

IBEX 35 baja un 1,26% en la media sesión hasta quedarse en 9.868 puntos. Los mayores retrocesos son para

Grifols, que cae un 3,90%, por el 3,82% que se deja

Solaria y el 3,31% de

Acciona Energía. En el lado de los pocos avances destacan

Indra, que se alza un 1,71%, e

IAG (Iberia), con una subida del 0,81% tras una mejora de recomendación de Goldman Sachs.

El selectivo madrileño se encamina a su tercera sesión consecutiva en rojo, una racha que le lleva a situarse en mínimos desde noviembre del año pasado.

De la nueva capacidad -los 674 MW renovables-, el 40% son eólicos y el 60% son fotovoltaicos en la Península Ibérica. Además, la alianza contará con 643,5 MW solares operativos y en desarrollo adicionales en exclusividad. Ambas empresas se unen para acelerar la descarbonización en España, un proyecto que podría extenderse en un futuro en otros países. Iberdrola contará con un porcentaje mayoritario del 51% en los activos.

El consejero delegado del grupo, Luis Gallego, ha explicado en un comunicado que han estado trabajando “estrechamente” con la CE desde el anuncio del acuerdo con Air Europa. En estas conversaciones, señala el directivo, IAG ha apostado “desde el principio por presentar una propuesta de condiciones ambiciosa y amplia”. Por ello, han trasladado a la Comisión la decisión de presentar formalmente la propuesta durante la fase II. “De esta forma, esperamos que la Comisión pueda evaluar la viabilidad y pertinencia de nuestra propuesta con el tiempo necesario”.

Uno de los protagonistas podría ser también

eDreams ODIGEO, después de que Barclays le haya elevado el precio objetivo a sus acciones hasta los 9,25 euros, desde los 8 euros anteriores. Supone un potencial alcista de más de un 29% respecto al cierre de ayer martes.

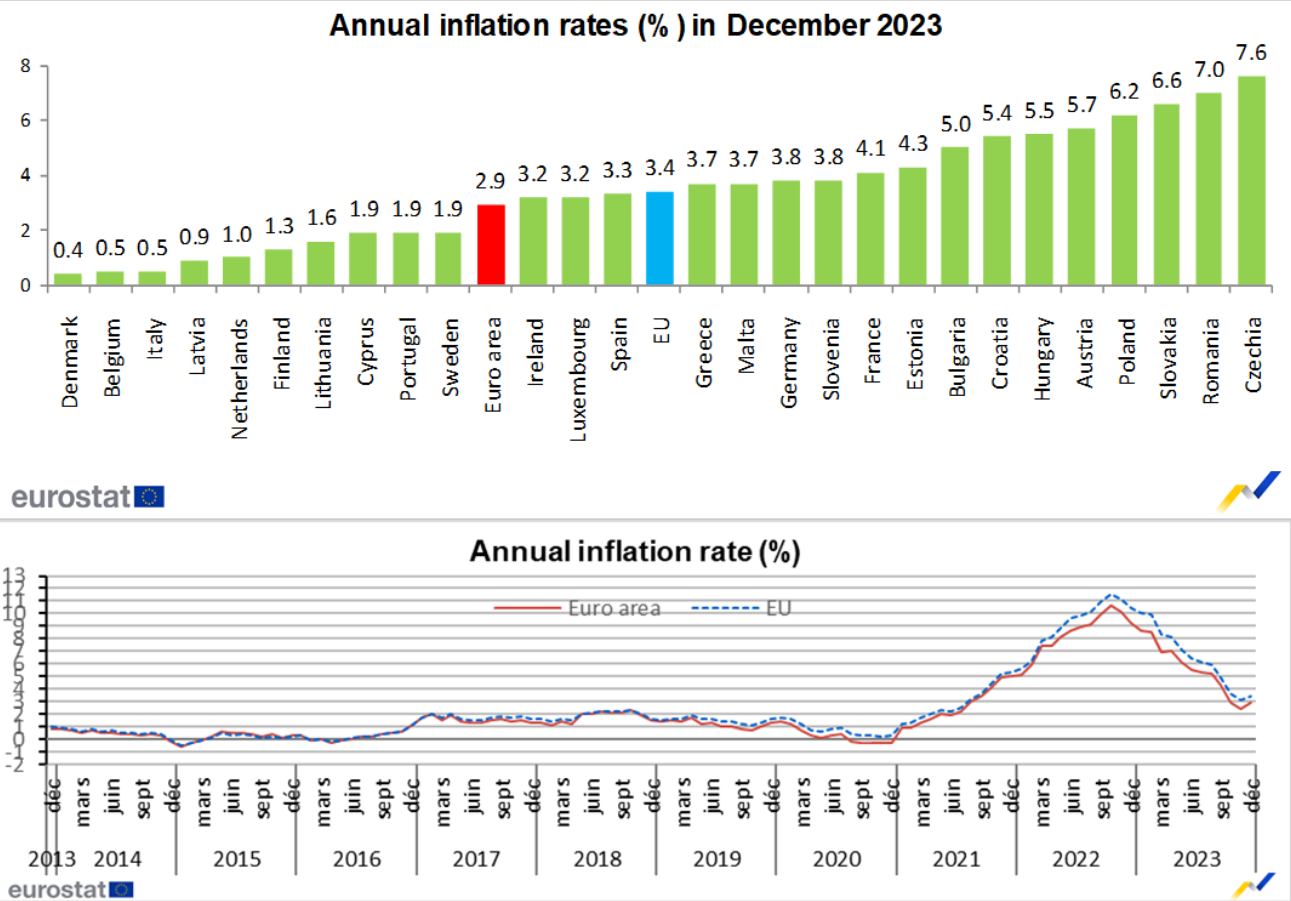

En la agenda macroeconómica del día, los inversores han desayunado con el IPC de Reino Unido, con una tasa interanual en diciembre del 4,0%, por encima del 3,8% previsto y del 3,9% del mes anterior. Se han conocido también las cifras de inflación de la eurozona, mostrando una tasa interanual del 2,9%, lo que esperaba el mercado, frente al 2,4% anterior.

Por la tarde, y en EEUU, se darán a conocer los datos de ventas minoristas y las cifras de producción industrial del mes de diciembre, que servirán a los inversores para hacerse una idea de la fortaleza con la que cerró el año esta economía. “Habrá que estar especialmente atentos a las cifras de ventas minoristas, ya que son una buena referencia para poder determinar cómo ha ido en general la temporada de compras navideñas en el país, temporada que es clave para los resultados de muchas compañías cotizadas, especialmente de las del sector del consumo discrecional”, señala Juan J. Fernández-Figares, de Link Gestión.

Los futuros de Wall Street apuntan a una apertura a la baja después de que ayer los grandes índices ya cerrasen en negativo, con el

DOW JONES (-0,62%) como el más perjudicado. El gobernador de la Fed, Christopher Waller, uno de los más seguidos por los inversores, declaró en la sesión de ayer que es probable que el banco central estadounidense pueda recortar los tipos este año, pero que no había necesidad de “precipitar” las decisiones de política monetaria.

Durante la jornada asiática, los números rojos han sido la tendencia especialmente en China, donde el CSI 300 ha caído un 2,18% tras una serie de datos que apuntan a una recuperación poco sólida de la segunda mayor economía del mundo. El PIB de China creció un 5,2% en 2023, por encima del objetivo del 5% fijado por el Gobierno, pero una de las menores tasas de crecimiento para el país en las últimas décadas. Además, las perspectivas apuntan a un crecimiento menor en 2024.

El

Nikkei 225 japonés tampoco ha escapado del castigo, pero sigue cerca de sus máximos de más de tres décadas tras haber descendido un 0,4% hasta los 35.477 puntos.

En los mercados de materias primas, el petróleo cae después de que el crecimiento económico de China, segundo consumidor mundial de crudo, no alcanzara las expectativas, lo que suscita dudas sobre futuros aumentos de la demanda, mientras que la fortaleza del dólar estadounidense merma el apetito por el riesgo de los inversores.

Los futuros del

Brent, de referencia en Europa, caen un 1,82% hasta los 76,87 dólares por barril, mientras que

el West Texas estadounidense baja un 2,05% hasta los 71,06 dólares.

Mientras que el dólar se estabiliza cerca a máximos de un mes, al tiempo que los operadores reducen las apuestas sobre una pronta bajada de los tipos de interés. El

euro retrocede un 0,03% frente al dólar hasta dejar el tipo de cambio en 1,0872 dólares por cada moneda comunitaria.

En la renta fija, la rentabilidad sigue al alza, con el bono español de deuda a diez años ofreciendo un 3,195% que deja

la prima de riesgo respecto a su homólogo alemán en 93 puntos. Al otro lado del Atlántico, el rendimiento del bono estadounidense de referencia a diez años se sitúa en el 4,057%.

Fuente.- Estrategias de Inversión