REPASANDO EL PRIMER TRIMESTRE DE 2023

Factores a tener en cuenta en renta variable según WisdomTree

Los mercados de renta variable comenzaron el año 2023 del mismo modo que cerraron el año 2022: con un rendimiento positivo en todas las regiones. Sin embargo, los inversores también se enfrentaron a diversos obstáculos

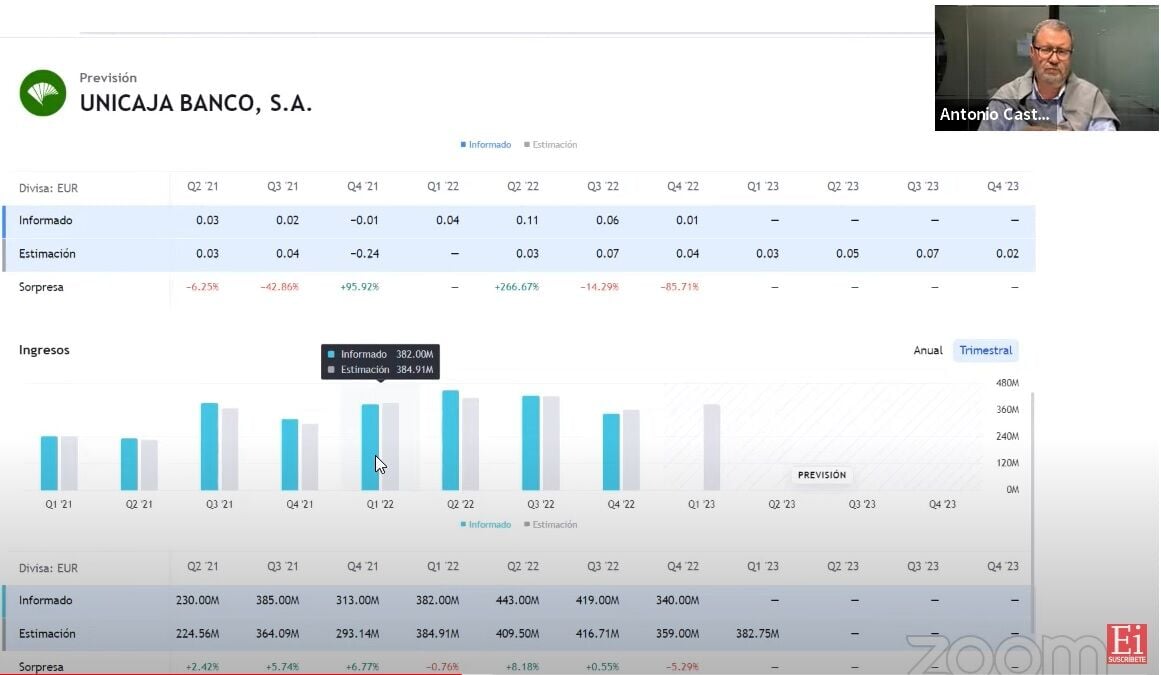

Los mercados de renta variable comenzaron el año 2023 del mismo modo que cerraron el año 2022: con un rendimiento positivo en todas las regiones. Sin embargo, los inversores también se enfrentaron a diversos obstáculos: las políticas monetarias restrictivas empezaron a hacer mella y los bancos más vulnerables se debilitaron. El índice MSCI World ganó un 7,7% en el trimestre, pero Europa fue la que mejor resultado tuvo, con un +8,6%. Los mercados emergentes fueron por detrás de otras regiones, con un + 4%.

Esta nueva entrega del análisis trimestral de los factores de renta variable de WisdomTree explica cómo se comportaron los factores de renta variable durante este complicado trimestre y cómo esto puede haber afectado a las carteras de los inversores.

- A pesar de su rendimiento en 2022, los valores de Crecimiento fueron los que mejor se comportaron en el primer trimestre.

- La Calidad fue el segundo mejor factor del trimestre, beneficiándose de su resiliencia en periodos inciertos.

Aunque los bancos centrales de EE. UU., Europa y el Reino Unido mantuvieron su política monetaria restrictiva, la evolución de la crisis bancaria podría alterar las políticas monetarias en el futuro. El presidente Powell admitió que el endurecimiento de las condiciones financieras podría tener la misma repercusión que otra subida de tipos de un cuarto de punto o más por parte de la Reserva Federal (Fed). Los mercados prevén ahora pausas y recortes de tipos para finales de 2023.

Sin embargo, la incertidumbre es muy elevada, ya que la preocupación por la inflación se junta con el temor a una recesión. Dada la creciente preocupación por el riesgo de contagio del sector bancario, la disminución de los beneficios empresariales y las políticas de los bancos centrales que se avecinan, sería recomendable posicionar la exposición a la renta variable hacia el factor Calidad.

El rendimiento en el punto de mira: El crecimiento repunta y la calidad sobrepasa el rendimiento

En el primer trimestre del año 2023, los mercados de renta variable registraron un segundo trimestre positivo consecutivo en todas las regiones. En enero, los mercados se comportaron muy bien, anticipando la suavización de las políticas restrictivas del banco central y la relajación de las condiciones monetarias. El comportamiento de febrero fue más moderado, debido a la retórica de los bancos centrales. Marzo estuvo marcado por la quiebra de Silicon Valley Bank y Signature Bank, así como por la absorción de Credit Suisse por UBS. Con el aumento de la volatilidad, esta "crisis bancaria" hizo que las expectativas sobre los tipos se volvieran mucho más moderadas, lo que supuso otro mes de resultados positivos.

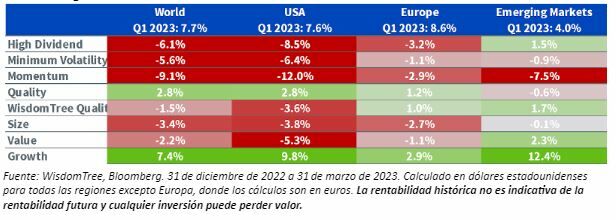

En general, fue un periodo relativamente difícil para la inversión en factores en los mercados desarrollados:

- Las acciones de crecimiento fueron los que mejor se comportaron en el primer trimestre en todas las zonas geográficas, tras un 2022 difícil.

- La calidad fue el segundo mejor factor del trimestre en los mercados desarrollados, beneficiándose de su resiliencia en periodos de gran volatilidad e incertidumbre.

- En los mercados desarrollados, otros factores como Valor, Alto Dividendo y Mínima Volatilidad sufrieron el cambio de regímenes.

- En los mercados emergentes, Valor y Alto Dividendo siguieron arrojando algunos resultados superiores.

Gráfico 1: Rentabilidad superior de los factores de renta variable en el primer trimestre de 2023 en todas las regiones

El efecto de los giros de los bancos centrales en el rendimiento de los factores

De cara al resto del 2023, las decisiones que tome la Reserva Federal serán uno de los principales factores que determinarán la evolución de la renta variable. Si las economías se desaceleran, crecen los temores de recesión y la inflación se desacelera, los bancos centrales tendrán que empezar a planificar alguna salida. Estos periodos de cambios en la política monetaria son siempre bastante difíciles para los inversores en renta variable, y es bueno analizar los periodos similares del pasado para explicar nuestro posicionamiento actual.

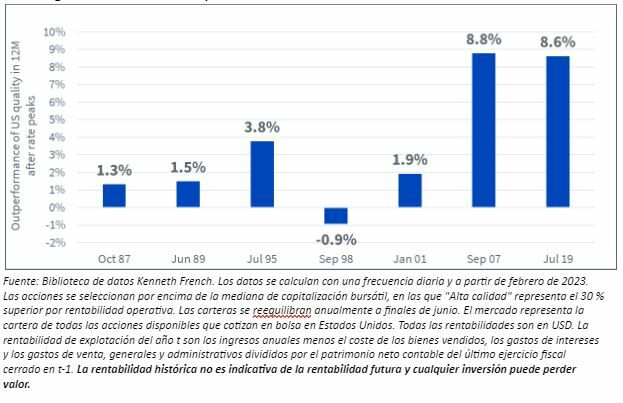

Teniendo en cuenta el comportamiento de los factores estadounidenses en los 12 meses siguientes al final de los 7 últimos ciclos de subidas de tipos de la Fed, observamos que:

- Las empresas de alta calidad fueron las que mejor se comportaron, superando al mercado en 6 de los 7 periodos (véase el Gráfico 2) y registrando una rentabilidad media superior al mercado en un 3,57%.

- Las empresas de crecimiento también tienden a beneficiarse de unas condiciones monetarias más favorables, lo que se traduce en una rentabilidad superior en 5 de los 7 periodos mencionados y una rentabilidad media superior del 3,08%.

- El rendimiento de las empresas de pequeña capitalización y de las empresas de valor fue desigual, con resultados superiores en 3 y 4 periodos respectivamente (de un total de siete), pero con resultados inferiores de dos dígitos en otros.

Gráfico 2: Rendimiento superior del factor calidad en los mercados estadounidenses en los 12 meses siguientes a la subida de tipos de la Fed

Las valoraciones siguieron aumentando en el primer trimestre

En el primer trimestre de 2023, las valoraciones del mercado siguieron aumentando en todas las regiones gracias al buen rendimiento. Sin embargo, en los mercados desarrollados, mientras que Calidad y Valor se encarecieron más rápidamente que los mercados, Pequeña Capitalización y Mínima Volatilidad se abarataron. En Estados Unidos, los factores Value se abarataron aún más, con un PER actual de solo 7,2. En los mercados emergentes, el impulso también se abarató significativamente. En conjunto, los factores más defensivos, Mínima Volatilidad y Calidad, son actualmente los más caros en términos relativos.

Gráfico 3: Evolución histórica de la relación precio/beneficios de los factores de renta variable

En lo que llevamos de 2023, hay dos cuestiones que siguen sin respuesta: (1) la rigidez de la inflación subyacente y (2) la intensidad de la recesión. Sin embargo, el equilibrio de riesgos se está desplazando lentamente de la inflación a la recesión en todas las economías desarrolladas.

Nuestro asesor principal de estrategia de inversión, Jeremy Siegel, sugirió que la pausa y el giro de la Reserva Federal deberían producirse antes de lo previsto y los mercados están empezando a tenerlo en cuenta. Pero la incertidumbre sigue siendo muy alta y la volatilidad de los tipos de interés es muy elevada. Vemos riesgos crecientes por el endurecimiento de las normas de préstamo de los bancos, la de los beneficios empresariales y las políticas de los bancos centrales, y las expectativas del mercado siguen cambiando muy rápidamente.

En un entorno así, las inversiones defensivas, como las empresas de alta calidad y baja volatilidad, podrían beneficiarse y están recibiendo un gran interés por parte de los inversores.

Fuente.- Estrategias de Inversión