Buenos días

PREVISIONES RENTA 4

Esta será la evolución financiera y bursátil de los bancos del Ibex 35 en 2024 ¿Y sus dividendos?

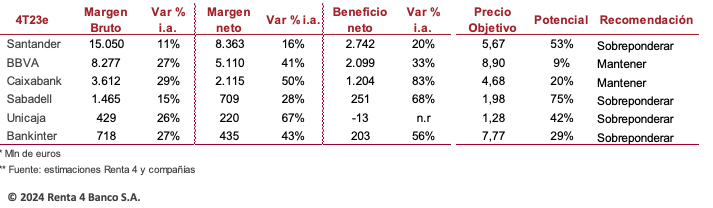

A una semana de que arranquen los resultados del 4T2023 de los bancos del Ibex 35, Renta 4 ya tiene sus números. Margen de intereses al alza, ingresos sólidos y crecimiento de los beneficios para todos con la excepción de Unicaja, que tendrá pérdidas. En términos bursátiles, potencial alcista que oscila entre el 9% y el 75% para las seis entidades.

Cuando queda una semana para que arranque la temporada de resultados correspondiente al 4T2023 del

IBEX 35, con los bancos a la cabeza y, en concreto, Bankinter dando el pistoletazo de salida como ya viene siendo habitual, en esta ocasión el próximo 25 de enero, muchos expertos ya han hecho sus propias cuentas.

Así, si el lunes eran los analistas de Bloomberg los que hacían sus apuestas en cuanto a los resultados que lograrán los bancos del Ibex 35 en el 4T2023 y, por ende, en el conjunto del año (las seis entidades del selectivo sumarían un beneficio cercano a los 26.000 millones de euros en el ejercicio, un 24% más que en 2022), hoy le ha tocado el turno a Renta 4.

El margen de intereses crecerá un 14% en el 4T2023

En concreto, "la generación de margen de intereses prevista para 4T23 es de 22.013 millones de euros para los bancos del Ibex (+14% i.a.)", lo que confirmaría un mejor segundo semestre que primero, con un Euribor que marcó máximos a finales de septiembre c.4,23%". No obstante, "el sesgo de crecimiento del margen de intereses en comparativa trimestral debería perder fuelle, en un trimestre afectado por la no remuneración de las reservas mínimas por parte del BCE y una mejora del margen de clientes a menor ritmo en un contexto de crédito débil y el aumento del coste de financiación mayorista de las emisiones", añade Álvarez.

Por regiones, "en términos de generación de margen de intereses esperamos que en el 4T23 se "alcancen los 8.077 millones de euros en banca doméstica (Sabadell ex - TSB y áreas de España de BBVA y Santander, +35% i.a. 4T23e vs 4T22), y 22.013 millones de euros con negocio internacional (+14% i.a.)". "No obstante, en 4T23 deberíamos ver las primeras señales de desaceleración en lo que respecta al ritmo de mejora del margen de intereses, así como confirmar que en algunos casos el margen de intereses en 3T23 habría sido el pico del actual ciclo", concluye en este apartado.

Números rojos en el beneficio de Unicaja

En cuanto al beneficio neto de los meses entre septiembre y diciembre del año pasado, Banco Santander liderará las ganancias con 2.742 millones de euros (+20%), BBVA obtendrá 2.099 millones (+33%), Caixabank aumentará su beneficio un 83% hasta los 1.204 millones, Sabadell lo incrementará un 68% hasta los 251 millones y Bankinter ganará un 56% más hasta los 203 millones. Por su parte, Unicaja Banco registra pérdidas de 13 millones de euros en el último trimestre del año.

Desde el lado de las comisiones netas,"seguirán débiles, 2.758 millones de euros (banca doméstica, Sabadell ex - TSB y áreas de España de BBVA y Santander), +0% i.a. de media 4T23e vs 4T22. Por lo que respecta a los volúmenes de crédito, deberían seguir mostrando "desapalancamiento en hipotecas".

Previsiones para el año 2024 en número financieros...

Según Renta 4, las provisiones en el 4T23 de los bancos del Ibex 35, deberían aumentar en comparativa trimestral debido a la estacionalidad del trimestre. De cara a 2024, "esperamos que las guías sean mayores a las vistas en 2023 siempre y cuando en 4T23 no realicen provisiones extraordinarias con el objetivo de hacer “hucha” para cubrir parte del deterioro previsto en 2024. En este sentido, cabe destacar Unicaja, que recogerá provisiones elevadas asociadas a activos no productivos con el objetivo de mejorar el perfil de riesgo, y Santander, que también incluirá provisiones no esperadas y puntuales en Brasil y Polonia".

De cara al margen de intereses, 2024 será un año donde habrá dos partes bien diferenciadas, "un 1S24 con efecto positivo del proceso de repreciación y un 2S24 donde debería comenzar a notarse un reprecio de la cartera de crédito a la baja. En este sentido jugará un papel importante la evolución del coste del pasivo, tanto mayorista como minorista".

Nuria Álvarez apunta también para el ejercicio actual, comisiones netas no excesivamente positivas, gastos de explotación más moderados y un coste de riesgo que, debido a la morosidad, podría situarse por encima de 2023 aunque sin excesos. En conjunto, "la evolución de las cuentas de resultados en 2024 debería seguir siendo positiva, apoyando la generación de capital y las políticas actuales de dividendos", concluye la analista de Renta 4.

... y bursátiles

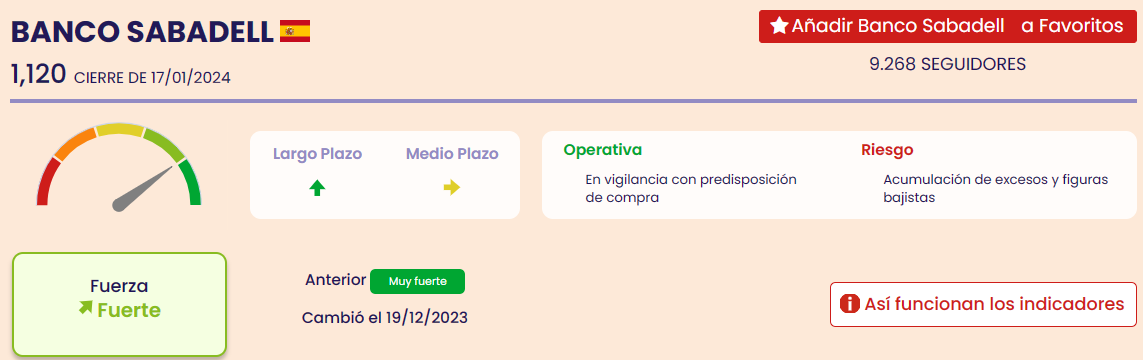

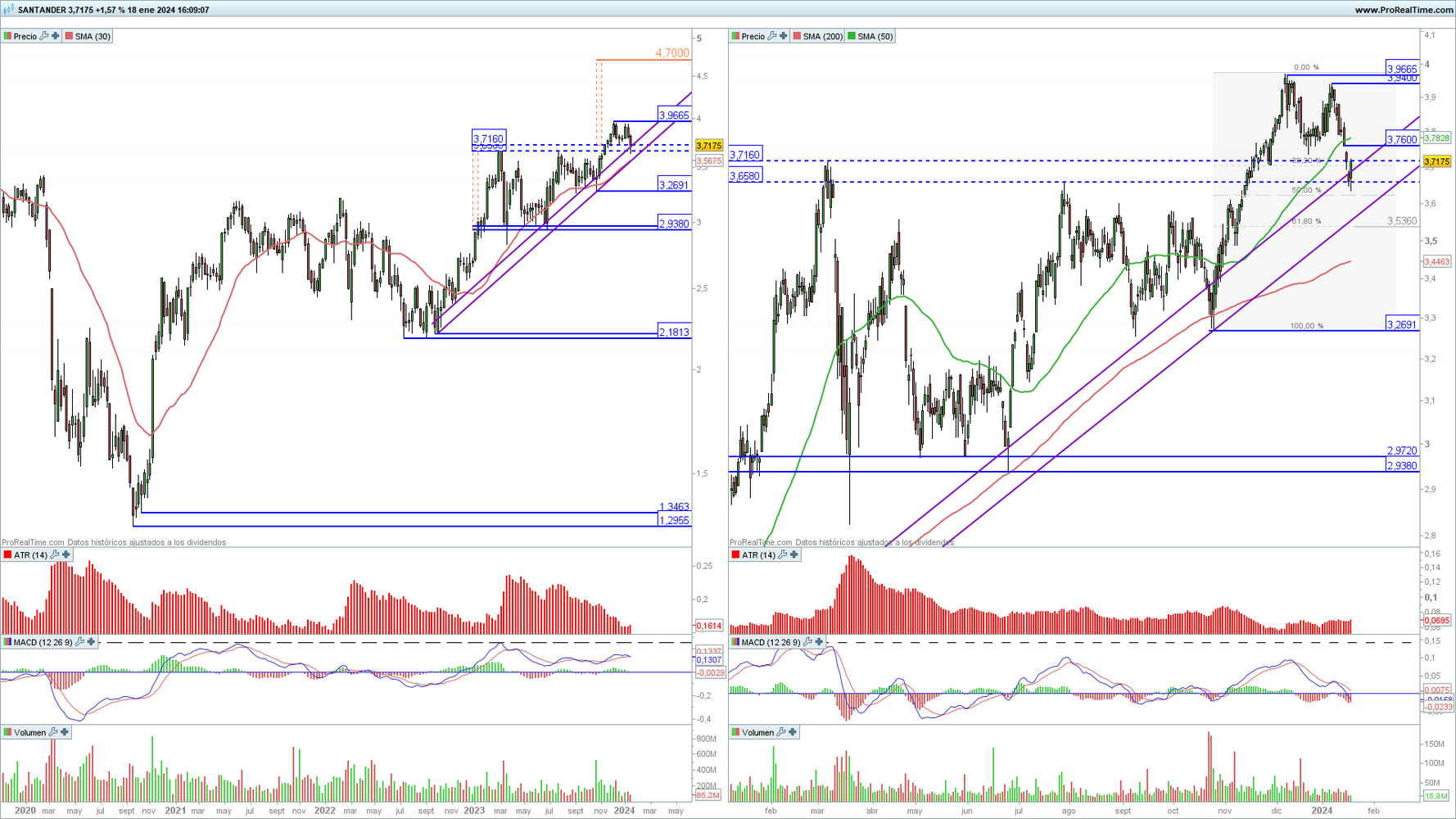

Anunciadas sus previsiones, Renta 4 recomienda sobreponderar cuatro de los seis bancos del Ibex 35: Banco Santander, Sabadell, Unicaja Banco y Bankinter. Mientras, para BBVA y Caixabank la recomendación es de mantener en cartera.

En cuenta a su potencial en bolsa para este 2024, teniendo en cuenta el precio objetivo que estos analistas otorgan a las entidades financieras del selectivo español, supera el 50% en el caso de Santander (53%) y Sabadell (75%); en el caso de las acciones de Unicaja Banco podrían subir en el Ibex 35 en los próximos doce meses un 42% según Renta 4, las de Bankinter un 29%, las de Caixabank un 20% y las de BBVA un 9%.

Fuente.- Estrategias de Inversión