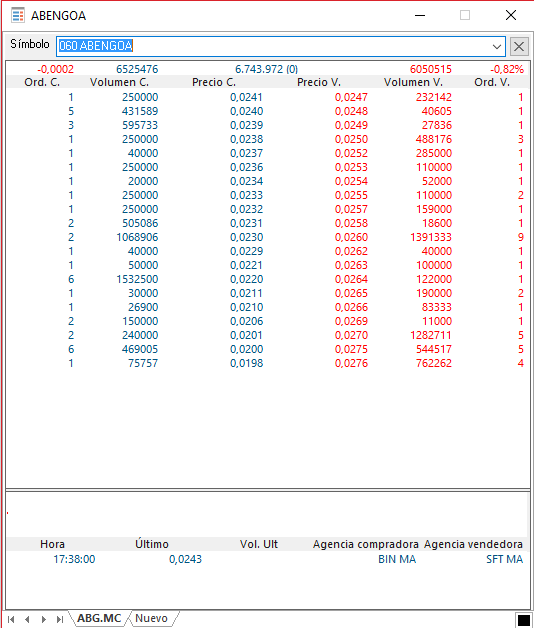

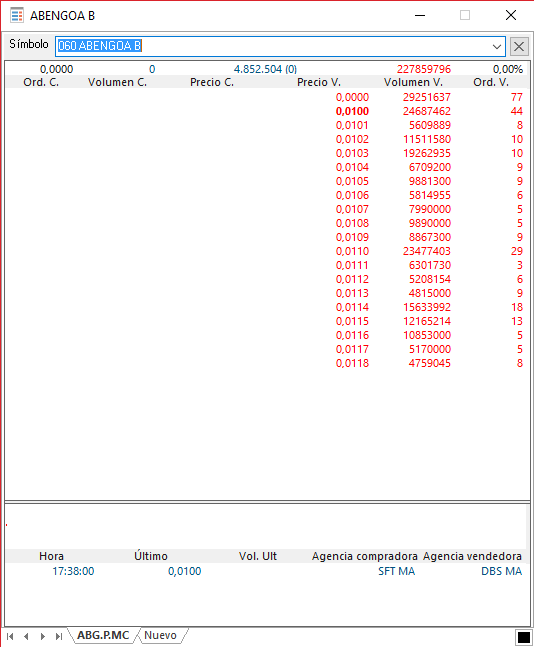

Re: Abengoa levanta el vuelo

ABENGOA Intenta Emitir Deuda Para Poner Fin A La Disputa Con Algunos Acreedores

http://thecorner.eu/financial-markets/abengoa-tries-to-issue-debt-to-put-an-end-to-the-dispute-with-some-creditors/72883/

Abengoa ha llegado a un acuerdo con los principales acreedores que no aceptaron su plan de viabilidad

Abengoa ha llegado a un acuerdo con los principales acreedores que no aceptaron su plan de viabilidad

PUBLICADO POR: THE CORNER 7 DE MAYO DE 2018

Parece que Abengoa ha llegado a un acuerdo con sus principales acreedores que no aceptaron el plan (Liberty, Zurich y Exim US) para refinanciar su deuda existente con una nueva emisión de bonos en los mismos términos económicos que la antigua deuda senior, pero con una fecha de vencimiento de seis meses antes (hasta marzo de 2022).

El monto de la emisión sería de 142 millones de euros, el impacto negativo de 76 millones de euros incluidos en los resultados de Abengoa 2017 más alrededor de 66 millones de euros de deuda comercial y financiera, garantías, primas y gastos. Es probable que la operación tenga lugar en Viena (Austria) y exija la luz verde de los tenedores de los bonos que aceptaron el plan de refinanciación. No habrá liquidez de deuda.

Para los analistas de Bankinter, la finalización del acuerdo sería una "buena noticia", ya que pondría fin a la disputa que Abengoa tiene con los acreedores que no aceptaron el plan de refinanciación.

Debemos recordar que la compañía impuso una franquicia de deuda del 97% y esos acreedores lo impugnaron. El Juzgado de lo Mercantil No. 2 de Sevilla dijo en su sentencia del otoño pasado que se trataba de un "sacrificio desproporcionado". Desde entonces, Abengoa ha estado negociando la liquidación de la deuda recuperada con los acreedores antes mencionados . Dicho esto, el riesgo sigue ahí ya que Abengoa necesita más del 50% de los antiguos acreedores para aceptar el nuevo tema propuesto, una decisión que deberán tomar antes del 30 de mayo.

Mientras tanto, la compañía ha ganado contratos para suministrar tecnología e ingeniería para dos plantas termosolares en la República Popular de China. El primer contrato, que es para la empresa Sepco III, Electric Power Construction Corporation, consiste en suministrar la tecnología y desarrollar la ingeniería para el proyecto de planta de torre termosolar LuNeng Haixi de 50 MW en la provincia de Qinghai, así como el soporte técnico durante la construcción . El segundo contrato consistirá en suministrar la tecnología y la ingeniería para el proyecto Royal Tech Yumen para la construcción de una planta cilindroparabólica solar térmica de 50 MW en la provincia de Gansu.