Una forma rápida de echar un vistazo a las fuentes de rentabilidad de una empresa puede ser el análisis del ROE (Return on Equity). Esto es la rentabilidad que genera una empresa frente a la inversión realizada.

Es una buena forma de medir la rentabilidad de una empresa, porque al final este ratio de lo que nos habla es de la cantidad de beneficio que es capaz de generar una compañía para sus socios.

Para profundizar un poco más en las fuentes del beneficio, un ingeniero llamado Donaldson Brown, que trabajaba en el departamento de tesorería de la empresa química DuPont, tuvo la idea de descomponer el ROE, utilizando reglas sencillas para convertirlo en una función de otros ratios.

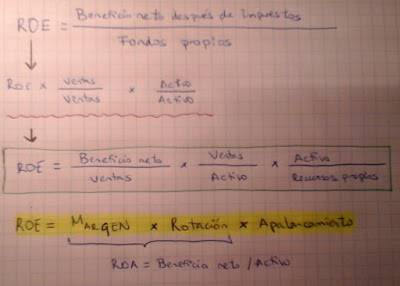

Si multiplicamos cada uno de los componentes de la fórmula por las ventas (esto es, la fórmula anterior por ventas/ventas) y por los activos de la compañía (es decir, por activo/activo) tenemos:

O traducido:

Sabiendo además que el margen por la rotación es lo mismo que el ROA, el ratio que mide el beneficio que obtiene la empresa respecto a sus activos.

Todo junto:

Es decir, que los accionistas de una empresa pueden mejorar la rentabilidad que obtienen de la inversión o mejorando su margen, o aumentando las ventas respecto a su nivel de activos o apalancándose. Evidentemente, las tres fuentes de rendimiento no son igual de sostenibles.

La fórmula DuPont nos permite por tanto identificar en un breve vistazo cuáles son los motores del beneficio de una compañía. No es una fórmula para calcular el ROE, sino para descomponerlo por partes e identificar posibles vicios y virtudes del beneficio de una empresa.

¿Te parece poco?

Todavía podemos darle otra vuelta de tuerca. Si multiplicamos la fórmula anterior por el EBT/EBT (Beneficios antes de impuestos) y por EBIT/EBIT (Beneficios antes de intereses e impuestos) tenemos:

O traducido:

Así, antes podríamos ver como incrementos del apalancamiento significaban un mayor ROE. Esta fórmula nos enseña que no siempre es así: A la vez que el apalancamiento aumenta, también lo hacen los intereses relacionados con la deuda, pudiendo hasta finalizar en un impacto conjunto negativo.

En fin, que como podéis ver, el gráfico no es la única forma de echarle un vistazo rápido y barato a una compañía. Hay otras técnicas, que son sencillas y asequibles y que nos aportan suficiente información como para que valga la pena darle la vuelta al gráfico.