Me parece interesante tener vendidos a la vez estos dos ETFs por las siguientes razones:

A los dos ETFs les cobran comisiones. Teniéndolos vendidos, la bajada de precio por el cargo de las comisiones va a favor.

Los ETFs sufren un desgaste de rozamiento por falta de aceite. Estando vendidos, ese desgaste va a favor.

Y la tercera y más importante: leer el folleto del SLV pone la carne de gallina.

TRADUCCIÓN LIBRE DE LO MÁS SIGNIFICATIVO

Los accionistas no tienen derechos de voto. No pueden emprender acciones para defender sus intereses.

El banco custodio, que, por una casualidad, es JPM, sólo tiene que dar cuentas al fondo, pero nunca a los accionistas. Si la plata que tiene bajo su custodia se evapora o cambia de color, el custodio sólo será responsable bajo limitadas circunstancias.

Si la plata desaparece mientras en la calle hay huelga, hay una insurrección de los accionistas o han puesto una bomba en el metro, el custodio no será responsable de los daños ocasionados.

TEMA IMPORTANTE: el custodio tiene limitada su responsabilidad al valor de la plata, no tiene obligación de reponerla (esto vendrá muy bien si el custodio necesita plata física y es imposible comprarla en el mercado. Coge la plata, si la hay, que tiene en custodia, dice que se ha evaporado, la paga a precio de mercado y todos contentos).

El custodio no tiene la obligación de garantizar que la plata tiene una calidad determinada. Si al final salen lingotes de plomo plateado, las pérdidas las sufrirán los accionistas.

Si el exponsor o el custodio se rompen una uña estando cerca de la plata del trust, serán indemnizados con el dinero del fondo. Eso sí, tendrán que atestiguar que no se han roto la uña con mala fe.

Si alguien le mete un pleito al fondo, ellos van vendiendo plata para ir sufragando los gastos.

Si ocurre algo debido a lo cual hay que liquidar el trust, se venderá plata para ir pagando todos los gastos que se produzcan. Si sobra algo, se repartirá entre los accionistas.

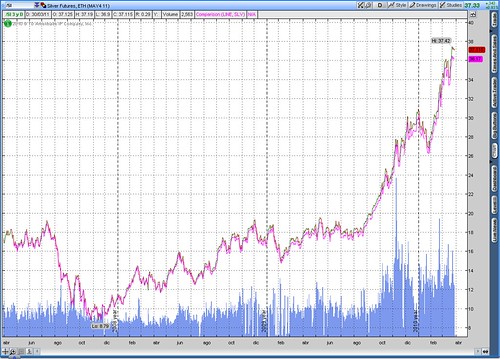

DESCRIPCIÓN DEL SPREAD

La operación se hace vendiendo 100 de SLV y vendiendo 65 de ZSL. Con esta operación se irá ganando un poco de dinero todos los meses con una posibilidad de pegar el pelotazo si se constipa la plata del SLV depositada en JPM. Cualquier accidente o distracción de la plata del SLV supondría una pérdida sustancial del valor de las acciones y, por tanto, un beneficio abultado para la operación.

Es curioso que, mientras las acciones de SLV cada vez van cotizando a más distancia del valor de la plata, las acciones de PSLV (el folleto de este ETF quizá le parece más serio a la gente), cotizan un 20% por encima del valor de la plata que tiene depositada.

Ya sabéis que yo no soy mal pensado, pero hay gente que dice que JPM ha montado esta historieta del SLV para desviar las ganas de comprar plata de la gente a un pozo sin fondo que nunca tendrá que entregar el metal. Y si se pusieran las cosas negras, el folleto cubriría la retirada.

GRÁFICO DE LOS DOS ETFs VENDIDOS