Como la calidad crediticia de las empresas e incluso la de los países ya no es lo que era, vamos a dirigir una parte de las inversiones en renta fija a un producto que no puede quebrar: el Eurostoxx50.

Para poder limitar el riesgo a una cifra determinada y que no se pueda ir el asunto de las manos ante una situación extraordinaria, vamos a operar con calls y puts spreads de opciones del Eurostoxx50.

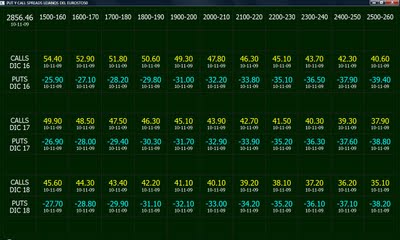

En la tabla se puede ver la resta del precio de los calls y los puts de cada año. He puesto sólo los años lejanos, pues estamos hablando de una inversión en “renta fija” a largo plazo.

Vamos a usar el año 2018 con la idea de que antes de esa fecha el Eurostoxx50 habrá terminado la tendencia primaria bajista vigente y habrá completado una tendencia primaria alcista completa.

Es razonable pensar que después de terminar la próxima tendencia primaria alcista completa, el índice cotice a precios superiores a los 2.000 puntos. Dando como bueno este pronóstico vamos a realizar la siguiente estrategia:

Vamos a comprar el call 2000 del año 2018 y vamos a vender el call 2100 del mismo año. En la tabla podemos ver que esa operación tiene un coste de 40.10 puntos.

Al mismo tiempo vamos a vender el put 2100 del 2018 y vamos a comprar el put 2000. Mirando la tabla vemos que eso produce un ingreso de 33 puntos.

Si lo hiciéramos en estos momentos la estrategia tendría un coste total de 7.10 puntos, pero no lo vamos a hacer en estos momentos, lo haremos cuando el coste sea cero. Esto sucederá cuando se produzca una corrección en el Eurostoxx50 en la próxima tendencia secundaria bajista.

Una vez ejecutadas esas operaciones, el resultado de la estrategia será como sigue:

Si al final de la próxima tendencia primaria alcista el índice no consigue superar los 2.000 puntos (hecho poco probable), perderemos 100 puntos que representan 1000 euros por cada unidad de opciones que hayamos operado en cada lote.

Si el índice supera los 2100 puntos en diciembre del 2018, ganaremos los 100 puntos o 1.000 euros por cada unidad de opciones del lote.

Como anexo a esta estrategia, si se produjeran grandes descalabros en el Eurostoxx50, se podría añadir un lote cada 300 puntos de bajada del índice.

Ejemplo:

Cuando se puede operar con los Spreads 2000-2100 a coste cero se hace un lote.

Cuando se pueda hacer lo mismo con los Strikes 1700-1800 se hace otro lote.

Si llega a los 1400-1500 otro lote.

Como es natural, los lotes de más abajo tienen una probabilidad altísima de producir un fuerte beneficio.

Cuando se acerque el momento de operar, ya buscaré un broker que se comprometa a hacer el lote completo con una horquilla decente.

La tabla se puede recoger en el sitio destinado para el intercambio de tablas entre los usuarios.