Antes de comentar qué significa "la crisis final del sistema fiduciario", es conveniente explicar antecedentes de crisis pasadas, donde una moneda fiduciaria (en este caso la libra esterlina), sufrió un furibundo ataque por los especuladores profesionales, terminó por claudicar y devaluar la moneda un 15%, y como ese episodio puede repetirse con el caso actual de Japón.

Hugo Ferrer describió (hace unos años) en un extraordinario artículo, los entresijos de la caída de la libra esterlina en 1992. Es importante leer completo el relato para comprender como "funcionan" los mercados en situaciones de crisis. Reproduzco los extractos más importantes, pero recomiendo su lectura completa.

"La historia de cómo el legendario inversor global macro George Soros quebró el Banco de Inglaterra ganando 1.000 millones de dólares en un sólo día, es una historia curiosa, ya que realmente no fue él quien hizo la operación ni mucho menos fue su padre espiritual -fue Druckenmiller- y, por supuesto, no quebró al Banco de Inglaterra, ya que técnicamente un banco soberano no quiebra al poder imprimir su propia moneda. Y, por si fuera poco, no es que fuera el único que ganara mucho dinero aquel día, llamado Miércoles Negro, sino que fue la cabeza más visible entre varios hedge funds y operadores macro que vieron venir el crac de la libra esterlina y que compartían información entre ellos."

...

"En el año 1979 se aprobaría el Sistema Monetario Europeo, con el objetivo de estabilizar los tipos de cambio entre países europeos como paso previo a la unión monetaria y a una moneda única, estableciendo políticas de coordinación en materia de política monetaria por parte de los bancos centrales. De hecho, la principal herramienta del SME fue la creación del European Exchange Rate Mechanism (ERM) o el mecanismo europeo de tipos de cambio.

En este sistema, las dos principales herramientas para controlar el que una divisa permaneciera dentro de la banda permitida de fluctuaciones con respecto a otras divisas, eran los tipos de interés oficiales que establecían los banco centrales y las propias compras de divisas (intervenciones) de estas entidades. Así, si la peseta española alcanzaba la banda inferior con respecto al marco alemán, el Banco de España compraría pesetas y, si hiciera falta, también subiría los tipos de interés oficiales que pagaba por el dinero para defender la peseta. Y lo contrario, una divisa muy fuerte forzaría a la venta de la divisa local por parte del banco central y tendría que bajar tipos para hacer menos atractiva su divisa."

...

"La recesión de principios de los noventa, la reunificación alemana y la gran divergencia

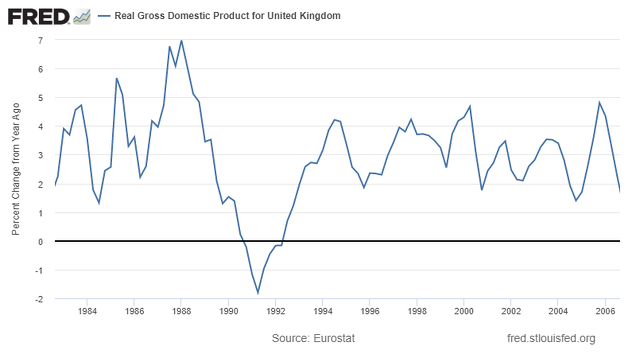

Sin embargo, en el mundo el momento en el que ocurren las cosas es muy importante. Para cuando por fin el Reino Unido ingresó en el ERM, la economía británica ya estaba deslizándose en una recesión, al igual que muchas otras economías de los países Occidentales. La recesión, que según el consenso fue causada por las políticas monetarias restrictivas de varios países que luchaban contra las presiones inflacionarias y contra el shock que supuso el repunte del precio del petróleo cuando Saddam Hussein invadió su vecino Kuwait, situó al Reino Unido en una posición muy incómoda.

En medio de una recesión, la política monetaria de manual y lógica es que el banco central de un país recorte los tipos de interés para estimular la economía. Sin embargo, cuando se recortan los tipos de interés, la moneda de ese país se debilita, lo cual era una contradicción para el Reino Unido ya que se había comprometido recientemente a mantener la libra dentro de unos límites máximos de fluctuación, estando forzada a hacer todo lo que estuviera en su mano para mantenerse dentro de ese rango. Así, entre 1990 y 1992, aparte de mantener los tipos de interés demasiado altos para la situación de su economía, se realizaron compras masivas de libras para defender su divisa haciendo uso de las reservas en moneda extranjera.

Todo este complicado entorno aún se mostró peor de lo posible porque el banco central alemán, el Bundesbank, que además era el banco central de referencia en el ERM, se encontraba practicando una política de subidas de tipos de interés oficiales con el objetivo de frenar las presiones inflacionarias, las cuales además se habían intensificado en Alemania a causa de la reunificación tras la caída del muro de Berlín. No es que la inflación fuera alta en Alemania, ya hemos visto que era un tercio de la británica, pero como todos sabemos, es parte esencial de la cosmovisión germana el mantener los precios controlados, ya que en su memoria colectiva, uno de los motivos del acceso de Hitler al poder, fue la inestabilidad política y económica de los años 20 y 30.

Con todo ello, en definitiva, resulta que el Reino Unido por fin ingresó en el ERM para atajar sus presiones inflacionarias justo en el momento en el que se estaba iniciando una recesión en varios países Occidentales, con la mala fortuna de que no podía bajar los tipos, una vez se dieron cuenta de estar en recesión, porque el país de referencia, Alemania, estaba embarcado en un proceso de subidas de tipos porque lo que le preocupaba era el repunte de la inflación, generándose así una gran divergencia de políticas monetarias, con un país necesitando menores tipos y otro queriendo mayores tipos. Fue a partir de ese momento, cuando muchos operadores global macro, no sólo Soros y compañía, empezaron a oler sangre, ya que o bien el Reino Unido se mantenía firme con los tipos elevados, lo que causaba una mayor destrucción económica y desempleo, o bien daba su brazo a torcer y bajaría los tipos de interés permitiendo que se depreciara la libra.

Es decir, muchos inversores macro comenzaron a entender este dilema, esta situación de callejón sin salida, y apostaron a que el Reino Unido abandonaría el ERM -aunque fuera temporalmente-, dejando que la libra se depreciara, porque la presión política interna que causa una recesión económica, se haría insoportable a partir de un determinado momento. De ahí que estos hedge funds comenzaran a tomar posiciones bajistas en la libra a partir del verano de 1992, efectivamente comprando otras divisas y vendiendo la divisa británica.

Druckenmiller, George Soros, Schlesinger y el Miércoles Negro

Durante ese verano la presión se había incrementado contra las divisas europeas en dificultades, lo que incluía a la peseta española y la lira italiana, y, para los inversores que estaban apostando contra la libra esterlina, la pregunta ya no era el qué, sino el cuándo. Cuándo y cuál sería el catalizador que haría que la libra de depreciara fuertemente.

Stanley Druckenmiller, del que realicé un perfil hace un tiempo como uno de los mejores operadores macro de todos los tiempos, fue el auténtico protagonista del llamado Miércoles Negro y el que ganó 1.000 millones de dólares en un día. Eso sí, los ganó para su jefe George Soros. Druckenmiller se había convertido desde el otoño de 1988 en el gestor principal de Soros Funds Management. Y aunque sus comienzos con Soros fueron algo problemáticos porque Druckenmiller no lograba la independencia de actuación que requería, incluso llegando a amenazar con marcharse, la caída del muro de Berlín hizo que su jefe se alejara de las operaciones del día a día para centrarse en promover la causa de la libertad en los países del este de Europa, algo de su máximo interés ya que Soros nació en Hungría, de la que tuvo que huir en plena Segunda Guerra Mundial con la llegada de los nazis.

De esa manera, la relación que mantenían según las propias palabras de Soros, era como la de un jugador y un entrenador, estando Druckenmiller al mando, ideando y ejecutando todas las operaciones y Soros simplemente aconsejando sobre algunos aspectos.

Como decíamos, para el verano de 1992 Druckenmiller era consciente de esta situación o dilema en el mercado de divisas europeo y ya había tomado una posición corta o bajista contra la libra, y en el caso del Reino Unido era consciente de que una subida de tipos para proteger la libra era una idea suicida si el Banco de Inglaterra la llevaba a cabo, ya que el pago de las hipotecas que pagaban las familias británicas, subiría de forma automática cercenando el consumo y profundizando la recesión. Desde un punto de vista operativo, era la clase de situaciones con unas enormes probabilidades de ir en la dirección deseada, ya que no había muchas alternativas o las alternativas eran absurdas y presentaban un gran coste político para quien las pusiera en práctica. Es decir, era una apuesta asimétrica casi perfecta. Para finales de agosto Druckenmiller (Soros Funds) ya mantenía una posición vendida por valor de 1.500 millones de dólares.

Ahora bien, todavía había un factor que podría hacer que la libra no se derrumbara, y era que el Bundesbank bajara los tipos de interés, de esa manera aliviando la presión sobre las demás divisas. Es decir, que cediera en su misión principal -y única- de contener la presión sobre los precios en Alemania, para salvar a los demás países en debilidad, en lo que hubiera sido un gesto de naturaleza política contrario a su misión monetaria. Esa era la gran duda y lo que aún mantenía a la libra con vida ¿vendrían los alemanes al rescate? ¿se podría sacar al Bundesbank de su mandato y que tuviera un gesto político con la nueva Europa salida del Tratado de Maastricht?

A principios de septiembre, entre los días 4 y 5, los ministros de finanzas de los países europeos y miembros de los bancos centrales se reunieron en la ciudad de Bath, en Inglaterra. Tanto los italianos, como los franceses y los británicos, con su ministro de Hacienda Norman Lamont, países todos en recesión, presionaron fuertemente para que Alemania bajara los tipos, pero apenas consiguieron el compromiso del presidente del Bundesbank, Helmut Schlesinger, de que Alemania no subiría más los tipos de interés en el corto plazo. Schlesinger salió muy contrariado de dicha reunión, ya que sintió atacada la independencia del banco central y además nada menos que por ministros de países extranjeros. Según varios fuentes, la actitud de algunos ministros de finanzas, como el propio Lamont, no fue muy delicada, a veces olvidando que estaba con un banquero central que no dejaba de ser un burócrata no político, poco acostumbrado a situaciones “violentas”.

Tras la reunión, Lamont, el ministro de Hacienda británico, salió corriendo, de forma desesperada por la presión que existía sobre la libra, a vender ante la prensa el éxito de la reunión a pesar de que solo había conseguido algo que todo el mundo daba por hecho, que Alemania no iba a subir los tipos en el corto plazo.

Esa comparecencia ante la prensa no sentó muy bien en las filas del Bundesbank, porque se había dado la impresión de que dicha institución había renegado de su independencia en favor de otros países. Y es a partir cuando se desencadenan los eventos, con un gobernador del Bundesbank airado, Schlesinger, sintiéndose en la obligación de aclarar públicamente esa impresión de que el banco central alemán había cedido ante otros países.

Por eso, unos días después, el 8 de septiembre, Schlesinger declaró que no había garantías de las decisiones que tomaría el Bundesbank sobre los tipos de interés. Y no sólo eso, sino que con toda la intención del mundo de desquitarse de la impresión de que el Bundesbank podía caer bajo los influjos de otras naciones, también declaró que tenía poca confianza en el sistema de tipos de cambios más o menos fijos (ERM) entre los socios europeos.

Schlesinger había soltado una bomba como reacción a la forma en la que Lamont había vendido como acuerdo lo que no era más que una idea general de lo que haría el banco. La bomba de que Alemania, en concreto el Bundesbank, no estaba ahí para salvar a los socios europeos y sí para defender la tradición de varias décadas de no permitir repuntes inflacionarios. A partir de ese momento se evaporó el último impedimento para que la libra entrara en barrena y es partir de ahí que la presión vendedora sobre la libra comenzó a incrementarse, con nuevas oleadas de ventas por parte de los hedge funds. "

...

"Sin embargo, a pesar del alto coste que suponía el financiar posiciones bajistas, los hedge funds, como el de Soros y Druckenmiller, ya estaban convencidos de que el momento había llegado y que ya nada se podía hacer para evitar la devaluación de la libra, más tras las palabras de Schlesinger. Tal es así, que tras el anuncio de la subida de tipos, la libra tampoco reaccionó. Simplemente había entrado en coma. La teoría de las autoridades británicas no funcionó contra la convicción de los operadores.

En ese momento Norman Lamont se dio cuenta de que habían perdido la batalla, que no había nada que hacer y que mantener la libra artificialmente alta contra el marco alemán le estaba costando a los contribuyentes una fortuna, todo para financiar una recesión que sólo iba a peor. Pero, para su sorpresa, tras comunicarle a su primer ministro que la batalla estaba perdida, éste, John Major, le respondió que subiera los tipos de interés un 3% más, hasta el 15%. Pero incluso tras esta decisión, la libra siguió sin responder y los operadores de los hedge funds ni se inmutaron al entender que sólo era un acto de desesperación del gobierno de Major. Finalmente, esa misma tarde, el Reino Unido canceló esa subida del 3% y anunció su salida del ERM europeo. Ese miércoles 16 de septiembre, sería bautizado como el Miércoles Negro."

----------------------------------------------------------------

Insisto en la lectura del artículo completo para no perder ningún detalle.

Japón.

Las características de la economía japonesa son completamente distintas a la británica de 1992, pero comparten algunos problemas comunes.

Esta tabla resume los datos fundamentales de Japón.

Una deuda pública enorme (255% del PIB) y un déficit considerable (6,15%) limitan las actuaciones de Japón.

La deuda japonesa tiene esta tabla de tipos. Un tipo promedio de toda la deuda muy, muy bajo.

Todas las economías occidentales han subido tipos excepto Japón. Tiene una inflación del 2,8% anual pero a pesar de ello no puede subir los tipos, porque la deuda pública es tan alta que destrozaría inmediatamente las cuentas públicas.

Una subida promedio al 3%, implicaría unos pagos de intereses de 324.000 millones de euros, un 8% PIB ¡¡solo en pago de intereses!!.

Es imposible.

La imposibilidad de subir tipos ha destrozado el valor del yen causando una debilidad que se manifiesta viendo el gráfico contra el dólar.

El valor del yen acaba de alcanzar sus mínimos en 34 años contra el dólar y amenaza con desplomarse.

Como ocurrió en 1992 con la libra, Japón ha "amenazado" varias veces a los especuladores, con tomar medidas drásticas.

"Japón prosiguió el jueves con su campaña para evitar nuevas caídas del yen, y el principal portavoz del Gobierno volvió a advertir de que Tokio no descartaría ninguna opción para contrarrestar los movimientos excesivos de la divisa.

El secretario jefe del Gabinete, Yoshimasa Hayashi, no especificó si las opciones incluían la intervención de compra de yenes, diciendo solo que las autoridades estaban "observando los movimientos de divisas con un alto sentido de urgencia".

"Si se producen movimientos excesivos, nos gustaría responder adecuadamente y no descartaremos ninguna opción", dijo Hayashi en una rueda de prensa periódica.

Sus declaraciones coincidieron con las realizadas el miércoles por Masato Kanda, el principal diplomático japonés en materia de divisas, en el sentido de que las autoridades no descartarían ninguna medida para contrarrestar los movimientos desordenados de las monedas.

El yen cayó el miércoles a mínimos de 34 años frente al dólar ante las expectativas de que el Banco de Japón (BoJ) suba lentamente los tipos de interés, manteniendo así la enorme brecha entre los tipos de interés japoneses y los estadounidenses"

-------------------------------------------

Japón tiene varias formas de defender el yen. Subir los tipos o comprar yenes (y vender dólares) en el mercado, para defender la cotización del yen.

La primera opción es imposible por lo ya comentado y la segunda implica cantidades enormes, puesto que el mercado de divisas es gigantesco y el apalancamiento, brutal.

Tiene una tercera opción proveniente del exterior. Espera como agua de Mayo, que EE.UU. comience el proceso de caída de los tipos de interés oficiales.

Si recordamos el artículo anterior de Hugo Ferrer, están en la misma tesitura que el Banco de Inglaterra, cuando esperaba que Alemania bajara los tipos.

Si USA no baja los tipos en Junio, la presión sobre el yen puede hacerse insostenible y es muy posible que una devaluación violenta se produzca a lo largo de 2024.

Para los especuladores, el gobierno de Japón ha facilitado un punto de referencia contra el que situar sus posiciones. Cortos con el yen a 152 y la avalancha puede desarrollarse si EE.UU. se niega a bajar tipos en Junio de 2024, terminando con una violente devaluación del yen, si ocurre lo mismo que en 1992.

Crisis final del sistema fiduciario.

Esta crisis comenzaría con la devaluación del yen y como siempre sucede, solo sería la primera pieza de una caza mayor. La libra esterlina, el euro y como pieza final el dólar, serían los trofeos, seguido de una reestructuración radical del sistema.

El dólar es la moneda de reserva mundial y por lo tanto será la última en quedar en pie, cuando todas las demás se hayan devaluado. Pero la dinámica de la espiral de deuda infernal de EE.UU., supone que el dólar se tiene que devaluar contra algo, en este caso activos fijos sólidos.

Por supuesto, el principal candidato es el oro.

Marcar máximos históricos recurrentes, como está sucediendo en 2024, no es una buena referencia para mantener la estabilidad del sistema fiduciario mundial, porque lo que vemos no es una revalorización de la onza de oro, sino una devaluación encubierta de todas las monedas con respecto al oro. El oro está en máximos históricos en todas las monedas del mundo.

Por ejemplo, el gráfico del oro en dólares es representativo.

La presión alcista ha roto todas las resistencias y se encuentra en subida libre.

Esto es un peligro para el sistema fiduciario (sin respaldo) y augura una entrada en crisis definitiva del sistema que se inicio tras el final de los acuerdos de Bretton Woods en 1972.

Ahora debemos estar atentos a lo que sucede con Japón en primer término, pero si se realiza el ataque al yen, podemos estar seguros que no se quedara parado en la moneda japonesa y mucho menos viendo el gráfico del oro.

Una de las características de la moneda al devaluarse, es la búsqueda de activos refugio para protegerse de la devaluación. En Japón lo deben tener muy claro, cuando uno mira la cotización del oro en yenes.

Saludos.