¿Hemos aprendido de la experiencia?, ¿ cuanto tardará en aparecer la 6 burbuja mas grande de la historia que esta escribiéndose?

Estamos inundados de burbujas principalmente porque los gobiernos han desbalanceado las políticas económicas y han acentuado medidas monetarias radicales (como la austeridad)"

Según la economista Pettifor , como hay muchas personas con acceso a liquidez facilitada por los bancos centrales, entonces tienen dinero extra para invertir en activos que provocan todo tipo de burbujas.

"Por eso tenemos burbujas inmobiliarias, en el mercado del arte, en las acciones, en los clubes de fútbol, en el mercado de los autos, en las criptomonedas".

1- La tulipomanía o "crisis de los tulipanes" es considerada la primera burbuja especulativa masiva de la historia mundial.

En el siglo XVII se produjo una euforia colectiva por la compra de tulipanes exóticos multicolores en Holanda. El precio de los bulbos de la flor llegó a niveles tan desorbitados que la gente comenzó a vender sus casas para conseguirlos.

Incluso se creó un mercado de ventas a futuro a partir de bulbos no recolectados. Sin embargo, la escalada de precios encontró su fin, cuando un día de 1637, ningún inversionista quiso comprar.

Sea porque se había agotado el dinero, por el nuevo brote de peste bubónica, o simplemente por rumores de un eventual colapso, los compradores empezaron a vender desesperados y así se produjo una estrepitosa caída de los precios.

El pánico financiero se apoderó de los dueños de los bulbos de tulipán y de un segundo a otro, la economía holandesa se fue a la quiebra.

2- La Compañía de los Mares del Sur, a comienzos del siglo XVIII en Inglaterra, tenía el monopolio del comercio con las colonias españolas en América Latina.

Esta empresa estableció su primera ruta comercial hacia la región en 1717 y comenzó a propagar rumores sobre las maravillas de sus expediciones comerciales que no eran ciertos.

El valor de sus acciones se disparó, pasando de 128 libras esterlinas a 1.000 libras esterlinas en apenas siete meses. Todos querían tener títulos de la empresa; incluso el Parlamento Británico le otorgó a la firma una extensa línea de crédito para la expansión comercial de sus negocios.

El rápido incremento en el valor de las acciones generó un frenesí especulativo en todo el país, que se hizo extensivo a la compra de títulos de otras firmas cuyas ganancias reales no eran demostrables.

Pero cuando se empezaron a agotar los recursos económicos de los pequeños ahorristas, la situación se puso difícil. Y se complicó aún más, cuando los inversionistas empezaron a comprar títulos de la empresa con dinero prestado por la misma Compañía de los Mares del Sur.

Cuando llegó el momento de pagar las deudas, muchos inversionistas no tenían el dinero suficiente para hacerlo y comenzaron a vender sus acciones.

Lo que siguió es fácil de predecir: los precios se fueron al suelo, muchos bancos británicos quebraron y la economía se desmoronó.

3- El crack de 1929 (la gran depresión):

La mayor caída en la historia de Wall Street fue antecedida por un auge especulativo que surgió durante los años 20 y que llevó a miles de personas a invertir en el mercado bursátil.

Muchos se endeudaron para adquirir más acciones, lo que generó un burbuja que parecía imparable.

Hasta que el jueves 24 de octubre de 1929 se produjo el primer golpe, cuando los títulos se desmoronaron de un plumazo y el pánico financiero corrió por las calles de Nueva York.

Y lo peor estaría por venir. Cuando los inversionistas creían que la situación había tocado fondo, llegó ese "Lunes Negro" que quedó para siempre marcado en la historia.

La Bolsa de Nueva York se desplomó. La imparable fiebre especulativa llego a su fin y, con ella, la fiesta de los que habían logrado hacer dinero fácil. Quebraron bancos, cerraron empresas y cientos de miles de personas quedaron en la ruina.

La crisis no solo devastó los cimientos de la economía estadounidense; se hizo extensiva al resto del mundo y dio paso a la Gran Depresión.

4- "punto com" :

El auge de internet a fines de los años 90 provocó la llamada burbuja de las empresas "punto com", cuando el valor de algunas firmas tecnológicas llegó a niveles astronómicos pese a que no tenían ingresos reales.

Varios emprendedores se hicieron millonarios, y los inversionistas corrieron a adquirir más y más títulos que supuestamente seguirían incrementando su valor.

Como resultado, cientos de empresas "punto com" fueron valuadas en miles de millones de dólares.

El índice bursátil Nasdaq Composite, donde cotizaba la mayor parte de las firmas tecnológicas, subió exponencialmente.

Y a pesar de que Alan Greenspan, entonces presidente de la Reserva Federal, advirtió sobre la "exuberancia irracional" de los precios, el frenesí inversor siguió adelante y la burbuja terminó por estallar cuando se hizo evidente que muchas de esas compañías no eran rentables.

Así fue como en octubre de 2002 el índice cayó abruptamente y provocó una recesión en Estados Unidos que tuvo efectos globales.

-5 La crisis de las hipotecas tóxicas 2008 (subprime):

La crisis económica mundial sufrida a fines de la década pasada tuvo su origen en las llamadas hipotecas tóxicas o "subprime", créditos con altos intereses que entregaban los bancos estadounidenses a personas que no tenían la solvencia económica para asumir esas deudas.

Las entidades agruparon varios de estos créditos dudosos en productos financieros poco claros que luego se revendían varias veces en los mercados financieros.

La burbuja estalló cuando los deudores de los créditos no pudieron pagar y los precios de las viviendas se hundieron, al tiempo que millones de personas perdieron sus casas.

El fenómeno fue acompañado por caída de bolsas, el aumento de del desempleo y la desestabilización del sistema bancario, que quedó representado en la simbólica caída de Lehman Brothers en 2008.

Aunque tuvo su origen en Estados Unidos, los efectos de la crisis se propagaron rápidamente por varios países, generando desastres financieros en otras economías que no tenían cómo protegerse.

Como si fuera una enfermedad, la crisis de las hipotecas contagió al resto del mundo, convirtiéndose en una de las mayores burbujas de los últimos años.

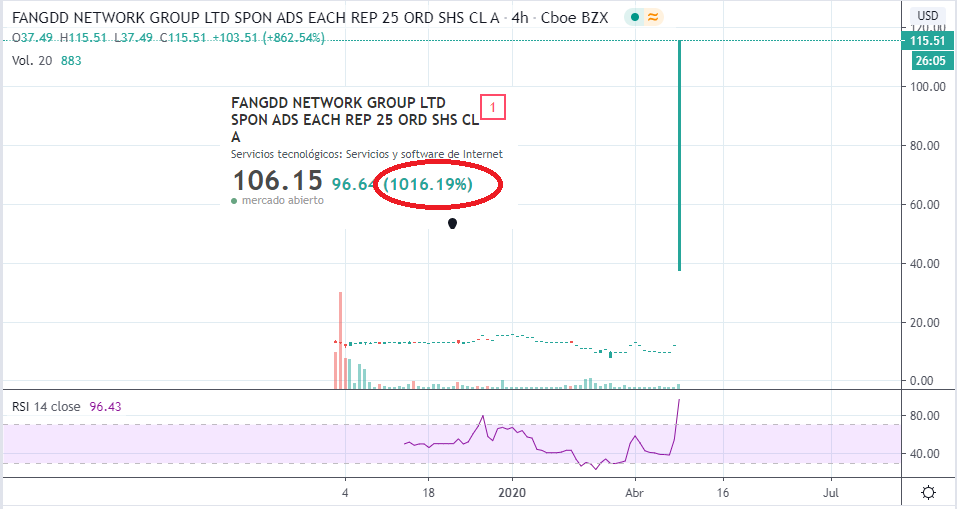

Hasta aquí el pasado, el ser humano la historia tiende a repetirla, ahora estamos seguramente escribiendo lentamente otra crisis, la de los millenials, donde se mezclan al menos dos ingredientes... impresión de dinero para tapar los rotos de las economía americana por parte de la FED y no ensuciar, manchar, la reputación de sus bolsas ni mostrar signos de debilidad.. si la cosa va mal, se imprime dinero, ese dinero a su vez se usa para seguir sosteniendo las valoraciones de las empresas que deberían perder valor en momentos de crisis, y no aumentar su valor ficticiamente...

Y por otro lado se mezclan personas jovenes con acceso rápido a los mercados de acciones, opciones, futuros, gente con poca experiencia que se apalanca sin conocer los peligros reales del apalancamiento, y no conocen mas que el mercado americano subiendo.... tic tac.. tic tac....

Saludos.